Инвестиции в акции золотодобывающих компаний

Золото во все времена было одним из самых дорогих и желанных металлов. Времена мирового золотого стандарта ушли в прошлое, но многие инвесторы по-прежнему ориентируются на этот драгметалл, считая его надёжной спасательной шлюпкой во периоды финансовых кризисов и волатильности рынков. Давайте оценим рынок этого драгоценного металла и перспективы акций золотодобывающих компаний.

Мировой рынок золота

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Согласно отчёту Всемирного совета по золоту, опубликованному 31 января 2019 г., совокупный спрос в 2018 г. увеличился на 4%, с 4159 тонн в 2017 г. до 4345 тонн. Мировая добыча золота в 2018 году выросла при этом всего лишь на 1%. Лидером в мире является Китай (400 тонн/год). Но темп производства в стране ежегодно снижается. Причина – ограниченность ресурсов. Подтверждённые запасы желтого драгметалла в Поднебесной составляют всего 2000 тонн. При нынешних темпах добычи Китаю хватит этого лишь на 5 лет.

Другой мировой лидер – Австралия. Ее запасы оцениваются в 9800 тонн. В пятерке фаворитов есть США и Канада. К крупным золотодобывающим государствам относятся также Индонезия, Перу, Гана и ЮАР. На 10 крупнейших стран-производителей приходится примерно 65% добычи золота. Геологическая служба США (USGS) оценивает все запасы этого металла на Земле в 54000 т. Сейчас РФ третья в мире по добыче. При этом по объему разведанных и подтвержденных запасов золота наша страна имеет солидную долю – около 10% от общемировых).

Зарубежные золотодобывающие компании

На десятку крупнейших в мире компаний-производителей приходится около 30% добычи.

| Наименование | Страна | Капитализация, $млрд | Выручка, $млрд | Изменение цены акции с начала года, в % |

| Barrick Gold Corp. | Канада | 30,1 | 7,2 | 31,3 |

| Newmont Gold Corp. | США | 32,5 | 7,2 | 15,5 |

| AngloGold Ashanti Limited | ЮАР | 8,1 | 3,9 | 54,1 |

| Kinross Gold Corp. | Канада | 5,4 | 3,2 | 33,0 |

| Newcrest Mining Limited | Австралия | 17,9 | 2,5 | 52,7 |

| Средний рост | 37,3 |

Средний рост цен на акции золотодобывающих компаний составил 37%. Стоимость самого золота на рынке Commodities с начала года прибавила 12%.

В последние годы для этого рынка характерна активизация сделок по слиянию и поглощению (M&A). В марте 2019-го два крупных золотодобывающих игрока — Barrick Gold и Newmont Gold – договорились о создании совместного предприятия. Компании готовы объединить свои операционные процессы. Это принесет им, по предварительным данным, $40 млрд экономии за 5 лет. В результате на мировом рынке появится гигант с рыночной капитализацией более $60 млрд. Ожидается продолжение наметившейся тенденции.

Обзор P2B платформы OZON Invest

Мои отзывы о сервисе для инвесторов Ozon Invest от магазина Озон

Золотодобывающие компании России

Производство и добыча золота в РФ в 2019 году может составить 340 тонн. Прогнозируемый рост год к году – 4%. Самый крупный золотодобытчик России – Публичное акционерное общество (ПАО) «Полюс». Компания раньше называлась «Полюс Золото» (Polyus Gold International Limited). Ею добывается около 20% желтого металла в стране. Пятое место в мире по объемам добычи и место в десятке ведущих мировых золотодобытчиков делают «Полюс» авторитетным мировым игроком.

Важно, что у «Полюса» самая низкая себестоимость производства в мире. Это связано с тем, что 100% добычи ведётся открытым способом, который дешевле работы в шахтах (закрытый способ). Руда, в основном, добывается в золотоносных регионах Сибири и Республики Саха (Якутия). Крупнейшие месторождения – Олимпиада, Сухой Лог и Наталка – включены в тридцатку самых больших на Земле. По подтвержденным запасам «Полюс» находится на 3 месте в мире (64 млн унций). Средний срок отработки месторождений – 26 лет, что выше среднего.

«Полюс» планирует увеличить free-float с действующих 17% до 25–30%. Такие новости могут означать, что менеджмент считает нынешние цены на бумаги компании очень удачными для продажи на рынке.

Курс акций «Полюс Золото» на 20.07.2019:

За последний год акции ПАО «Полюс» выросли в цене более чем на 40%. Помимо общей конъюнктуры рынка, этому способствовали и собственные успехи фирмы в 2018 году. Производство выросло на 13%, выручка на 7%, а чистая прибыль на 31%. Компании помогла девальвация рубля в 2018 году.

Политика «Полюса» предусматривает регулярные (каждые полгода) выплаты дивидендов в размере 30% от EBITDA компании. Условием выплаты является отношение чистого долга к скорректированному показателю EBITDA. Он должен составлять менее 2,5. У «Полюса» этот показатель за 2018 год составил 1,7. Тенденция позитивная, так как годом ранее было 1,8. С учетом роста капитализации компании за последний год инвесторы могли заработать почти 50% прибыли. Внимание к золоту подняло котировки акций «Полюса» до рекордных значений, и сейчас показатель P/E составляет очень высокие для отечественного фондового рынка 30,6.

Что нужно знать про падение акций Яндекса

Почему упали акции Яндекса и стоит ли их сейчас покупать

Одним из крупнейших золотодобытчиков России является компания Полиметалл (Polymetal International Plc). У нее в портфеле 7 действующих месторождений в России и 2 в Казахстане. Это холдинг, добывающий, кроме золота, серебро и медь. В 2018 году Полиметалл явился единственной российской компанией, включенной в Индекс Dow Jones Sustainability. Фирма заявляет о более, чем 20 миллионах унций в подтвержденных запасах. Инвесторы могут также обратить внимание на компанию «Петропавловск» (Petropavlovsk). Это первая российская золотодобывающая компания, которая в 2002 году провела на Лондонской бирже IPO (первичное размещение акций). В активах 4 крупных рудника в районе Благовещенска.

В России представлены несколько компаний с высокой долей иностранного капитала в составе. Например, Kinross Gold Corp (Кинросс) работает в России с 1995 года и является крупнейшим зарубежным инвестором в золотодобывающую отрасль страны. Основные активы находятся в Чукотском автономном округе. Шведская горнодобывающая компания Auriant Mining AB владеет двумя активами в Республике Тува и Забайкалье. Британская корпорация Trans-Siberian Gold Plc добывает золото в Камчатском крае.

Таким образом, отечественный рынок довольно конкурентный и включает около 50 золотодобывающих предприятий. Несколько компаний планируют выходить на IPO в ближайшее время. Но не все фирмы успешны и ликвидны. Например, ПАО «Лензолото» заявляет об убытке за первую половину 2019 года, а над ПАО «Ямалзолото» нависла угроза банкротства. Но в целом будущее у золотодобывающей промышленности России позитивное и положение у большинства игроков устойчивое.

Как оценить и где купить акции золотодобывающих компаний?

Есть несколько сервисов, где можно оценить компании перед покупкой. Удобным инструментом я считаю скринер акций от Smart-lab. Заходим на СмартЛаб smart-lab.ru/q/shares_fundamental и выбираем в разделе Сектор «Горнодобывающие». Перед нами появляется следующая визуализация:

Видно, что показатель долг/EBITDA у компаний находится на приемлемом уровне (около 2), а EV/EBITDA очень высокий относительно горнодобывающего сектора РФ (около 9). Это заметно в сравнении с Алросой (алмазы), Распадской (уголь) и ГМК Норникель (редкоземельные металлы). Осторожный вывод – компании сейчас дороговаты для покупки. Однако относительно рынка западных золотодобытчиков российский по-прежнему недооценен. Приобрести акции на долгосрочную перспективу можно через любого российского брокера.

ТОП-5 финансовых мошенников и аферистов

Самые известные финансовые пирамиды и мошенники

Акции «Полюс Золото» (PLZL) и Polymetal (POLY) торгуются на Московской бирже, минимальный лот – 1 шт. Важно знать один нюанс: Polymetal платит дивиденды в долларах. Их придется конвертировать в рубли или переводить на валютный счет российского брокера для дальнейших реинвестиций.

Компании с иностранным участием и активами в России размещаются также на зарубежных площадках. Так, Polymetal Int. Plc, помимо отечественной MOEX, торгуются на Лондонской фондовой бирже (LSE) и Казахстанской AIX. Petropavlovsk PLC размещается только на бирже в Лондоне, Kinross Gold Corp – на американском NYSE и канадской TSE, Auriant Mining AB — на Стокгольмской бирже и американской NASDAQ. Их покупка возможна либо через Санкт-Петербургскую биржу (выход предлагают большинство отечественных брокеров) либо через иностранного брокера (например, Interactive Brokers).

Выводы

Известный американский миллиардер Рэй Далио заявил: «Колебания курсов монетарной политики могут подвести мир к новой эпохе монетизации долга и девальвации валют. Я считаю, что добавление золота в инвестиционный портфель позволит снизить риски и одновременно увеличить прибыль». Позицию финансового гуру можно разделять или нет. Однако Дональд Трамп собирается продолжать торговые войны, а его планы по возвращению рабочих мест в США (и, как следствие, ослаблению доллара) только подливают масла в огонь.

Золото, при всей его неоднозначности, любит страхи и волатильность на рынках и поэтому опять привлекает внимание инвесторов. Растёт цена как на сам драгметалл, так и на производные инструменты. Стоимость акций мировых и российских компаний бьют рекорды. Но инвестору важно помнить, что вкладываться в ценные бумаги нужно не на пике стоимости, а на просадках. Главный вопрос – достигло ли золото и акции золотодобытчиков своего локального максимума или еще есть потенциал роста? Нам остается только сделать тщательный анализ мультипликаторов и вкладывать деньги с умом!

Если у вас есть опыт инвестиций в акции золотодобывающих компаний, поделитесь им с нашим сообществом в комментариях под этой статьёй!

Как купить золото физическому лицу выгодно — обзор всех вариантов

Золото всегда считалось эталоном защиты денег от инфляции, а также сохранения ценности капитала. Оно никогда не обесценивалось. Его накапливали государства и древние императоры столетиями. Давайте рассмотрим как обычному рядовому инвестору вложить свои деньги в золото и стоит ли это делать сейчас.

Какие варианты инвестиции в золото есть

- ETF-фонд. Этот вариант мы подробно рассмотрим далее.

- Фьючерсы на золото на Форекс. Этот способ имеет место быть, но с кое-какими неприятными нюансами.

- Акции золотодобывающих компаний. Хорошая идея в момент роста стоимости металла.

- Золотые слитки. Придется заплатить НДС (а это минус 20% к своим вложениям сразу), которые никто не вернет. А еще нужно не потерять сертификат на слиток. Так, что такой вариант вряд ли кого-то устроит

- Обезличенный металлический счет (ОМС). Есть большой спред между ценой покупки и продажи.

- Юбилейные золотые монеты.

- ПИФы. Нет возможности быстрого вывода средств

По факту выгодных вложений в золото всего лишь 3 первых способа. Все остальные предполагают сложности и комиссии за совершении операций. Рассмотрим каждый из них подробнее.

1. Инвестиции в золото через ETF фонд (FXGD)

ETF фонд представляет из себя биржевой актив (напоминает ценные бумаги, но ближе к доли), торгуемый на фондовом рынке. Он может состоять из группы акций, облигаций, иностранных акций и т.д.

На бирже ММВБ представлен ETF FXGD, который представляет из себя актив, копирующий динамику золота. Котируется он в рублях. То есть если золото стоит $1300 за унцию, а рубль будет дешеветь к доллару (например, с 65 до 67), то стоимость ETF FXGD будет расти. Это дает дополнительную валютную подушку безопасности.

Фактически купив ETF FXGD инвестор покупает золото. Если драгметалл повышается в цене, то и значение фонда полностью копирует его значения.

Почему именно ETF FXGD относится к самым лучшим способом купить золото?

- Минимальные комиссии за торговую операцию

- Можно купить по биржевому курсу (а значит нет спредов и переплат)

- Можно быстро и легко продать

- Не надо думать как и где хранить купленный металл

- Стоимость 1 единицы фонда составляет всего 900 рублей

Рассмотрим пошаговую инструкция по покупке ETF FXGD на фондовом рынке.

Шаг 1. Регистрация у брокера

Купить фонд ETF FXGD можно на Московской бирже ММВБ. Для доступа к торгам потребуется зарегистрироваться у фондового брокера с соответствующей лицензий. Я рекомендую работать со следующими (сам работаю с ними):

Это одни из самых крупных брокерских компании в России. У них самые маленькие комиссии на торговые операции. Ввод и вывод денег осуществляется без комиссии.

Так выглядит форма регистрации:

После регистрации потребуется загрузить скан паспорта, ИНН, СНИЛС.

Шаг 2. Открытие торгового счета

Для торговых действий необходимо открыть брокерский счет. Этот тип счета позволяет хранить ценные бумаги, акции фондов, валюту на одном счету. Для его открытия в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

После чего нужно выбрать тип счета

Есть несколько вариантов и типов счетов. На любом из них можно совершать операции, отличия лишь в условиях. Например, есть ЕДП (единая денежная позиция), в котором можно одновременно покупать акции, облигации, валюту, товары — что очень удобно.

Рекомендую также открыть счёт ИИС, чтобы получать в дальнейшем налоговые вычеты или льготы. Например, можно пополнить счёт на 400 тыс. рублей и оформить возврат 13% налога. То есть вычет составит 52 тыс.рублей. При этом можно пополнять счёт ежегодно и оформлять вычеты. Сумма в 400 тыс. рублей является максимальной для вычета (можно меньше, но больше нельзя за один год). Более подробно читайте в статьях:

Шаг 3. Пополнение торгового счета

После открытия брокерского счёта его можно пополнять. Пополнение бесплатное и не облагается никакими комиссиями. Сумма так же не имеет значения, какие-либо ограничения отсутствуют.

Например, можно приехать в банк брокера и пополнить свой счет наличными (это удобно для жителей Москвы и Подмосковья). Если банк находится на большом отдалении или нет возможности приехать, то можно перевести средства безналичным переводом.

Лично я перевожу деньги на биржу безналичным переводом через дебетовую карту Тинькофф. Межбанковские переводы проводятся без комиссии. Пополнить карту Тинькофф можно также без комиссии. Карта бесплатная в обслуживании, на остаток начисляются проценты, кэшбэк на все покупки. В целом очень удобная карта, более подробно читайте: обзор про карту Тинькофф.

Альтернативной картой является Польза (от Хоум Кредита). Здесь аналогичные условия, как и у Тинькофф.

Шаг 4. Покупка фонда золота ETF FXGD

Брокер Вам предоставит доступ к торговым терминалам (Quik и приложение для смартфонов). Через них можно осуществлять покупку и продажи всех активов.

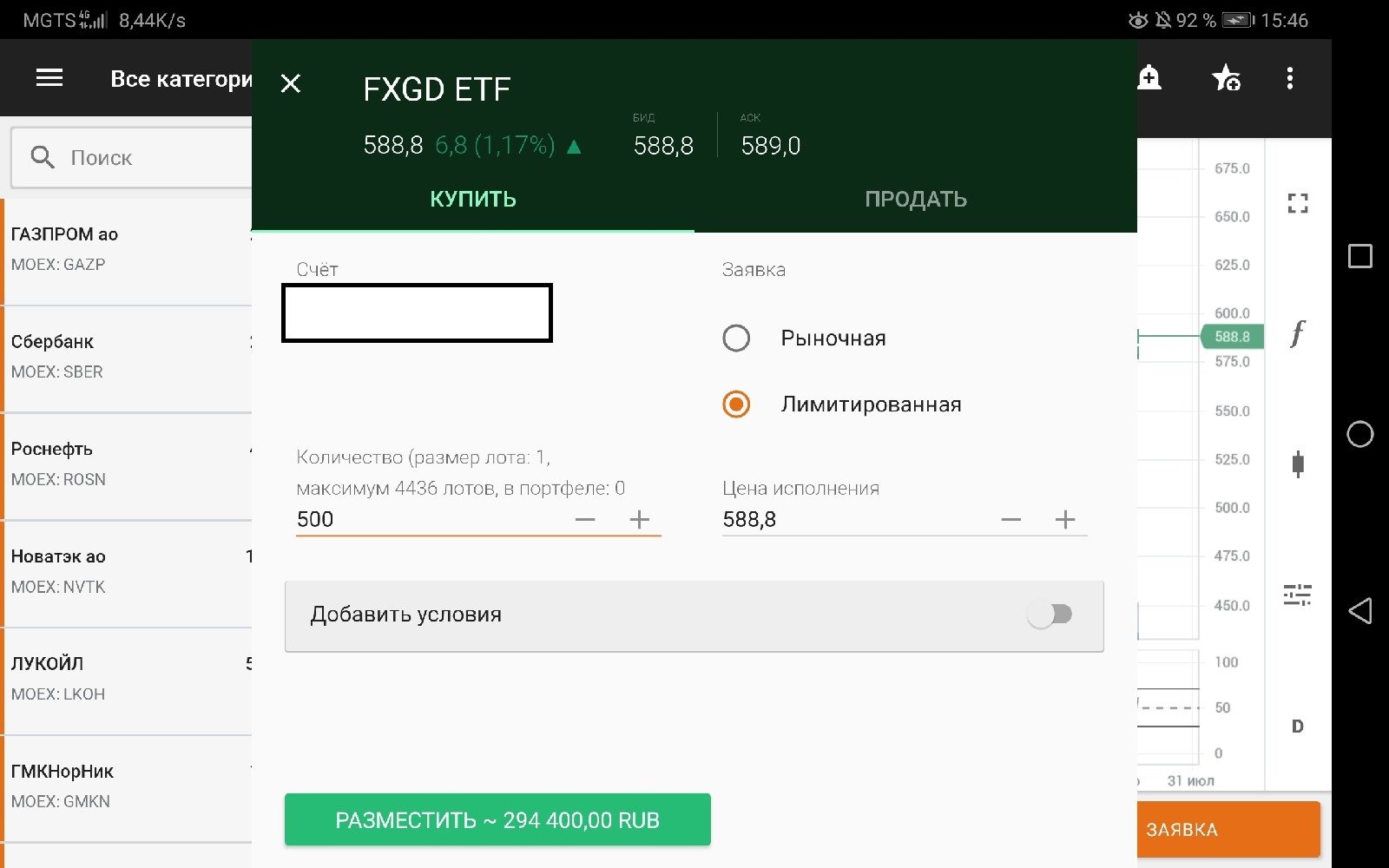

Например, так выглядит интерфейс при покупке ETF FXGD через приложение «Финам Трейд» (брокер Finam)

Также в приложении есть удобная возможность просмотреть текущий график торгов

Если у Вас нет возможности купить FXGD через торговый терминал, то можно это сделать позвонив брокеру. Заявки по телефону будут размещены на бирже от имени клиента.

2. Фьючерсы на золото (XAUUSD)

На рынке Форекса есть раздел металлы и там есть соответствующий курс золота. Котировка называется XAUUSD (это не поставочный фьючерс).

Я рекомендую работать со следующими Форекс-брокерами:

Преимущества этого способа в том, что можно почти моментально выйти на рынок после простой регистрации у Форекс-брокеров. Пополнить счет можно разными платежными системами (банковские карты, Яндекс Деньги, Webmoney, QIWI и т.д.). См. рейтинг Форекс брокеров.

На Форексе можно брать кредитное плечо, что увеличивает риски, но зато позволяет заработать гораздо большие деньги в случае успеха. К примеру, если Вы уверены, что золото будет расти, то можно купить XAUUSD с плечом 2.

Минусом этого способа является:

- Риски держать крупные деньги у Форекс брокеров (хотя ни один из крупных еще ни разу не закрывался)

- За длинную позицию (LONG) берется своп (комиссия за перенос позиции на след.день). Это небольшая сумма, но за 1 год набегает порядка 1,5%

3. Обезличенный металлический счет (ОМС)

Обезличенный металлический счет (ОМС) представляет из себя специальный банковский счет, на котором хранится золото в граммах. Далеко не во всех банках есть подобная услуга. Она точно есть в Сбербанке, ВТБ Банке, Альфа банке. Фактически это является вкладом в золото.

При покупке золота через ОМС не надо платить НДС (как в случае со слитками). Однако продажа и покупка осуществляется с ощутимыми комиссиями. Такой вариант подойдет только в случае долгосрочных вложений.

По сути, если сравнить этот способ с ETF-фондами, то он по всем характеристикам хуже. Фактически придется заплатить 10% комиссии и еще не иметь возможности быстро продать свое золото.

Металлические вклады не защищены Агентством по страхованию вкладов.

4. Инвестиции в акции золотодобывающих компаний

Как правило, акции золотодобывающих компаний растут в цене на фоне роста золота. Но как показывает история, они во многом повторяют динамику основного актива.

В идеальном случае поступать так: держать акции компаний, а как только начинается рост золота, то переводить свои средства в ETF-фонды. Это связано с тем, что акции чаще всего растут на ожиданиях, а на фактах они уже так не растут.

В итоге можно заработать на ожиданиях (рост акций золотодобывающих компаний), а потом и на росте самого актива.

На российском рынке представлены несколько золотодобытчиков:

- Полюс золото

- Лензолото

- Полиметалл (Polymetall)

- Бурзолото

Купить их можно на ММВБ через уже рассмотренных брокеров:

Также через эти брокерские компании можно купить иностранные акции золотодобытчиков:

- Newmont Goldcorp (NEM)

- Barrick Gold (GOLD)

- AngloGold Ashanti (AU)

- Kinross Gold (KGC)

Подробные инструкции по работе с акциями можно прочитать в статьях:

5. Другие способы купить золото

Остальные способы предполагают большие комиссионные траты, поэтому рассмотрим их кратко.

1. Купить золото в виде слитков

В Сбербанке можно найти следующие номиналы слитков золота: 1, 5, 10, 20, 50, 100, 250, 500 и 1000 грамм 999,9-й пробы. При покупке придется заплатить НДС, а это дополнительные расходы в 20%. Плюс к тому же курс будет немного дороже рыночного. На май 2020 года разница составляет 10%.

То есть например, если купить сегодня золото на 350 тыс. рублей, а завтра захотеть его продать, то инвестор потеряет 30%, то есть он продаст его за 250 тыс. рублей. Согласитесь, что 30% комиссии — это крайне много.

После покупки слиток нужно где-то хранить. Чаще всего используют банковские ячейки. А это еще 3000 рублей в месяц. Если хранить дома, то нужно это делать предельно аккуратно, потому что любые изъяны повлияют на его конечную стоимость при продаже.

На руки выдается сертификат, который нужен при продаже золотого слитка. Если его потерять, то в банке могут не принять обратно его или же потребуется экспертиза.

2. Юбилейные золотые монеты

Кто-то рекомендует вкладываться в юбилейные золотые монеты. Идея не имеет особого смысла в том плане, что серьезные вложения делать в монеты точно не нужно. Для этого можно купить ETF-фонд. А покупать мелкие партии ничего толком не даст.

Продать золотую юбилейную монету будет не так просто. Если делать это банку, то готовьтесь на то, что ее купят дешевле на 15%. А продать ее на досках объявлений будет не так уж и просто. Особенно, если мы говорим про стоимости в десятки тысяч рублей.

- Отсутствие НДС

- Хранятся у Вас

- Возможен рост за счет большой коллекционной редкости

- Отсутствуют ликвидность

- Есть разница в цене покупки и продажи

- Риск потерять монету. Требуется хранить в надежном месте

- Большие деньги (миллионы) хранить в юбилейных золотых монетах не разумно.

В самой популярной платежной системе России WebMoney есть кошелек для золота — WMG. С помощью открытого аукциона можно приобрести золото.

В целом этот способ хорош для небольших вложений до 100-300 тыс. рублей. Для более крупных лучше открыть счет на фондовом рынке и приобрести ETF FXGD.

Можно легко найти ПИФы на основе золота. Это также хороший способ, но за снятие денег в большинстве случаев берется комиссия. Плюс к тому же способ далеко не самый ликвидный. Придется подождать дней 5 прежде чем вывести средства.

6. Стоит ли инвестировать в золото — плюсы и минусы

Золото является одним из самых ценных металлов на земле. По-крайней мере в целях инвестирования оно находится точно на первом месте.

Как говорят начинающие инвесторы золото растет в цене и будет расти и дальше. Отчасти можно согласиться с этим. Если посмотреть глобальный график курса золота, то можно обратить внимание, что оно растет волнообразно и резко. После роста наступает длительная консолидация и снижение.

В целом покупка золота очень даже перспективна. Особенно на долгосрочных горизонтах (от 5 лет). Но надо понимать, что оно может очень долгое время не расти в цене.

К примеру, если бы мы купили золото в 2013 году (по $1800), то до сих пор бы находились в минусе (на 5%), поскольку текущая цена находится в районе $1700. За это время фондовый рынок вырос почти в два раза. Облигации дали бы порядка 50% дохода.

В рублях курс золота растёт еще сильнее:

Иметь золото в своем инвестиционном портфеле безусловно стоит. Крупные и успешные инвесторы всегда держат в своем портфеле часть своего капитала в золоте. Например, Роберт Кийосаки, Энтони Роббинс, Рэй Далио.

Я хочу еще раз подчеркнуть, что стоит иметь лишь часть этого актива, а не полностью хранить свое состояние в нем. Риски его обвала всегда есть. Вдруг ученые смогут изобретать золото? Или например, в производстве ему придумают замену и востребованность в нем упадет? Это маловероятные события, но тем не менее исключать их не стоит.

После прекращения действия золотого стандарта в Бреттон-Вуде (жесткая привязка доллара и золота), ценный металл стремительно растет в цене каждые 10-20 лет. Но это не гарантирует, что дальше будет так же.

- Желтый металл показывает устойчивый восходящий тренд

- Никогда не портится

- Существует уже целые века

- Защитный актив в периоды кризисов, войн

- Ликвидный

- Промышленности всегда нужно золото для производства радиотехники и других сложных изделий

- Рост носит стремительный характер

- Долгое время котировки могут не расти

- Отсутствие дивидендов и какого-либо пассивного дохода

- Сложности по хранению. Купив ETF FXGD мы также несем определенные риски, а прямые варианты купить золото слишком затратны на комиссии.

Смотрите также видео «Выгодно ли вкладывать деньги в ЗОЛОТО»:

Обзор «золотых» ETF: лучшие из лучших

Приветствую! Всего пару лет назад аналитики категорически не рекомендовали инвестировать в золото, называя драгметалл «мертвым активом» и «пережитком прошлого». Однако нестабильность на финансовых рынках (в том числе, и на ММВБ) привела к резкому подорожанию золота. И вопреки многим прогнозам, цена на этот «вечный» актив продолжает расти…

Сегодня самый простой способ вложиться в драгметалл – купить ETF на золото. Давайте посмотрим, как, куда и почему стоит инвестировать «золотым» инвесторам.

Что происходит с золотом в 2016-м?

Во-первых, по результатам первых четырех месяцев 2016-го года золото стало одним из самых высокодоходных активов (прирост стоимости составил более 20%). Дэн Денбоу, один из управляющих USAA Precious Metals & Minerals Fund, даже назвал золото «крупнейшей сенсацией года».

Во-вторых, объем золота в индексных фондах растет самыми быстрыми темпами с 2009-го (кризисного) года.

Примерно с нынешнего февраля—марта управляющие активами настойчиво советуют своим клиентам включить золото в свои инвестиционные портфели. Сейчас драгметалл – хорошая страховка на случай серьезного обвала фондового рынка и «непоняток» с евро и долларом.

Замечу, что цена на золото не коррелирует с рынком акций или облигаций и отрицательно коррелирует с курсом доллара. Именно поэтому этот актив должен быть абсолютно в каждом портфеле! Сегодня вес драгметалла в портфеле инвестора должен составлять не меньше 8-10%.

Преимущества инвестирования в «золотые» ETF

Я уже не раз писал о преимуществах вложения в драгметаллы с помощью биржевых фондов, поэтому повторяться не хочу, а лишь просуммирую основные плюсы:

- Стоимость актива на 100% привязана к цене на золото

- Спред при покупке золота через ETF примерно в 16 раз меньше, чем при оформлении ОМС в российском банке

- Покупка драгметалла через ETF не облагается 18% НДС

- Такие инвестиции надежно защищают вложения от девальвации (цены на золото номинированы в долларах США)

- Вложив всего 5-10% своего капитала в «золотые» ETF, Вы не только диверсифицируете свои сбережения, но и снизите волатильность портфеля. В кризис инвестиции в драгметаллы смягчают потери на валютных и фондовых рынках

- Операции покупки-продажи проводятся в дистанционном режиме через брокера

- У многих брокеров золотой ETF можно купить на ИИС (+52 000р в год гарантировано!)

Виды и примеры «золотых» ETF

Некоторые ETF инвестируют в физическое золото в виде слитков, другие – во фьючерсные контракты на драгметалл. Первые фонды отслеживают спотовые цены на золото и в точности их копируют. Во вторых — стоимость фонда может серьезно отличаться от колебаний «золотых» котировок.

Вот три крупнейших ETF, инвестирующих в золотые слитки:

SPDR Gold Shares ETF (GLD)

Самый крупный «золотой» ETF, основанный еще в конце 2004 года. Ответственным за сохранность золотых слитков этого фонда был назначен банк HSBC Bank USA.

Практически все золото SPDR Gold Shares хранится в хранилище этого банка в Лондоне (аудит запасов проводится три раза в году). Ежедневно фонд обновляет лист золотых слитков, и каждый инвестор может увидеть движение «из» и «в» ETF.

Комиссия за управление паями GLD составляет 0,40%.

iShares COMEX Gold Trust (IAU)

Этот «золотой» ETF основан чуть позже – в январе 2005 года. Паи IAU обеспечены физическим золотом в хранилищах Лондона, Торонто и Нью-Йорка. Ответственным «хранителем» назначен банк JP Morgan Chase. Проба золотых слитков ETF Gold Trust соответствует стандартам London Bullion Market Association и биржи COMEX.

Как и предыдущий фонд, iShares COMEX Gold Trust не содержит в активах производных ценных бумаг и наличных. Для инвестора комиссия за управление составляет 0,25%.

ETFS Physical Swiss Gold Shares (SGOL)

SGOL – сравнительно молодой фонд, созданный в сентябре 2009 года. Паи этого ETF обеспечены золотом, которое хранится в Швейцарии. Ответственным за хранение был выбран банк JP Morgan Chase. Комиссия за управление здесь составляет 0,39%.

Российский «золотой» ETF (Мосбиржа)

Возможность купить на Московской бирже «золотой» ETF у россиян появилась сравнительно недавно – в конце 2013 года. Именно тогда на отечественный рынок вышла инвесткомпания FinEx, в линейке которой присутствовал и ETF на физическое золото (номинированный в долларах США).

Фонд называется FinEx Gold ETF (FXGD). Комиссия за обслуживание составляет 0,45%. Кастодианом (ответственным администратором) был выбран Bank of New York Mellon. На начало июня стоимость одной акции фонда оценивалась в $8,98 (минимальная покупка для инвестора стартует с одной акции).

Акции обращаются на Московской бирже и бирже NYSE Euronext Amsterdam. Дата выпуска паев фонда – 3 сентября 2013 года. Базовым индексом для фонда был выбран LBMA Gold Price AM/USD.

Интересно, что в январе-феврале нынешнего года среднедневной оборот по акциям FXGD вывел фонд на четвертое место среди «золотых» ETF в Европе! К слову, за последний год оборот по этому российскому фонду вырос в 3,3 раза. На начало июня общий объем фонда оценивался почти в $4,4 млн.

Другие «золотые» ETF

Кроме «чистых» ETF, инвестирующих в золото, есть еще и «разбавленные».

Например, в активы фондов iPath Dow Jones-UBS Precious Metals ETN (JJP) и PowerShares DB Precious Metals Fund (DBP) включены фьючерсные контракты сразу на несколько драгметаллов. Но основным все равно выступает золото (68,5% и 80,0% портфеля соответственно).

Кроме того, на рынке торгуются фонды, которые инвестируют не в само золото или фьючерсы на него, а в акции золотодобывающих компаний. К примеру, Gold Miners ETF (GDX) копирует индекс, в состав которого входят акции крупнейших «золотодобытчиков».

А еще прибыль (или убытки) от инвестиций в золото можно получать в двойном или тройном размере. Это возможно, если купить акции фондов, торгующих «с плечом» (их еще называют маржинальные ETF). Например, фонды PowerShares DB Gold Double Long ETN (DGP) и ProShares Ultra Gold (UGL) предлагают инвесторам маржу в 200%.

Кстати, для тех, что хочет максимально застраховать все потенциальные риски, есть фонды инверсионные. То есть те, что показывают прибыль при падающей цене на золото и наоборот. К таким фондам можно отнести PowerShares DB Gold Double Short ETN (DZZ) и ProShares UltraShort Gold (DGZ).

В общем, любителям вкладывать деньги в золото сегодня есть из чего выбрать. Было бы что инвестировать!

А какие «золотые» ETF предпочитаете Вы? Подписывайтесь на обновления и делитесь ссылками на самые интересные посты с друзьями в социальных сетях!

http://smfanton.ru/interesno/akcii-zolotodobyvayushhix-kompanij.html

Как купить золото физическому лицу выгодно — обзор всех вариантов

http://capitalgains.ru/investitsii/dragotsennye-metally/obzor-etf-na-zoloto.html