Налоговый вычет на проценты по ипотеке в 2019 году

Государство для поощрения покупки гражданами жилья использует несколько инструментов. Одним из них является налоговый вычет. Под ним понимают сумму, на которую уменьшаются доходы налогоплательщика для выплаты подоходного налога (НДФЛ). В Налоговом кодексе есть несколько видов вычетов. По статистике самыми «денежными» являются имущественные, потому что предоставляются при купле-продаже недвижимости.

Налоговый вычет: проценты по ипотеке можно частично вернуть

Государство дает право налогоплательщикам вернуть часть денег, потраченных ими на улучшение жилищных условий. Правом на вычет можно воспользоваться, если человек:

- покупает или строит жилье за счет собственных средств;

- делает это полностью или частично за счет заемного капитала (ипотечный займ).

Ипотечный заемщик в 2019 году может получить к возврату от государства до 650 000 рублей:

- 13% от суммы ипотечного кредита (до 260 000 рублей).

- 13% от суммы уплаченных банку процентов по займу (до 390 000 рублей).

Ранее мы уже рассматривали, как получить назад часть денег от полученного ипотечного кредита. Сегодня речь пойдет о том, как вернуть проценты по ипотеке в 2019 году. Право на льготу получают граждане РФ и иностранцы, которые регулярно платят подоходный налог со всех видов полученного дохода.

Возврат процентов по ипотечному кредиту не положен:

- людям, которые официально не работают и, соответственно, не платят подоходный налог;

- людям, временно неработающим или вышедшим на пенсию;

- предпринимателям, которые ведут свою деятельность не на основной системе налогообложения;

- тем, кто ранее получал имущественный вычет по процентам по ипотеке.

Возврат процентов по кредиту

Условия по получению налогового вычета с суммы кредита и уплаченных процентов по нему отличаются:

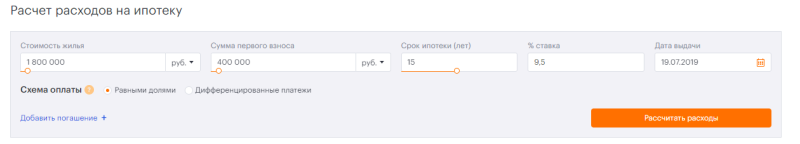

Разберем конкретный пример. В марте 2019 года Смирнов Николай взял ипотечный кредит на покупку 1-комнатной квартиры стоимостью 1 800 000 руб. Из них собственных денег было 400 000 руб. Займ на 15 лет под 9,5% годовых.

Воспользуемся ипотечным калькулятором на сайте Выберу.ру, чтобы определить суммы выплачиваемых банку процентов.

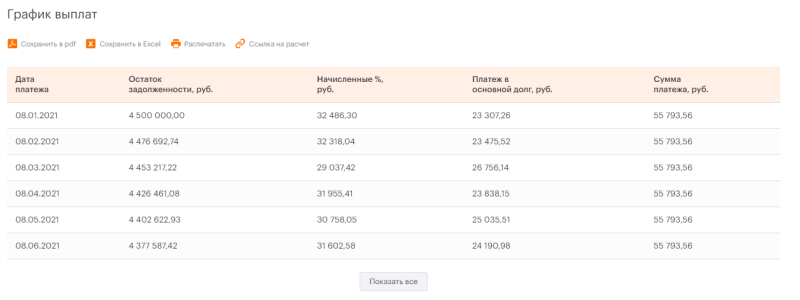

В третьей колонке таблицы с результатами расчета указаны суммы ежемесячных процентов. Такой график платежей заемщик получает вместе с договором, поэтому всегда будет знать, когда и сколько ему надо платить.

За 2019 год сумма процентов – 99 196,58 руб. Значит, возврат процентов по ипотечному кредиту составит 12 895,56 руб. За все 15 лет общая сумма выплаченных процентов – 1 235 551 руб. Она находится в пределах лимита, поэтому Смирнов Николай сможет получить 160 621,63 руб.

Оба супруга, которые приобрели квартиру в кредит, имеют право на возврат с процентов по займу. Не важно, на кого оформлена собственность, и кто является фактическим плательщиком платежей по ипотечному займу. Каждый сможет вернуть 13% с максимальной суммы. То есть на семью это получится 780 000 руб.

Возврат процентов по ипотечному кредиту – отдельный пункт в Налоговом кодексе, поэтому право на него возникает даже тогда, когда налогоплательщик уже однажды воспользовался льготой при приобретении жилья.

Например, женщина несколько лет назад купила однокомнатную квартиру. Ежегодно получала налоговый вычет. Она берет ипотечный кредит в 2019 году на покупку уже 2-х комнатной квартиры. Получается, что вернуть часть от стоимости квартиры она уже не сможет, но на возврат с процентов по ипотеке имеет право.

Часто задают вопрос, какое возмещение лучше получать первым, от суммы займа или процентов? Ответ на него можно дать, только проведя расчеты по конкретной ситуации. Напомню, что возврат налога с процентов по ипотеке и суммы кредита возможен в пределах той суммы, которую вы заплатили государству в качестве подоходного налога.

Как вернуть проценты по ипотеке

Налоговый вычет на проценты по ипотеке 2019 можно получить:

Сразу за год в налоговой инспекции

В любой месяц следующего года после покупки жилья заемщику необходимо:

- заполнить налоговую декларацию;

- взять с работы справку о доходах и начисленном подоходном налоге за прошедший год;

- сделать копию документов, подтверждающих право на собственность, договора на приобретение жилья, акта передачи квартиры в случае долевого строительства;

- сделать копию ипотечного договора и графика ежемесячного погашения займа и процентов по нему;

- сделать копию документов, подтверждающих оплату приобретаемого жилья за счет ипотечного кредита и уплаты процентов по нему.

Если жилье приобретается в совместную собственность супругов, то к комплекту документов необходимо приложить копию свидетельства о браке и соглашение о распределении долей между мужем и женой.

Постепенно в течение года через работодателя

Для тех, кто не хочет ждать следующего года, есть способ оформления вычета в тот же год, в котором была куплена квартира (дом, комната). Для этого в налоговой инспекции надо заказать уведомление о праве на вычет. Необходимо подготовить точно такой же комплект документов, но без налоговой декларации.

После получения уведомления его предоставляют в бухгалтерию по месту работы. Со следующего месяца работник будет получать зарплату, увеличенную на 13%. Так будет продолжаться до тех пор, пока не погасится вся причитающаяся к возвращению из бюджета сумма по уплаченным процентам.

Возврат налога со страховки

По ипотеке можно получить не только имущественные вычеты, но и социальный. Дело в том, что многие банки в качестве условия выдачи ссуды ставят заключение договора страхования жизни и здоровья. Он не является обязательным, но при отказе заемщики часто получают кредит на менее привлекательных условиях.

Если вы заключили договор страхования жизни, то можете получить из бюджета налоговый возврат:

- 5 лет – минимальный срок договора;

- 120 000 руб. – сумма максимально вычета в год;

- К социальным вычетам, кроме страхования жизни, относят еще и другие. Например, на лечение и обучение. За отчетный год у вас могут быть все расходы из перечисленных. Но лимит установлен один для всех;

- Из документов понадобятся договор страхования и любые бумаги, подтверждающие факт перечисления денег в пользу страховой компании.

Заключение

Возврат процентов по ипотечному кредиту и части стоимости купленной недвижимости – отличный способ немного снизить бремя платежей. Статистика показывает, что далеко не все россияне и не в полном объеме пользуются такой льготой. Главной причиной, конечно, является незнание механизма возврата. Но стоит один раз потратить время на его изучение, и полученные на расчетный счет деньги от государства станут приятным бонусом за все ваши старания.

Как получить возврат НДФЛ и ускорить выплату ипотеки

- Изменения законодательства: что нового в имущественном возмещении

- Последние изменения в законах

- Количество вычетов

- Как вернуть налоги?

- Когда вычет налога вернуть нельзя?

- Вариант 1 – возвращаем НДФЛ самостоятельно

- Покупка квартиры без отделки

- Минусы варианта

- Вариант 2 – возвращаем НДФЛ через работодателя

- Плюсы варианта

- Какие особенности имеет имущественный вычет по НДФЛ по ипотечному кредиту?

- Может ли индивидуальный предприниматель рассчитывать на получение вычета по НДФЛ?

- Практические примеры возврата НДФЛ

- Пример 1

- Пример 2

- Оформляем заявление

- Заключение

Приветствую, дорогие друзья! Сразу хочу сказать, что сегодняшний обзор будет более полезен в первую очередь тем, кто уже определился, что выгоднее: снять или купить квартиру, убедился в выгодах ипотеки и активно зарабатывает на первоначальный взнос. Все дело в том, что каждый официально трудоустроенный гражданин России, который исправно платит налоги, имеет полное право на возврат НДФЛ при покупке квартиры в ипотеку или строительстве дома. Чтобы приобретение собственного жилья перестало быть для вас недостижимой целью, и вы могли поскорее рассчитаться с кредитами, взятыми на покупку квартиры, предлагаю разобраться со всеми тонкостями и особенностями оформления налогового вычета в соответствии с последними изменениями в законодательстве.

Изменения законодательства: что нового в имущественном возмещении

Каждый гражданин РФ имеет право на возврат части средств, которые он уплатил в государственную казну в виде подоходного налога. Для этого достаточно оформить фискальный вычет, который необходим для сокращения налогооблагаемого дохода. Поскольку в соответствии со статьей 224 НК Российской Федерации размер подоходного налога, удерживаемого с физлиц, составляет 13%. Получается, что каждому официально трудоустроенному работнику ежемесячно приходится довольствоваться лишь 87% от той заработной платы, что указана в его трудовом договоре.

Тем не менее, есть ряд случаев, когда 13% можно вернуть обратно. Одним из таких является покупка недвижимости в кредит и выплата процентов по нему. Таким образом наше государство стремится поддержать граждан, решивших приобрести недвижимость.

Последние изменения в законах

Всего три года назад, в 2014 году, в нашей стране в силу вступил закон №212-Ф3 от 23.07.13, внесший ряд изменений в привычный порядок возврата НДФЛ. В соответствии с этими правками, максимальный лимит на возврат подоходного сбора с приобретенной недвижимости составляет 2 миллиона за всю вашу жизнь. Однако, вернуть вы сможете не всю сумму, а лишь 13%, что составит 260 тысяч рублей.

Если учесть, что вы приобретаете недвижимость на условиях ипотечного кредитования, то максимальный лимит увеличивается на размер выплаченных вами % банку и составляет 3 000 000 рублей. Таким образом, по % от ипотечного кредита вы сможете вернуть уже 390 тысяч руб.

Так, сумма возврата налога на доходы физлиц не должна превышать 650 000 рублей = 290 000 (от суммы квартиры) + 390 000 (от суммы уплаченных процентов). В случае, если за один год вы не смогли вернуть всю сумму сразу, государство разрешает перенести вычет на несколько последующих фискальных периодов. Таким образом, переносы делаются до тех пор, пока на руках у вас не окажется вся сумма.

В тех случаях, когда при покупке одного объекта недвижимости возмещенная вам сумма оказалась меньше, нежели та, что установлена лимитом, за вами закрепляется право вернуть оставшуюся часть сбора при покупке любого другого жилья.

Количество вычетов

Очень актуальным вопросом в свете последних изменений законодательства стало количество фискальных вычетов. Многие заемщики, купившие недвижимость в ипотечный кредит, теряются, сколько раз они могут вернуть сборы с покупки квартиры. В зависимости от того, когда приобреталось недвижимое имущество, ответов на этот вопрос может быть несколько:

- Если вы успели купить квартиру до 1 января 2014 года, то в соответствии со статьей 220 НКРФ, у вас есть право на фискальный вычет лишь один раз за жизнь. Причем в данном случае не имеет совершенно никакого значения, сколько вы заплатили за эти квадратные метры. К примеру, если жилье приобреталось за 860 000 рублей, то предельная сумма, на которую вы можете претендовать — это 860 000 * 0,13 = 111 800 руб. И на этом, к сожалению, все

- Если же ваше жилье приобреталось после 1 января 2014, вам повезло больше, и вы смело можете рассчитывать на многократное возмещение налога. Единственное ограничение в этом деле – максимальная сумма возврата, составляющая 260 000 руб. Она была установлена государством из расчета, что ваша недвижимость стоит в основном 2 и более миллионов рублей

Как вернуть налоги?

Получить фискальный вычет может исключительно тот, кто является плательщиком налога на доходы физических лиц. Иными словами, такая возможность есть у каждого работающего по найму гражданина. Поскольку именно он является плательщиком подоходного налога.

Что касается срока давности возврата фискального вычета, то его не существует. Обратиться за получением НДФЛ вы можете в любое удобное для вас время после приобретения недвижимости. Единственное, что нужно будет сделать, — подождать окончания финансового года, поскольку вычет может быть получен исключительно за минувший период.

Когда вычет налога вернуть нельзя?

В соответствии с правилами возврата сбора на доходы физических лиц, на возмещение суммы уплаченного налога нельзя претендовать в случаях, если:

- Погашение ипотечного кредита происходит за счет иного физического лица (работодателя)

- Для оплаты кредита использовались средства, выплаченные в виде материнского капитала

- Для оплаты ипотеки привлекались субсидии или любые другие виды бюджетных средств

- Жилье приобреталось у родственников или каких-либо других взаимозависимых особ

Все эти требования прописаны в п.5 ст. 220 Налогового Кодекса Российской Федерации. Чтобы вернуть налоги, вы можете пойти одним из двух путей:

- оформить возмещение самостоятельно

- произвести возврат через работодателя

Предлагаю рассмотреть каждый из этих вариантов более досконально.

Вариант 1 – возвращаем НДФЛ самостоятельно

Если вы собираетесь получить вычет по налогу на доходы физических лиц самостоятельно, то вам нужно будет обратиться с соответствующим прошением в органы ФНС сразу же после окончания календарного года. С собой вам нужно иметь набор документов, содержащий такие бумаги:

- декларацию

- договор купли-продажи недвижимости

- справку от работодателя (форма 2 НДФЛ)

- реквизиты банковской карты, счета или сберегательной книжки, на которые будут перечисляться денежные средства

- документ, подтверждающий ваше право собственности на приобретенное жилье

- ипотечный договор, оформленный в банке

- квитанцию об оплате ипотеки

- справку по форме банка, подтверждающую, что вы погасили все проценты по кредиту

В том случае, если вы не покупали квартиру, а оформляли кредит на строительство жилья, к вышеперечисленным бумагам нужно будет приложить еще и платежные документы на закупку стройматериалов: товарные чеки, закупочные акты, квитанции и тому подобное.

Покупка квартиры без отделки

Кстати, если вы становитесь владельцем квартиры в новостройке, и в вашем договоре есть пункт, в котором прописывается, что недвижимость переходит в вашу собственность без отделки, вы можете включить в сумму вычета и еще и такие статьи расходов как:

- ремонтные работы

- подключение коммуникационных систем

- отделочные работы

Однако в этом случае вам, так же как и в ситуации со строительством дома, нужно будет подкрепить все заявленные в документах цифры соответствующими бумагами – чеками, договорами, актами и так далее.

Получить НДФЛ по ипотечному кредиту можно только за 3 предыдущих года. То есть, если вы оформили кредит на жилье в 2009 году, а обратились за возмещением только в 2017, то это значит, что возврат сборов возможен только за 2014, 2015 и 2016 годы.

Минусы варианта

Если говорить о недостатках этого варианта возмещения налогов, то здесь мне бы хотелось отметить такие моменты:

- Сроки подачи документов на возврат НДФЛ строго ограничены. Подать бумаги нужно 1 раз по прошествии календарного года до 30 апреля

- Рассмотрение документов занимает довольно много времени (до 3 месяцев)

Что же касается достоинств метода, то вы сможете единовременно получить всю сумму.

Вариант 2 – возвращаем НДФЛ через работодателя

В этом случае работодатель не удерживает с вашей заработной платы подоходного налога. Иными словами, вместо привычных 87% зарплаты (100%-13% подоходного сбора) вы получаете все 100%, что заявлены в вашем трудовом договоре.

Реализация данного способа возмещения происходит в несколько этапов:

- Вам необходимо обратиться в органы ФНС с пакетом документов, содержащим: кредитный договор, договор купли-продажи, свидетельство, которое подтверждает ваше право собственности на квартиру, справку 2 НДФЛ

- В течение 30 дней вы получите уведомление от налоговиков, выданное на специальном бланке

- Это подтверждение вы должны передать своему работодателю

- Написать заявление на имя работодателя с просьбой применить в вашем отношении имущественный вычет

Плюсы варианта

Если сравнивать этот способ возмещения сбора с предыдущим, можно отметить сразу несколько его преимуществ:

- получать вычет можно у нескольких работодателей сразу

- возврат производится ежемесячно

- в тех случаях, когда в течение года сумма сборов оказалась меньшей, нежели сумма расходов, которые вы оплатили банку, у вас есть право по прошествии года обратиться с декларацией в инспекцию с требованием возмещения вам оставшейся суммы налогов

К недостаткам этого варианта я бы отнес то, что возместить НДФЛ вы можете лишь за текущий календарный год. Если же вам необходимо вернуть налоги за прошедшие фискальные периоды, придется обратиться в ИФНС.

Какие особенности имеет имущественный вычет по НДФЛ по ипотечному кредиту?

Ну а теперь давайте разберемся с особенностями имущественного вычета по налогу при ипотечном кредите более детально.

- В тех случаях, когда недвижимость находится в собственности супругов, при разделении возмещаемого налога учитываются: размер долей владения недвижимостью каждого из супругов и пожелания супругов, выраженные в виде пропорции и прописанные в запросе на возмещение налога

- Если жилье приобреталось по потребительскому кредиту, то возврат суммы НДФЛ с уплаченных процентов по кредиту будет невозможен

- В случае, когда вы приобрели второе жилье после января 2014 года, а лимит по основному долгу уже исчерпан, вы можете подать документы на возмещение НДФЛ с процентов

- Если вами, как физическим лицом, была продана недвижимость или земельный участок, а затраты на его приобретение не были покрыты в полном объеме, вы можете продолжать претендовать на вычет

- Нерезиденты государства не могут претендовать на возврат НДФЛ по ипотечному кредиту, так как возврат производится исключительно с налогов, которые облагаются 13% сбором. А доходы иностранцев в России попадают под фискальную ставку 30%

- Не приходится надеяться на возрат НДФЛ при покупке квартиры и пенсионерам. Это связано с тем, что на получение имущественного налогового вычета могут претендовать только налогоплательщики, доходы которых облагаются 13% сбором. Поскольку с пенсий налоги не удерживаются, пенсионерам, живущим только на одну пенсию, возврат сбора будет недоступен

Может ли индивидуальный предприниматель рассчитывать на получение вычета по НДФЛ?

Чтобы выяснить ответ на этот вопрос, нужно точно знать, в какой системе налогообложения работает индивидуальный предприниматель. Например, если вы используете УСНО или ЕНВД, то претендовать на имущественный вычет вы не можете, поскольку специальные режимы полностью заменяют уплату НДФЛ.

Однако если ваша предпринимательская деятельность производится на условиях вмененки или упрощенки, а вы при этом работаете еще и на другого работодателя или используете ОСНО, то есть получаете доход, который попадает под 13% налоговую ставку, вы можете смело подавать заявление на возврат НДФЛ.

Практические примеры возврата НДФЛ

Итак, с теоретической частью нашего обзора мы более-менее разобрались, поэтому предлагаю переходить к более насущному и практичному – расчету имущественных вычетов. Сразу хочу вас предупредить и сказать о том, что все цифры в моих примерах приведены чисто условно.

Пример 1

Супружеская пара Семеновых в 2016 году погасила 500 000 руб. основного долга и еще 300 000 руб. – процентов. Таким образом, у них есть возможность вернуть из бюджета за прошедший налоговый период 500 000 * 0,13 = 65 000 руб. по основному долгу и 300 000 * 0,13 = 39 000 руб. с процентов.

Предположим, что Семенову удалось заработать за год 520 000 руб. (НДФЛ — 67 600 руб.), а его супруге – 450 000 руб. (НДФЛ — 58 500 руб.). Поскольку сумма заработка одного из супругов не превышает максимальную сумму, которую можно возместить из бюджета, супругами было принято решение разделить ее пополам. Иными словами, каждый из них сможет получить (65 000 + 39 000)/2 = 52 000 руб.

Пример 2

В случае, если первый ипотечный договор вы успешно закрыли, а НДФЛ к возмещению по основному долгу не был полностью исчерпан, при покупке последующего жилья вы имеете право заявить о возврате оставшейся суммы. В данном случае мы имеем дело с возратом 3 НДФЛ. Чтобы вы более четко представляли себе картину, предлагаю вам смоделировать следующую ситуацию.

Некто Сидоров купил комнату и оформил ипотечный кредит на сумму в 900 тысяч в 2014 году. За 2014 год ему удалось выплатить 600 тысяч (вместе с %, составившими 250 тысяч). Сумма его годового заработка составила 800 тысяч.

В феврале 2015 года Сидоров подал в фискальные органы декларацию 3 НДФЛ на возврат налогов.

| Сумма возврата, руб. | Расчет | |

|---|---|---|

| Основной долг | 45 500 | (600 000 – 250 000) * 0,13 |

| Проценты | 32 500 | 195 000 * 0,13 |

| Всего | 78 000 |

Таким образом, получается, что общая сумма, которую удержал работодатель с Сидорова в виде налога, составила 104 тысячи и превысила заявленный в декларации НДФЛ к возврату. По этой причине налоговики решили возместить всю сумму сразу. Уже в октябре 2015 года Сидоров полностью погасил долг перед банком, выплатив оставшиеся 550 тысяч основного долга и 229 тысяч в виде процентов.

В ноябре этого же года Сидоров решил купить дом стоимостью 2 миллиона рублей, а потому оформил еще один кредит. В течение ноября и декабря он вернул банку 60 тысяч, включая 36 тыс. в виде %.

Всего за 2015 год Сидорову удалось заработать 980 тысяч:

| Сумма возврата первого кредита | Расчеты | |

|---|---|---|

| Основной долг | 71 500 | 550 000 * 0,13 |

| Проценты | 29 770 | 229 000 * 0,13 |

| Всего | 101 270 |

Получается, что суммы, которая была удержана работодателем в виде налога, вполне достаточно для того, чтобы возместить налог – 980 тысяч * 0,13 = 127,4 тысячи.

По первому кредиту было выплачено 179,27 тысяч (это вместе с 117 тыс. по основному долгу и 62,27 тыс. по банковским процентам).

По второму кредиту Сидоров может вернуть не более 143 тысяч по основному долгу, поскольку лимит возврата налога на доходы физлиц составляет 260 тысяч, а по первому кредиту уже выплачено 117 тысяч.

Оформляем заявление

В соответствии со статьей 78 НК РФ, для возврата НДФЛ необходимо подать в фискальные органы заявление. Написано оно может быть в совершенно свободной форме. Главное, не забудьте в тексте заявления указать следующую информацию:

- Кто подает прошение и кому

- Какие вы имеете основания для вычета

- За какой год вам необходимо предоставить вычет

- Какова сумма вычета

- Перечень всех прилагающихся к заявлению документов

- Вашу подпись

Чтобы вам было проще с написанием заявления, советую вам скачать образец этой бумаги, перейдя по ссылке .

Заключение

Ну что ж, думаю с тем, как получить возврат уплаченного подоходного налога мы разобрались, а потому можно смело приступать к оформлению соответствующих документов и скорейшему погашению ипотечного кредита. Уверен, что многие из вас, кто до сих пор ломал голову над тем, как накопить на квартиру, воспользуются этой возможностью и непременно погасят часть долга за счет своих налогов. Делитесь в комментариях своим опытом возмещения имущественного налога, задавайте интересующие вопросы. До скорых встреч!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

https://www.vbr.ru/banki/help/mortgage/nalogovyi-vychet-na-procenty-po-ipoteke-v-2019-godu/

https://guide-investor.com/finansovaya-gramotnost/vozvrat-ndfl/