Что такое рассрочка — как она работает

Недостаток средств часто заставляет людей приобретать необходимые дорогостоящие вещи в кредит. Банки разрабатывают все новые виды кредитных программ, которые на первый взгляд кажутся очень привлекательными. Однако в случае неуплаты ежемесячного взноса финансовые организации выставляют немалые штрафы и пени. Намного более удобным способом покупки товара является рассрочка. Почти все крупные торговые предприятия предлагают своим клиентам воспользоваться схемой оплаты стоимости товара частями.

В чем разница между кредитом и рассрочкой — что лучше

Различие между кредитом и рассрочкой весьма существенно, хотя многие не видят принципиальной разницы. Это происходит потому, что часто под видом разбивки платежей магазины предлагают оформить банковский кредит с нулевым первым взносом. То есть в сделке участвует третья сторона. Следует четко уяснить, что значит купить в рассрочку, чтобы не попадаться на уловки менеджеров. Различие двух способов оплаты покупок по частям вытекает из их определения:

- Рассрочка – право возмещать полную стоимость товара равными долями в определенный промежуток времени.

- Кредит банка – сумма, предоставляемая финансовыми организациями в долг под проценты для приобретения имущества.

Основным отличием является обязанность выплачивать проценты банку за кредит, что несколько увеличивает первоначальную цену товара. Однако существуют и другие отличительные особенности у этих сделок.

В чем суть рассрочки

Понятие «рассрочка» определяется Гражданским кодексом, где указано, что сделка совершается путем распределения платежей по времени с внесением оговоренной суммы. Услуга или товар предоставляются покупателю после заключения договора. При совершении сделки нужно учитывать ее особенности:

- Договор рассрочки может быть заключен при покупке любых товаров, однако чаще всего это дорогие вещи.

- Сделка не предполагает дополнительных взносов, например, выплату процентов. Но часто продавцы страхуют свои риски, незначительно завышая стоимость услуг или товаров.

- В соглашении участвуют две стороны – продавец и покупатель, которые заранее оговаривают все условия. Некоторые пункты можно изменить и после заключения договора, но только по обоюдному согласию.

- При составлении документа о рассрочке платежа в нем указываются сроки и размеры выплат, которые в сумме соответствуют цене товара.

- Внесение первоначального взноса считается обязательным, обычно это 20-30% от полной стоимости приобретаемой вещи.

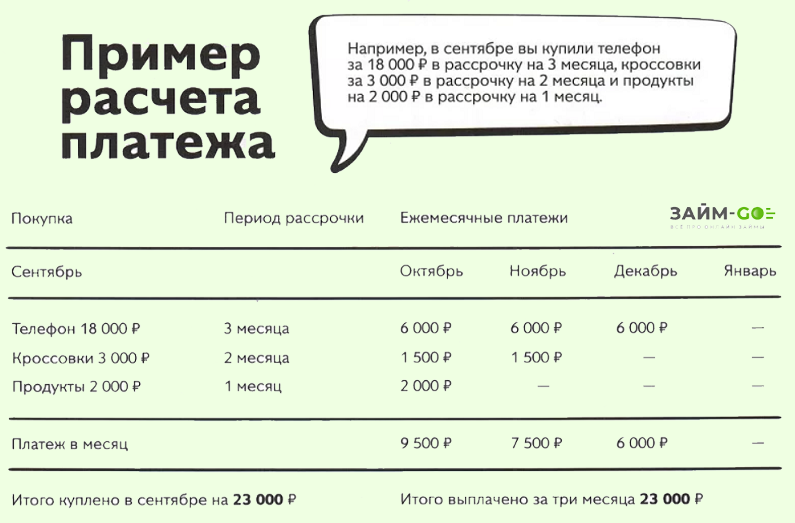

Пример: как работает рассрочка 0-0-24

Когда речь идет о рассрочке обозначающейся 0-0-24. Это значит, что товар можно купить без первоначального взноса, с нулевой переплатой, оплачивая покупку равными частями в течение 24 месяцев.

Интересы участников сделки отражаются в составленном договоре. В документе указываются условия и сроки выплат, а также некоторые нюансы. К примеру, уточняется, как можно вернуть товар, если в нем обнаружен брак. Законом не прописаны особенные требования к таким сделкам, поэтому договор содержит больше пунктов, направленных на минимизацию рисков продавца. Покупатель до момента выплаты всей суммы считается не владельцем, а пользователем приобретенного имущества. Продавец имеет право вернуть себе товар, если к оговоренному сроку вторая сторона не выплатит всю стоимость. Такие же последствия могут наступить в случае пропуска промежуточных взносов.

В случае, когда покупатель перестал совершать выплаты после погашения 50% полной стоимости товара, стороны должны совместно решить, каким образом вернуть оставшуюся сумму.

То есть свои интересы покупатель может отстоять только с помощью обращения в суд. В то время как условия кредитных банковских договоров регулируются Банком России. Это главное отличие кредитов от рассрочки.

Что такое карта рассрочки

Самые популярные карточки рассрочки:

Что нужно для оформления

Все условия для подписания договора о выплате стоимости товара равными долями определяет продавец. Иногда для получения рассрочки нужно просто предъявить паспорт. Но некоторые продавцы интересуются доходами, трудоустройством, семейным положением, поэтому возникает необходимость сбора дополнительных справок.

Для оформления покупки с разбивкой платежей составляется договор, в котором прописаны следующие пункты:

- личная и контактная информация обеих сторон;

- обязательства продавца и покупателя;

- стоимость приобретаемой продукции;

- величину и сроки выплат взносов;

- ответственность сторон.

Преимущества и недостатки рассрочки

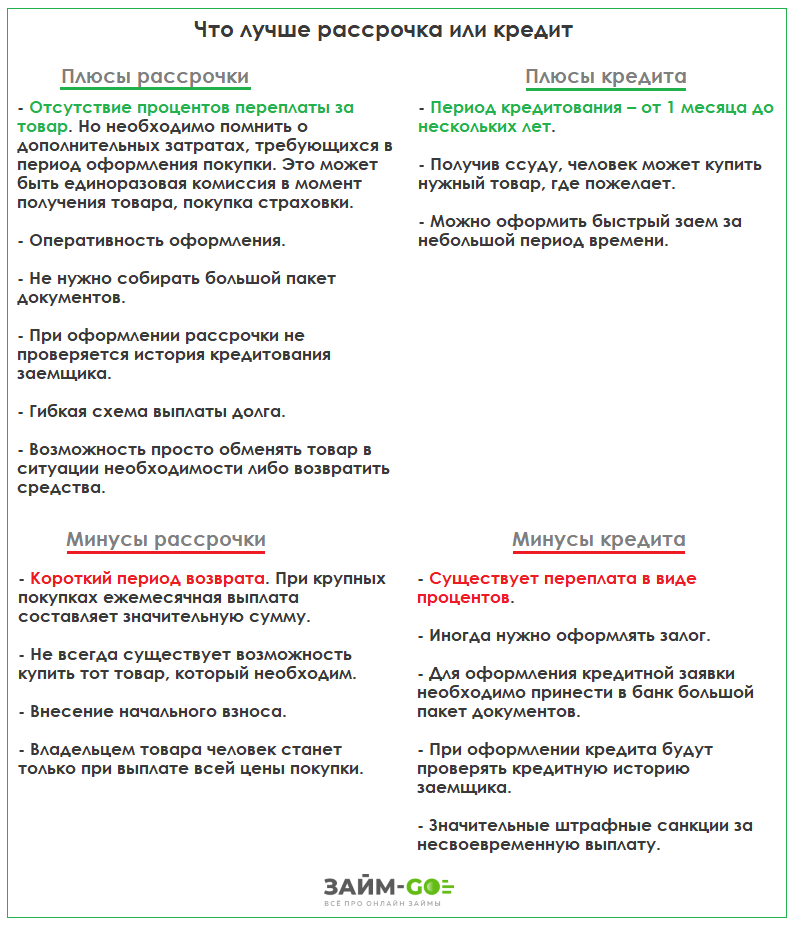

При решении приобрести товары с применением частичных платежей важно понимать, что значит в рассрочку, и чем подобная сделка отличается от кредита. Главными положительными факторами, влияющими на выбор платежей равными долями, являются:

- Отсутствие необходимости дополнительных выплат (процентов). Это наиболее весомый аргумент при выборе между кредитом и рассрочкой. Однако в договоре могут существовать подводные камни в виде уплаты страховок, комиссий при покупке товара.

- Простота и сроки оформления соглашения. К совершению сделки привлекаются только две стороны (продавец и покупатель) без участия посредников (банка). Соглашение составляется при предъявлении паспорта. Оформление кредита в финансовой организации потребует дополнительного времени для сбора многочисленных бумаг и ожидания решения банка.

- Возможность оформления рассрочки даже с плохой кредитной историей. Тогда как банки тщательно проверяют благонадежность клиента, магазин может быстро выдать имущество с разбивкой платежей.

- Шанс на возврат или обмен товара. Обычно при выявлении дефектов магазин сразу возвращает покупателю внесенные средства.

Выгода от оформления рассрочки очевидна, однако существуют и определенные минусы подобной сделки:

- Уплата первоначального взноса. Продавец требует не менее 20-30% от стоимости имущества в качестве аванса. А в банке можно получить потребительский кредит без первого взноса на всю необходимую сумму.

- Небольшие сроки выплаты. Магазины обычно предоставляют рассрочку не более, чем на год. Чаще от трех месяцев до полугода. Договор банковского кредитования предусматривает выплату займа в течение 3-5 лет.

- Скрытые дополнительные платежи. Это может быть увеличенная стоимость товара, комиссии.

Выбрать кредит или рассрочку каждый решает самостоятельно, исходя из финансовых возможностей. Для принятия правильного решения нужно до конца понять, что значит купить в рассрочку.

Что необходимо знать о рассрочке

В чем отличие кредита от рассрочки? Главным фактором является способ юридического оформления договора. В случае разбивки платежа на равные доли в подписании соглашения участвуют две стороны – продавец и покупатель. Многие склоняются к такому виду выплат, ориентируясь на отсутствие процентов за пользование кредитом банка. Однако настоящая рассрочка с поэтапным погашением платежей встречается достаточно редко. Магазин может предложить акционные товары по полной стоимости с разнесением выплат. Таким образом, вместо того, чтобы приобрести продукцию на скидках, покупатель будет выплачивать полную стоимость.

Кроме того, часто при оформлении рассрочки полномочия передаются банку, который оформляет все тот же кредит, пусть и под небольшой процент.

Как понять: это кредит или рассрочка

Многие банки, стремясь увеличить оборот кредитных средств, договариваются с продавцом об оформлении кредитов для покупателей. Схема проста: магазин предоставляет товары со скидками и одновременным оформлением выгодных кредитов банка. В дальнейшем предложенная скидка компенсируется выплатой процентов.

Поиск более выгодного решения приводит покупателя к приобретению товара в рассрочку. Однако и здесь можно столкнуться все с тем же кредитом. При составлении соглашения нужно обратить внимание на следующие моменты:

- если продавец предлагает оформить кредитную карту, то в сделке принимает участие третья сторона – банк;

- предложение об увеличении сроков рассрочки неизбежно приведет к составлению кредитного договора.

Итак, рассрочка – это соглашение только между покупателем и продавцом. А стоимость товара не изменяется с момента его приобретения клиентом, в договор не вносится никаких посторонних платежей – комиссий, процентов и т. д.

Как правильно взять кредит?

Практика банковского кредитования сегодня широко распространена и позволяет решать многие финансовые вопросы. Но чтобы заем был действительно полезным, недостаточно просто взять деньги в долг у банка или иной кредитно-финансовой организации. Необходимо знать, как это сделать грамотно.

Содержание статьи:

- 1. Правильное целеполагание для займа

- 2. Разновидности целевых кредитов

- 3. Особенности нецелевых кредитов

- 4. Документы для оформления кредита

- 5. Выбор банка для получения кредита

- 6. На что обращать внимание при оформлении кредита?

Все финансовые учреждения заинтересованы в том, чтобы оформление кредита было выполнено именно у них, потому обещают наилучшие условия и многочисленные бонусы. Однако, если для банка выдача денег в долг выгодна всегда, поскольку он зарабатывает на процентах, заемщику следует быть внимательным в выборе программы. Чтобы кредит в итоге не обернулся долговой кабалой, нужно не только адекватно соизмерять свои финансовые возможности, но также разбираться в нюансах кредитных продуктов и следовать советам специалистов. Рассмотрим основные критерии грамотного кредитования.

Правильное целеполагание

Одним из ключевых моментов, с которым необходимо разобраться, прежде чем отправлять заявку на заем, является определение его целей. От этого напрямую зависит тип кредита и, соответственно, условия его предоставления. В этой связи кредитные продукты подразделяются на две группы — целевые и нецелевые. Первые из них пользуются достаточно высоким спросом и, как правило, являются для заемщиков более выгодными, поскольку банки учитывают нюансы сделки и готовы подобрать программу на индивидуальных условиях для конкретного клиента.

Разновидности целевых кредитов

Существует достаточно широкий спектр целевых займов, учитывающий различные нужды граждан. К наиболее востребованным относятся следующие виды:

- потребительский (товарный);

- автокредит;

- ипотека;

- ссуда на получение образования;

- заем на лечение.

Такого рода кредиты выдаются для приобретения определенных товаров или услуг, что находит отражение в договоре. Это значит, что пользоваться полученными средствами как-то иначе не получится. К явным преимуществам целевых займов относятся сниженные процентные ставки, достаточно гибкие сроки кредитования, а также возможность получить довольно крупные суммы до нескольких десятков миллионов рублей.

Особенности нецелевых кредитов

Нецелевое кредитование позволяет заемщику тратить деньги, взятые в банке в долг, по своему усмотрению. То есть оформить такой кредит можно на любые нужды. В данную категорию входят потребительские и микрозаймы наличными. Ту же функцию выполняют кредитные карты. По сравнению с целевыми займами, процентная ставка здесь заметно выше. Что касается сроков кредитования, то они могут быть ограниченными, но не обязательно. Средняя максимальная сумма, доступная для получения по нецелевому займу, составляет от одного до пяти миллионов рублей. Нижний лимит начинается с одной тысячи.

Документы для оформления кредита

Состав пакета бумаг, требующихся для оформления кредитного продукта, зависит от целей и вида займа. Так, при экспресс-кредитовании от заемщика могут потребовать только паспорт и любой второй документ из перечня банка. В стандартный пакет бумаг, запрашиваемый в большинстве случаев, входят:

- заявление на кредит в форме анкеты, заполненное на официальном бланке;

- гражданский паспорт или иное удостоверение личности с данными о регистрации;

- справка о доходах за последние несколько месяцев по банковской форме или по 2-НДФЛ;

- подтверждение занятости в виде копии трудовой книжки или трудового договора;

- информация СНИЛС или ИНН.

От пенсионеров потребуется соответствующее удостоверение, от граждан мужского пола — военный билет. Одним из важных моментов является наличие регистрации. Если постоянной нет, чтобы одобрили заем, будет нужно предъявить документ о временной регистрации по месту пребывания.

Выбор банка для получения кредита

Разнообразных финансовых организаций, предлагающих услуги кредитования, очень много, разобраться в них достаточно сложно. Приоритетными критериями в выборе банка для получения кредита любого типа являются его надежность и условия предоставления займа.

По первому пункту можно почерпнуть информацию в интернете на тематических порталах или изучив рейтинги банков. Следует помнить, что организация, выдающая кредиты, непременно должна иметь лицензию на деятельность такого рода. Также стоит обращать внимание на активы учреждения. Чем они меньше, тем выше риск банкротства банка, при этом долги с заемщика списаны не будут.

Условия выдачи одного и того же кредита могут заметно различаться у разных поставщиков услуги. Прежде всего, следует внимательно изучить типовую форму договора, получить которую можно онлайн, скачав с сайта банка. Если в обязательных условиях прописано то, что заемщику невыгодно или попросту не нужно, лучше поискать более подходящего кредитора.

На что обращать внимание при оформлении кредита?

Прежде чем заключать сделку с банком, рекомендуется обратить внимание на ряд немаловажных аспектов. К наиболее значимым относятся эффективная ставка и размер переплаты. В перечень прочих нюансов, влияющих на выгодность кредита для заемщика, входят:

- возможность реструктуризации долга, допускающей изменение сроков, графика выплат, снижение комиссии;

- отсутствие необходимости обязательного поручительства и документального подтверждения уровня доходов;

- возможность досрочного погашения кредита без начисления штрафа и без ограничений по сумме и срокам;

- отсутствие залогового имущества, переходящего в случае невыплаты долга в собственность банка;

- идентичность кредитной валюты той, в которой заемщик получает доходы;

- степень лояльности начисления пени за просроченные платежи.

При оформлении крупных кредитов также имеет смысл обратить внимание на наличие страховки. Такой полис стоит недорого, но зато он способен снизить риски.

Тщательного изучения заслуживают пункты договора, помеченные «звездочкой» и написанные мелким шрифтом. В них могут содержаться завуалированные положения, по которым условия кредита в реальности оказываются не такими выгодными, как было заявлено в рекламе продукта. Например, часто маскируются скрытые комиссии.

https://zaym-go.ru/sovety-ekspertov/1207-chto-takoe-rassrochka.html

https://www.lockobank.ru/articles/kredity/kak-pravilno-vzyat-kredit/