Зарплатная, кредитная, дебетовая, рассрочки: как отличить одну платежную карту от другой

26 сентября 2019

26 сентября 2019

— Раньше у меня была только зарплатная карта. Потом появилась кредитка. Потом я поменял зарплатную на дебетовую с овердрафтом, а кредитную — на карту рассрочки, потом оформил мильную в другом банке, а потом виртуальную для покупок в интернете. Это правда, что все так сейчас делают?

Раньше все было понятнее. И трава зеленее, и деревья выше, и пластиковые банковские карты без чипов, но с магнитной полосой. Магнитная полоса для банковской карты — это такой же способ идентификации, как для вас — отпечаток пальца. Только вот информации она хранит значительно меньше — всего 100 байт.

Столько же байт информации содержится в этих двух предложениях. Даже самая-самая маленькая аватарка в соцсетях занимает в разы больше.

100 байт с избытком хватало, чтобы каждая карта была единственной и неповторимой. Но не хватало, чтобы установить на ней пин-код или задать алгоритмы использования сразу и собственных, и заемных средств. Поэтому дебетовые карты были дебетовыми, кредитные — кредитными, а клиентам банков, если нужны оба варианта, приходилось носить с собой два куска пластика.

Дебетовая VS кредитная

Дебетовая карта — карта, на которой хранятся ваши собственные средства

Кредитная карта — карта, с помощью которой вы можете тратить деньги банка

Позже появились карты с микрочипами, которые способны нести больше информации. А еще в повсеместное пользование вошли смартфоны с доступом в интернет. Так что теперь, сидя у себя дома, вы можете не только совершать покупки, но и менять тарифные планы на своей карте, переключать режим оплаты (с собственных средств на заемные), следить за накоплением бонусов в режиме реального времени и многое другое.

Так что у банков появилась техническая возможность объединить дебетовую и кредитную карты в одну, привязав к единственному куску пластика два счета. На одном у вас может быть минус в балансе, а на втором — плюс, но регулировать перевод денег будете сами.

Кредитная VS овердрафт

Также у банков появилась техническая возможность разрешать владельцам дебетовых карт выходить за пределы баланса. Такие карты называются картами с возможностью овердрафта.

Карта с возможностью овердрафта — карта, на которой хранятся ваши собственные деньги, но после того, как они закончатся, вы можете воспользоваться деньгами банка.

Технически все карты, которые рекламируют в России как кредитные «с возможностью хранения собственных средств», на самом деле являются дебетовыми с овердрафтом. Строго говоря, на классических кредитных картах вообще нельзя хранить собственные деньги. Но такие сейчас теряют популярность. Ведь большинству людей удобнее все время расплачиваться одной картой, а не разными.

Есть важные отличия

Банк обычно подключает овердрафт только на зарплатные карты. С одним условием: с поступления зарплаты банк сам снимет всю сумму долга автоматически. То есть самостоятельно решить, гасить кредит или тянуть время, вы не сможете. Так что при оформлении дебетовой карты с овердрафтом банк значительно меньше рискует потерять деньги.

Зарплатная карта — дебетовая карта, которую бухгалтерия с вашей работы оформляет как счет для постоянного перевода заработной платы.

Бухгалтерия не оформит вам зарплату на кредитную карту, да и вы сами вряд ли этого захотите.

Еще одно отличие — на большинстве кредитных карт можно попеременно тратить то свои, то заемные средства. А вот на дебетовой с овердрафтом — сначала потратьте все свои, а уже потом выходите за пределы лимита.

При этом остальные условия могут быть похожи: и кредитный лимит, и проценты, иногда встречается даже льготный период. Например, банк Кубань Кредит предлагает дебетовую карту с овердрафтом Visa Gold с льготным периодом в 55 дней — такой же льготный период действует на кредитке «Тинькофф Платинум». При этом за выход за пределы лимита вы заплатите 24 %, что тоже примерно сопоставимо с условиями большинства кредиток.

Если все так — вы не почувствуете разницы в использовании двух карт, пока будете платить ими в России. А вот за рубежом могут возникнуть трудности. Например, не во всех точках можно расплатиться дебетовой картой с уходом в минус: терминал сможет списать с нее только «положительный» баланс. Проблемы могут возникнуть при бронировании отелей, прокате машин и других услугах с постоплатой за границей. Иногда вы сможете расплатиться за что-то только кредиткой. Эта мера безопасности позволяет продавцу не волноваться, будут у вас деньги на карте в момент оплаты или нет. Впрочем, сейчас есть возможность «забронировать» нужную сумму на карте, тогда вы не сможете ее потратить, даже если списание пока не прошло.

Есть и такой нюанс: в США считается, что карты Visa Electron и CirrusMaestro — это дебетовые карты, а Visa Classic и MasterCard Mass (и выше) — кредитные. И именно так по умолчанию их будут считывать все терминалы, даже если на самом деле первая для вас будет кредиткой, а вторая — дебетовой. Из-за этого у вас могут возникнуть сложности при оплате: настройки терминала не совпадут с фактическим балансом на карте, платеж заблокируют. У них, как говорится, исторически так сложилось.

В общем — в путешествие с собой возьмите лучше сразу две карты — и дебетовую, и кредитную. Заранее тут предугадать что-то сложно.

Кредитная VS карта рассрочки

Карта рассрочки — это подвид кредитной карты, но с дополнительными опциями. Такими, как возможность покупать что-то и не платить проценты за кредит.

Карта рассрочки — та же кредитная карта, но с возможность покупок во всех или некоторых магазинах без переплаты процентов.

В случае рассрочки — это не банк предоставляет вам кредит, а магазин разрешает заплатить равными частями в течение нескольких месяцев. При этом сколько именно месяцев вы сможете растягивать оплату, магазин определяет сам. Срок может зависеть от суммы покупки или просто быть одинаковым для всех клиентов.

Карта рассрочки VS карта с кэшбэком

Получать кэшбэк за покупки можно при оплате как дебетовыми, так и кредитными картами.

Кэшбэк — дословно «возврат наличных» — программа банка, которая поощряет клиентов пользоваться картой, а не наличными. Чаще всего после оплаты картой в магазине банк возвращает вам от 1 до 30% от суммы покупки в течение следующего месяца.

Иногда кэшбэк возвращается как обычный денежный перевод (без ограничений на его использование), иногда — только как скидка на следующую покупку, а иногда — баллами или бонусами, которые можно потратить только в заранее условленных магазинах.

Наличие на карте программы кэшбэка не исключает возможность рассрочки по этой же карте: все зависит от банка и конкретных условий.

Карта с кэшбэком VS карта с баллами, милями, бонусами

Деньги могут возвращаться на карту не в виде денег, а в виде специальных баллов (название не имеет значения — условные мили, бонусы и тому подобное). Этими условными единицами, которые часто не равны вашей валюте 1=1, можно расплатиться за авиабилеты, отели, билеты на поезда, на кассе супермаркета за продукты.

Карты с баллами, милями, бонусами — дебетовые или кредитные, на которые при покупке начисляются не деньги, а специальные условные единицы.

Есть карты, которые совмещают в себе и начисление баллов, и кэшбэк. Иногда перед оплатой вы в приложении на телефоне должны выбрать, что именно хотите получить от данной конкретной операции.

Дебетовая карта VS виртуальная карта

С появлением возможности покупать что-то в интернете появились и первые виртуальные кошельки.

Виртуальный кошелек — счет у одного из операторов оплаты, который можно пополнить со своего реального банковского счета. Также в него часто можно вывести деньги на свой обычный банковский счет.

Виртуальные кошельки стали очень популярными в те времена, когда еще нельзя было оплатить покупку в интернет-магазине, просто введя данные своей банковской карты. Тогда вам приходилось сначала перевести деньги на виртуальный (или электронный) счет и уже с него что-то оплатить. Но и сейчас, когда без виртуального кошелька могут обойтись даже большие любители интернет-шоппинга, многие все равно боятся оставлять в интернете и на сторонних сайтах данные своей карты. Тогда им на помощь приходит электронный кошелек, куда переводится минимум средств, необходимых для покупки, а остальное время кошелек остается пустым.

Интересно, что большинство виртуальных кошельков позволяют владельцу также выпустить обычную пластиковую карту и пользоваться ей как дебетовой. В том числе снимать наличные в банкоматах или расплачиваться в магазинах.

Так что сейчас границы между всеми этими видами карт размываются.

Сергей Хотимский, первый зампред правления Совкомбанка:

Мы наблюдаем два тренда: во-первых, банковский пластик стремительно мигрирует в мобильные приложения банков на смартфонах клиентов, оснащенных технологией бесконтактной оплаты NFC, а во-вторых, функционал мобильных приложений позволяет превращать любую карту в трансформер или просто универсальную карту: к ней можно подключить практически всю номенклатуру банковских кредитных и депозитных продуктов. В итоге банковские приложения в ближайшем будущем, особенно после полноценного федерального проникновения единой биометрической системы и присоединения всех банков к системе быстрых платежей станут по-настоящему работать по схеме „банк в кармане“. 99 % всех банковских операций можно будет совершать через свой смартфон или планшет».

Вывод

Обычному клиенту банка не столь важно, как называется карта. Куда важнее, какие у нее условия. Ведь маркетологи рано или поздно могут придумать для карты своего банка какое-то очень заковыристое название, но вот основные характеристики вряд ли принципиально будут отличаться от перечисленных выше.

Что вам важно знать:

1) Можно ли на карте хранить собственные средства? (Есть ли комиссия за снятие и пополнение? Есть ли ограничение на сумму?)

2) Можно ли с карты тратить деньги банка? (И если да, то какую сумму: кредитный лимит, под какие проценты, какой льготный период?)

3) Может ли банк погасить кредит по вашей карте без вашего согласия (автоматом списать с зарплаты) или нет?

4) Есть ли на карте программы лояльности (баллы, бонусы, кэшбэк, мили), и если есть, по какой схеме они начисляются?

5) Есть ли возможность расплатиться картой в рассрочку у партнеров банка?

А вот как банк назовет карту с теми или иными условиями — вопрос уже частный, ведь, как мы видим, почти все их функции могут пересекаться.

Пластиковые карты и их виды

Пластиковые карты — это специальный банковский продукт, используемый для безналичных расчетов за товары и услуги, снятия денег с имеющегося счета, а также перевода средств на сам счет. Обслуживание карты в каждом конкретном случае обеспечивает банк-эмитент — организация, выпустившая вашу карту.

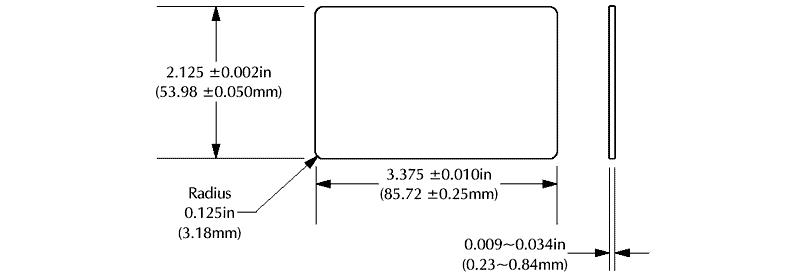

Стандартный размер пластиковой карты имеет следующий вид:

- Ширина – 85,6 мм;

- Высота – 53,98 мм;

- Толщина – 0,8 мм;

- Радиус – 3,2 мм.

Более подробно на схеме банковской карты, составленной в соответствии с международными стандартами:

В большинстве пластиковых карт используется стандартный 16-тизначный номер:

- Первые шесть знаков – кодировка банка;

- Следующие девять – индивидуальный номер, под которым карта числится в банковской системе;

- Последний знак – контрольный.

Платёжные системы банковских карт

Каждую выпущенную банками карту обслуживает определенная платежная система. В мире их две наиболее популярных: Visa и MasterCard. Сравнение двух этих систем мы представили в виде таблицы:

| Visa | MasterCard |

| выпускаются в основном для системы США | были разработаны как альтернатива для Евросоюза |

| лимиты на снятие средств отсутствуют | лимиты на снятие средств в сторонних устройствах отсутствуют |

| имеется дополнительная OIF комиссия на конвертацию средств в размере 1,5% | такая комиссия отсутствует |

| для снятия средств в сети используется код CVV2 | для снятия средств в сети используется код CVC2 |

| основная валюта – доллар США | основная валюта — Евро |

В нашей стране карты данного типа, выпускаемые различными банками, практически не имеют существенных отличий. Однако же нужно помнить об особенностях обслуживания таких карт, если вы отправляетесь в заграничную поездку, и там будет рассчитываться платежными средствами определенной системы. Здесь ответ на вопрос какую карту выбрать, всегда нужно давать исходя из основной валюты страны, а также объема операций, которые вы планируете совершать.

Кредитные и дебетовые карты

Большинство карт, которые есть в обороте российских клиентов крупных и мелких банков относятся к подвиду дебетовая карта. Особенности ее заключаются в том, что ее владелец может оплачивать товары, услуги, снимая лишь имеющиеся средства на карт-счете, но не более чем он положил на него или получил в виде переводов.

Кредитная карта позволяет владельцу использовать банковские счета при оплате, подключая кредитный лимит. Представляет собой он определенное количество средств, которые необходимо погасить в установленные банком сроки. На такой кредит также начисляется процент за обслуживание. Объемы, в которых могут быть выданы лимиты кредитных карт, определяются внутренней политикой банка, статусом держателя карты, его кредитной историей, и могут варьироваться. Такой тип карты является более распространенным в Штатах.

Виды пластиковых карт в зависимости от назначения

- Идентификационная карта – пропуск в закрытые помещения или мероприятия. Известный пример — клубные карты;

- Карта с данными о владельце – информационная;

- Финансовые– дают возможность держателю провести расчет за купленный товар или предоставленную услугу;

- Страховые карты – удобный аналог бумажного страхового полиса. Для нанесения информации используется метод штрихования или интегрируется чип;

- Телефонные карты – пластиковая карта, используемая для международных и междугородних переговоров;

- Дисконтные – оформляются в торговых организациях и дают возможность клиенту получить скидку на покупку товара.

Важно учесть, что типы не исключают друг друга. Карта может быть универсальной и служить владельцу как пропуском, так и инструментом для оплаты счета.

Факт. Система многофункциональных карт активно используется в Европейских странах. Несмотря на удобство и перспективность, в России подобный инструмент встречается редко.

Виды пластиковых карт по категории клиентов

- Стандартные – оформляются для рядовых потребителей товара или услуг;

- Серебряные – карты, которые присваиваются ИП и представителям организации;

- Золотые – оформляются для состоятельных потребителей.

Главная задача таких карт – реклама, которая достигается за счет выделения статуса определенной группы потребителя.

Виды пластиковых карт по характеру применения

- Персональная– выдается отдельным клиентам;

- Семейная карта – оформляется всем членам семьи гражданина, который заключил контракт с банком;

- Корпоративная карта — выдает предпринимателю. Дает возможность юридическому лицу оформить персональные карты избранным сотрудникам и создать для них счет в банке.

Виды пластиковых карт по методу записи сведений

- Графические.

- Эмбоссирование. Подразумевает рельефное нанесение информации. Такой подход позволит ускорить проведение платежей за счет оттиска слипа. Используемый метод переноса – механическое давление.

- Штриховое. Запись данных путем нанесения штрих-кода. Такой способ активно использовался до внедрения магнитной ленты. Метод распространен в карточных программах, для которых не нужно проводить сложных расчетов.

- Магнитная полоса. На внешний вид практически не отличаются от стандартных пластиковых карт, однако на обратной стороне можно заметить магнитную полосу, в которой может храниться до 100 байт памяти.

- Чип-карта.

Безопасность пластиковых карт

Для защиты карточки от несанкционированного использования третьими лицами, банк-эмитент может использовать различные средства: пин-коды, сложные процедуры идентификации, включая селфи пользователя при снятии средств, а также другие элементы защиты. С каждым годом они становятся все более совершенными. Однако же пока ни одна платежная система не выпустила достаточно безопасных карт, где была бы полностью нивелирована возможность кражи средств. Об этом факторе необходимо помнить клиенту, обеспечивая сохранность своих данных и выполняя предписания по работе с банковским продуктом. Только следуя таким требованиям, вы можете использовать карты как удобное и практичное средство оплаты.

https://fintolk.pro/zarplatnaja-kreditnaja-debetovaja-rassrochki-kak-otlichit-odnu-platezhnuju-kartu-ot-drugoj/

https://bankiros.ru/wiki/term/wikf-plastikovye-karty-i-ih-vidy