Как проверить надежность выбранного банка

Как выбрать банк для открытия расчетного счета ИП или ООО? В статье «Как открыть расчетный счет» мы уже рассматривали этот вопрос с точки зрения выбора самого выгодного тарифа открытия и ведения расчетного счета, стоимости оформления платежных поручений и низкой комиссии за внесение наличных средств. Но согласитесь, такая экономия на тарифах выглядит копеечной, если выбранный вами банк оказался ненадежным, и вы не имеете доступа к собственным денежным средствам, хранящимся на расчетном счете.

Что такое «надежность банка»? Как можно ее измерить, и где о ней узнать? Предлагаем вашу вниманию инструкцию по проверке банка, выбранного вами для открытия расчетного счета ИП или ООО. В качестве примера возьмем хорошо известный нашим пользователям Альфа-банк.

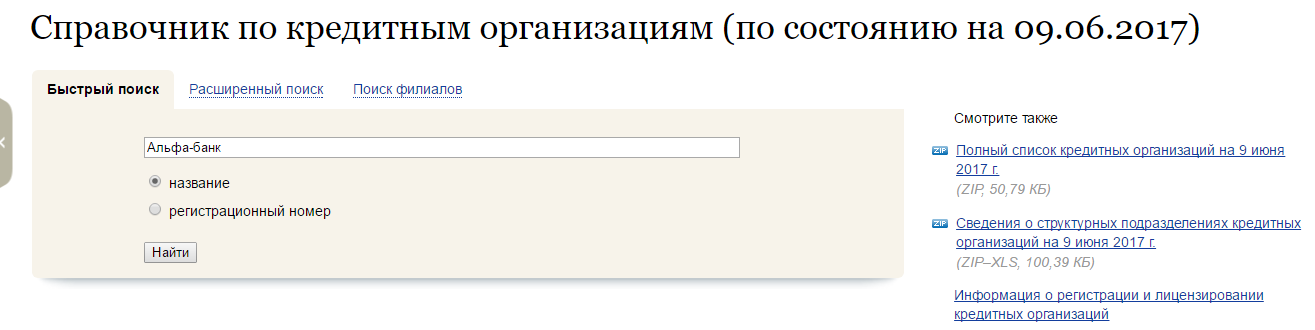

Шаг 1. Проверяем наличие банка в справочнике по кредитным организациям ЦБ РФ

Лицензию на ведение банковской деятельности выдает Центробанк России, поэтому прежде всего надо проверить наличие выбранного банка в справочнике кредитных организаций. Для этого переходим в форму поиска на официальном сайте ЦБ РФ и вводим название банка.

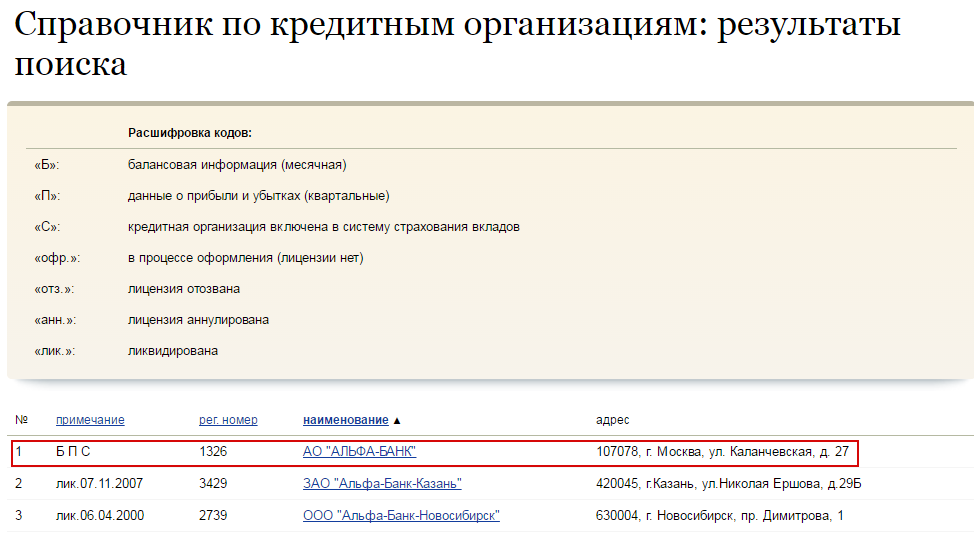

Поиск выдал нам три банка со схожим названием, два из которых уже ликвидированы. Альфа-банк, который мы проверяем, находится в Москве, и с ним все в порядке: лицензия не отозвана, отчеты сдаются, банк участвует в системе страхования вкладов.

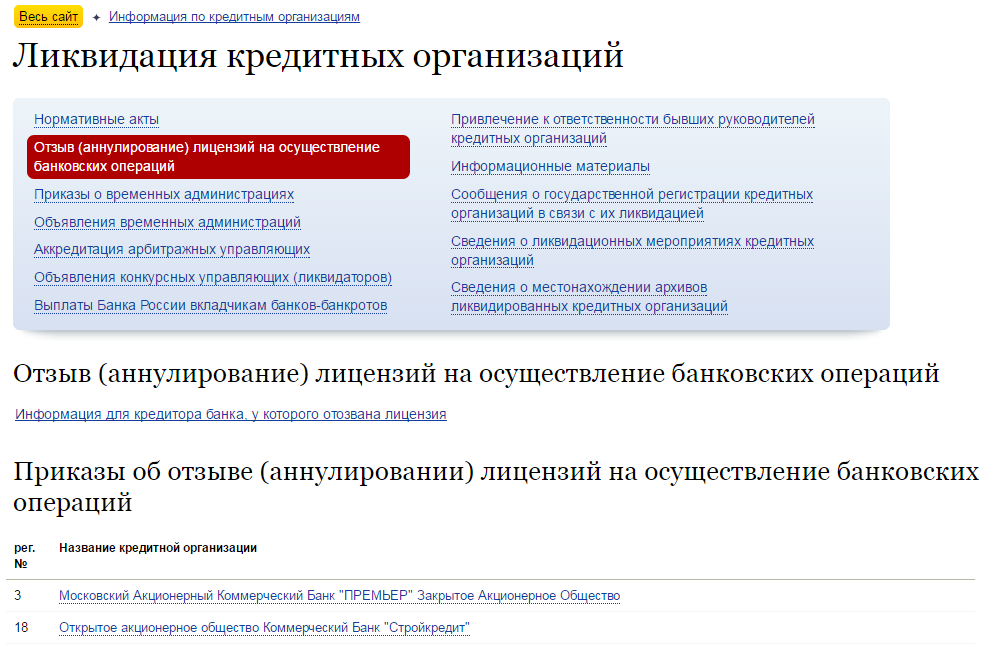

Центробанк часто отзывает лицензии у банков за нарушение условий работы на кредитном рынке. Полный список всех банков, у которых были отозваны лицензии, также можно найти на сайте ЦБ РФ.

Шаг 2. Проверяем наличие банка в системе страхования вкладов

К сожалению, если банк был лишен лицензии и прекратил свою деятельность, у клиентов-юридических лиц не так уж много шансов вернуть свои деньги, т.к. они не включены в систему страхования вкладов. Также не являются застрахованными лицами адвокаты, нотариусы и лица, открывшие счета для осуществления предусмотренной законом профессиональной деятельности. Система страхования вкладов распространяется только на физических лиц, к которым с 2014 года приравняли и ИП.

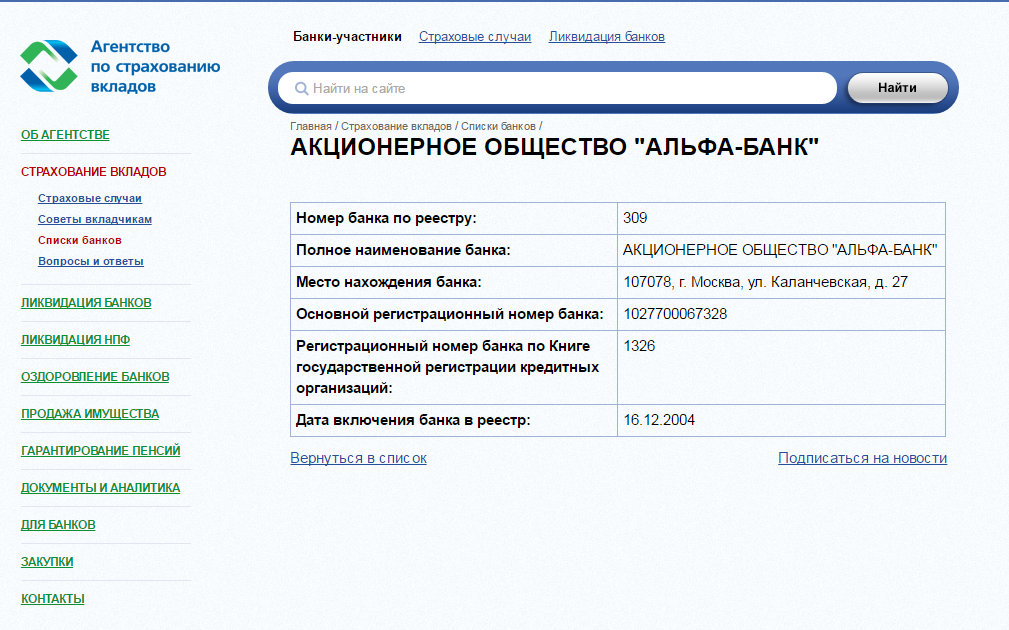

Если расчетный счет в банке открывает ИП, то он может получить обратно 100% денежных средств со своего счета, но не более, чем 1,4 млн рублей. Для этого банк должен быть зарегистрирован в системе страхования вкладов. Проверим, является ли участником системы Альфа-Банк? Вводим наименование банка в форму поиска и получаем такой ответ.

Что делать организациям, адвокатам и нотариусам, которые являются клиентами банка с отозванной лицензией? Шансы вернуть свои деньги у них есть, но не гарантированные. Центробанк разработал инструкцию для таких лиц, ознакомиться с ней вы можете на сайте ЦБ РФ.

Шаг 3. Следите за рейтингом банка и изучайте его отчетность

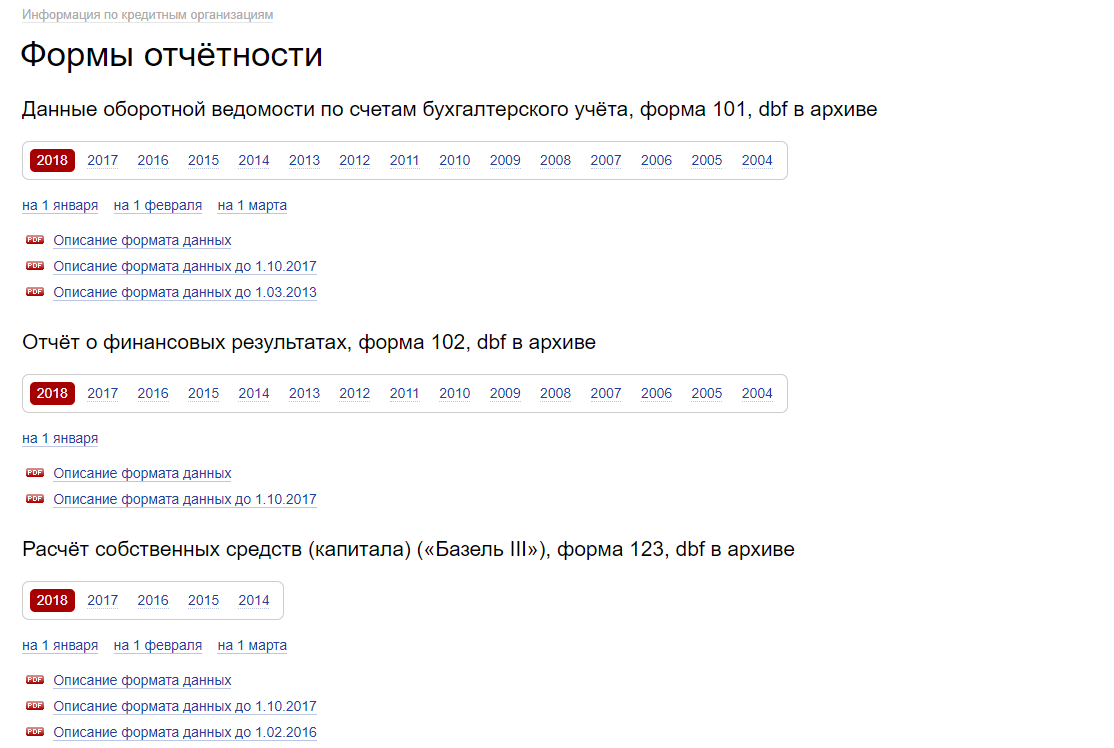

Чтобы свести к минимуму риски отзыва лицензии у выбранного вами банка, необходимо следить за его деятельностью. Это можно сделать путем изучения отчетности банков, размещенной в открытом доступе на сайте Центробанка.

Также можно отслеживать кредитный рейтинг банка на сайтах независимых рейтинговых агентств, например, RusRating. Рекомендуем открывать расчетный счет только в банках, имеющих в рейтинге буквы А и В. Буквы C и D говорят о низком уровне кредитоспособности и высокой вероятности дефолта банка. На сайте RusRating вы также можете ознакомиться с активами банков и графиком их изменений.

Подведем итоги: надежным банком для открытия расчетного счета ИП или ООО можно назвать банк с действующей лицензией, включенным в систему страхования вкладов, имеющим рейтинг не менее А или В, и открыто раскрывающим свою информацию.

В каких случаях придется сообщать банку о происхождении денег на счете ?!

Банки ужесточают контроль над своими клиентами и теперь блокировать счета физических лиц становится все проще. Некоторые организации уже начали требовать дополнительную информацию не только о происхождение денежных средств на счете, но и о том, на что были потрачены деньги. В некоторых случаях за отказ в предоставлении информации банковские организации вполне могут заблокировать счета. При этом эксперты отмечают то, что в последнее время случаи блокировки стали действительно массовыми. Мотивировать блокировку банковская организация может требованиями Федерального закона № 115.

В каких случаях банку о транзакциях придется сообщать ?!

Банк объясняет свои требования целями безопасности, как своей, так и клиента, но хотя по сути банк можно заблокировать счет у любого человека, и разблокировать его будет достаточно сложно. Чаще всего подозрения у банка возникают при частых зачислениях, особенно если они исходят от юридических лиц. В таких ситуациях к работе подключается служба безопасности банка, которая отслеживает пути всех проведенных денежных транзакций. Можно выделить следующие ситуации, когда при поступлении крупных сумм денег надо сообщать банкам информацию, чтобы ваш счет не заблокировали.

В частности, это:

- Получение наследственно массы;

- Продажа объекта жилой недвижимости (дом, квартира, доля);

- Ведение предпринимательской деятельности;

- Крупный выигрыш;

- Проведение торгов на фондовой бирже.

Обычно в таких случаях человек получает сумму выше 600 тысяч рублей и это платежи сразу же могут вызвать подозрение со стороны банковских организаций. Также ставить в известность ваш банк, если длительное время лицевой счет попросту пустовал и потом он неожиданно пополнился несколькими десятками тысяч или сотнями тысяч рублей.

Как банки блокируют счета по картам ?!

Банковская организация может воспользоваться несколькими видами блокировок лицевого счета. Это могут быть такие санкции, как:

- Приостановление полностью любых операций по лицевому счету. Это означает то, что приостанавливаются как доходные, так и расходные

- операции, то есть человек не может пополнить, вывести или перевести деньги со счета;

- Частичный запрет на проведение операций по лицевому счету. Обычно банк запрещается приходные операции, то есть деньги тратить фактически можно, но поступать на банковский счет вашей карты они не смогут;

- Приостановление конкретной приходной или расходной операции по счету;

- Полное приостановление всех операций с отказом с рассмотрением решения проблемы клиента в дальнейшем и соответствующим расторжение договора оказания банковских услуг.

Обычно банк не уведомляет клиента о блокировке и виде санкций, поэтому люди совершенно случайно сталкиваются с такой проблемой.

Причины, по которым могут заблокировать карту.

Заблокировать карту могут, если на ваш счет поступают средства от юридического лица и деньги в дальнейшем часто обналичиваются в банкомате. Пострадать могут и фрилансеры, которым деньги поступают за счет юридических лиц из других регионов. Насторожить банк могут также единовременные поступления крупных денежных суммы единовременно. Обычно это суммы, превышающие 600 тысяч рублей, но на практике приходится сталкиваться и с блокировкой суммы в 200 тысяч рублей, если они поступили на банковскую карту единовременно.

Причиной блокировки может служить неоднократное поступление на счёт мелких сумм денег от разных юридических и физических лиц (в законе указан накопительный размер 600 тысяч рублей, есть прецеденты блокировки при общей сумме 150 тысяч рублей). На негативное решение банка может повлиять факт наличия владельца банковского счета в так называемом межбанковском черном списке или черных списках Росфинмониторинга.

Поводов к блокировке может быть масса, и одним из самых распространенных также является заявка хозяина счета на получение большой суммы наличных денежных средств со счета (как правило больше 600 тысяч рублей). Причем необязательно, чтобы эти денежные средства поступили от посторонних лиц. Это могут быть и собственные средства, которые вы переводите из банка в банк.

Вызвать подозрение могут еще и счета, которые были открыты в валюте или если вам переводят деньги на валютный счет люди, с которыми вы не состоите в родственных связах, транзиты денег из банка в банк или отсутствие смысла в проводимых экономических операциях. Ну и конечно же в России счета часто арестовываются на основании судебного производства или исполнительного листа.

Сроки блокировки. Как снять блокировку с карты ?!

Обычно карты блокируются на пять дней, один месяц и бессрочно. На практике редко, когда блокировка бывает короткой. Вообще процесс уведомления о блокировке счета от банков регламентирован слабо и банки разрабатывают собственные инструкции, связанные с процедурой извещения. Обычно клиенты никак не извещаются и о том, что вы заблокированы узнать можно при попытке перевода денег или оплаты услуг, или товаров.

Иногда уведомляют банки посредством СМС-сообщений или сообщений в мобильный банк. Как действовать, если счет заблокирован ?!

После получения уведомления о блокировке или приостановлении операции по счету первым делом посещайте банк сами. Требуете выдать официальный документ с основаниями блокировки счета (обычно в банковских организациях это официальное уведомление о приостановлении операций по счёту или отказе в совершении операции вместе с запросом о предоставлении документов).

Надо также обратиться на горячую линию банка и рассказать о своей ситуации.

Не помешает обращение в банк с заявлением с просьбой о расблокировке счета. Обязательно при обращении в банк узнайте вид блокировки и постарайтесь предоставить список документов, которые будут подтверждать то, что денежная операция была проведена легальным образом. По факту если счет заблокировали из-за одной приходной или расходной операции счет разблокировать все-таки можно будет.

Источник https://www.regberry.ru/malyy-biznes/kak-proverit-nadezhnost-vybrannogo-banka

Источник https://pravoved-plus.msk.ru/blog/v-kakikh-sluchayakh-pridetsya-soobshchat-banku-o-proiskhozhdenii-deneg-na-schete/

Источник

Источник