Условия программы «Ипотека для молодых семей»

До 2025 года в России продолжает действовать программа «Молодая семья». С ее помощью можно получить от государства субсидию на приобретение собственного жилья.

Кто может воспользоваться программой?

Чтобы стать участником программы, молодая семья должна соответствовать нескольким условиям:

Оба супруга не старше 35 лет

Оба супруга не старше 35 лет

При этом, следует отметить, что возраст участников программы проверяется два раза – при постановке на учет, а затем при фактическом предоставлении субсидии. Это значит, что если на момент постановки на учет супругам было по 33 года (или одному из них 33 года), а в момент предоставления субсидии стало 36, то в программе они участвовать не смогут;

Граждане, брак которых официально зарегистрирован (наличие брака не является обязательным условием для граждан с детьми);

Граждане, брак которых официально зарегистрирован (наличие брака не является обязательным условием для граждан с детьми);

Достаточный уровень доходов для оформления ипотечного кредита или приобретения жилья по договору купли-продажи

Достаточный уровень доходов для оформления ипотечного кредита или приобретения жилья по договору купли-продажи

Наличие средств можно подтвердить справкой с работы о получаемых доходах либо справкой из банка о наличии сбережений;

Наличие у членов семьи официального статуса нуждающихся в улучшении жилищных условий.

Наличие у членов семьи официального статуса нуждающихся в улучшении жилищных условий.

Также молодыми семьями, имеющими право на получение субсидии в рамках программы, признаются неполные семьи, состоящие из одного родителя не старше 35 лет и одного и более детей.

Какой размер субсидии может получить молодая семья?

Молодая семья может получить 30% (семьи без детей) или 35% (семьи хотя бы с одним ребенком, в том числе неполные семьи) от расчетной стоимости жилья. При этом все расчеты производятся безналичным способом. Для этих целей в банке открывается специальный счет, с помощью которого погашается кредит.

Какие требования установлены к приобретаемым жилым помещениям?

Таких требований всего три:

- Регион приобретения жилого помещения и выплаты субсидии должны совпадать;

- Жилье не приобретается у близких родственников;

- Площадь жилого помещения должна соответствовать установленным нормам на одного человека.

Какие особенности реализации государственной программы в регионах?

Программа федеральная, однако в каждом регионе условия ее реализации отличаются. Региональное законодательство самостоятельно устанавливает нормативы стоимости жилья для участия в программе, порядок выплаты субсидии вне очереди и самое главное — размер субсидии.

Именно региональные власти устанавливают норматив стоимости квадратного метра жилья в субъекте, на основании которого затем рассчитывается расчетная стоимость, влияющая на размер субсидии.

Также власти субъекта определяют учетную норму жилья, на основании которой семья признается нуждающейся в улучшении жилищных условий. В одном субъекте такая норма может быть 10 кв. м, а в другом — 18 кв. м.

Сколько времени занимает оформление субсидии?

Процедура участия делится на два этапа, на первом этапе молодой семье необходимо собрать пакет документов и встать на учет в качестве нуждающихся в улучшении жилищных условий, на втором этапе необходимо дождаться очереди, получить сертификат на использование субсидии, а также применить его в течение 7 месяцев после получения.

Между постановкой на учет и выдачей сертификата может пройти не один год, поэтому молодой семье рекомендуется вставать на учет как можно раньше. За время ожидания возраст молодой семьи может превысить отметку в 35 лет и принять участие в программе они не смогут.

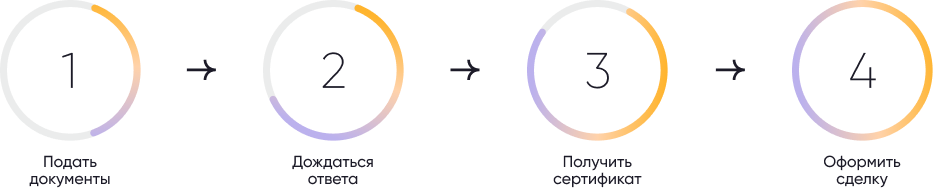

Как молодой семье оформить субсидию: пошаговая инструкция

Для участия в государственной программе необходимо:

Шаг 1. Собрать документы (их точный перечень лучше запросить в местной администрации) и обратиться в орган местного самоуправления по месту жительства или управление жилищных отношений при администрации региона. Подать документы также можно через портал «Госуслуги» или МФЦ;

Шаг 2. Дождаться ответа от администрации. В случае положительного решения семья будет включена в список, имеющих право на субсидию

На этом шаге заканчивается первый этап участия в государственной программе. Молодой семье остается ждать своей очереди на получение сертификата на предоставление субсидии. В зависимости от региона срок может составлять от нескольких месяцев до нескольких лет;

Шаг 3. Получить сертификат на субсидию в органе местного самоуправления по месту жительства в бумажном виде или электронной форме через единый портал госуслуг;

Шаг 4. Собрать необходимые документы для оформления сделки по приобретению жилья с использованием сертификата и принести в банк. Обращаем вниманием, что в договоре на приобретение жилья должен быть указан номер сертификата;

Шаг 5. После того как все процедуры пройдены, а документы направлены в банк, остается лишь подождать, когда банк проверит документы и получит средства от администрации и перечислит их застройщику в счет погашения ипотеки молодой семьи.

Семейная ипотека

Ипотека — самый популярный способ приобретения жилья. Из этой статьи вы узнаете, кто, когда и как может оформить семейную ипотеку с господдержкой.

Семейная ипотека – неофициальное название федеральной программы

Семейная ипотека – неофициальное название федеральной программы

С 1 июля 2021 года изменилась федеральная программа поддержки семей с детьми, направленная на улучшение жилищных условий. В народе она зовется семейная ипотека. Разберемся, что это такое, кто может оформить кредит и какое жилье можно приобрести.

Что такое семейная ипотека

Почти 10 лет я работаю в банке, но у меня нет ипотеки. Нет, сотрудники не обязаны при трудоустройстве оформлять кредит, но я думаю, что у тех, кто работает в банке, на этот счет все-таки меньше сомнений и опасений.

До недавнего времени нашей семье, состоящей из трёх человек, вполне хватало той квартиры, в которой мы живем сейчас. У нас две отдельные комнаты и кухня (просто кухня, не имеется в виду «плюс гостиная»). Но ребенок подрастает, а с апреля 2020 года я работаю из дома, так что теперь нам нужно больше места.

Я решила изучить ипотечный вопрос с личной целью – какой кредит лучше оформить семье с ребенком, чтобы расширить жилплощадь. И поняла, что это семейная ипотека, иногда ее еще называют детской.

Эту программу кредитования поддерживает государство, которое и компенсирует банку, выдающему кредит, разницу между льготной и рыночной ставкой.

Ставка по детскому кредиту не должна превышать 6%, а на Дальнем Востоке – 5%, и по ней можно оформить новый или рефинансировать действующий кредит.

Если вы планируете покупать жилье в Москве, Санкт-Петербурге, Московской и Ленинградской областях, то максимальная сумма, на которую вы можете оформить кредит, составляет 12 млн рублей. А если вы решили улучшать свои жилищные условия в других регионах, как я, то рассчитывайте примерно на 6 млн рублей.

Что касается остальных условий, то первоначальный взнос будет не меньше 15% от стоимости выбранного жилья, а кредит предоставят на срок до 30 лет (конечно, с учетом вашего возраста – об этом расскажу ниже).

Совет от банка:

Если вы пока еще копите на первоначальный взнос или только собираетесь копить – лучше открыть для этой цели депозитный счет или карту с начислением процентов на остаток. Так деньги будут копиться эффективнее, а вы достигнете своей финансовой цели быстрее.

Кстати, если у вас есть материнский капитал, то можно его внести в качестве первоначального взноса, а вот вносить его в счет ежемесячных платежей не получится.

Решение использовать маткапитал в некоторых ситуациях может выйти боком. После того, как вы выплатите ипотеку и снимете обременение с жилья, вы будете обязаны наделить детей собственностью в этой квартире.

Предположим, вы решите продать свое жилье (с согласия органов опеки и попечительства, кстати) и снова взять ипотеку, чтобы расширить жилплощадь. Но в новой квартире вам тоже надо будет выделить доли детям. А такие квартиры – с долями несовершеннолетних – банки оформляют в залог, мягко говоря, неохотно. Поэтому и рефинансировать ипотеку, в которой задействован маткапитал, может быть очень непросто.

Материнский капитал — это безусловное благо, но он же лишает кредитную программу некоторой гибкости

Материнский капитал — это безусловное благо, но он же лишает кредитную программу некоторой гибкости

Условия предоставления семейной ипотеки

Как раз в июле 2021 года изменились условия. Спойлер: для семей с одним ребенком – в лучшую сторону.

Теперь не важно, сколько у вас детей. Главное, чтобы хотя бы один из них родился не раньше 1 января 2018 года. Под это условие также подпадают усыновленные и удочеренные дети.

По плану программа продлится до 31 декабря 2022 года. Но срок оформления ипотеки – до 1 марта 2023 года, если у вас родится ребенок после 1 июля 2022 года.

А семьи, в которых есть дети с ограниченными возможностями, смогут оформить кредит до 2027 года (при условии, что инвалидность ребенку будет установлена после 2022 года).

Необходимые документы

Я сейчас нахожусь на стадии накопления первоначального взноса, поэтому мне пока рано подавать документы. Если у вас этот этап уже пройден, то собирайте такой пакет:

- заявление-анкету на предоставление кредита;

- паспорт гражданина РФ;

- копию трудовой книжки или договора;

- документальное подтверждение дохода (справка 2-НДФЛ или другая справка по форме банка или организации-работодателя);

- военный билет (если есть).

Если вы планируете этой программой рефинансировать действующую ипотеку, то для заявки вам еще понадобятся кредитный договор с графиком платежей и выписка с информацией об остатке задолженности.

Требования к заемщику

Обратите внимание, что кроме обычных требований по ипотеке, есть обязательное условие для оформления льготного кредита – российское гражданство у детей заемщиков (или заемщика).

Дети тоже должны быть гражданами России

Дети тоже должны быть гражданами России

Стандартные требования будут примерно такими (в разных банках могут немного различаться):

- возраст от 20 до 85 лет (это максимальный возраст на плановую дату полного погашения кредита);

- гражданство и регистрация на территории России (для покупки жилья на Дальнем Востоке – постоянная регистрация в ДФО);

- общий трудовой стаж – не менее 1 года, непрерывный на последнем месте работы – не менее трех месяцев.

Для оформления детской ипотеки вы сможете привлечь до четырех созаемщиков. Банк предъявит к ним те же требования, что и к основному, – их проверят на платежеспособность, уровень достатка, соответствие возрастным требованиям и т.д. Независимо от того, есть у созаемщиков доля в квартире, которая оформляется в ипотеку, или нет – они будут нести ту же ответственность, что и основной заемщик.

Например, если основной заемщик не сможет по каким-то причинам вносить платежи – банк начнет требовать исполнения обязательств с созаемщиков.

В официальном браке супруг (или супруга) заемщика будет обязан выступить созаемщиком (кроме тех случаев, когда в брачном договоре прописан режим раздельной собственности).

Требования к жилью

Подходим к самому интересному – что можно приобрести по детской программе:

- новостройку (на любом этапе строительства или уже готовую);

- квартиру на вторичном рынке, но это возможно только в сельском поселении на Дальнем Востоке;

- землю с частным домом или без (если планируете строить сами).

К жилью есть обязательное требование – продавец должен быть юридическим лицом. Исключение сделано только для ипотеки на вторичную квартиру в ДФО – ее можно будет купить и у физлица.

Договориться о постройке дома с бригадой шабашников не получится

Договориться о постройке дома с бригадой шабашников не получится

Обратите внимание — если вы собираетесь покупать землю, чтобы самостоятельно строить дом, то вынуждена вас огорчить: на все работы по строительству дома вам надо будет заключать договор подряда с юридическим лицом или индивидуальным предпринимателем.

Как получить семейную ипотеку

Ипотечный кредит по льготной ставке имеют право выдавать только уполномоченные банки. Я нашла их список здесь.

Ознакомьтесь с условиями программы

Для начала сделайте примерный расчет самостоятельно, чтобы знать, к чему готовиться, на какую сумму можно рассчитывать.

Совет от банка:

Если вы планируете рефинансировать действующую ипотеку по семейной программе – сначала убедитесь, что вы получите от этого выгоду.

Нет смысла делать перекредитовку

- Если прошло уже более половины срока вашей ипотеки – потому что большую часть процентов банку вы уже выплатили. Загляните в свой график и изучите структуру платежа: наверняка большая часть – это тело кредита, и небольшой остаток – это проценты. В таком случае перекредитовка не только не имеет смысла, но даже не выгодна.

- Если разница между вашей действующей ставкой и потенциальной меньше 1,5-2% – вы только зря потратите время, силы и деньги, а ожидаемой экономии не получите.

Если по этим пунктам все хорошо – обязательно рассчитайте выгоду от рефинансирования с учетом затрат на оформление нового кредита.

Чтобы узнать, какие условия по программе вам одобрит банк (а лучше несколько банков), подайте заявление и первичный пакет документов и ждите решения.

Выберите жилье

Если вы получили от банка положительное решение по вашей заявке, приступайте к выбору подходящего варианта жилья. На это дается срок до 3-х месяцев (срок действия положительного решения по кредиту надо будет уточнять в каждом конкретном банке, так как сроки в разных организациях могут отличаться).

Обратитесь в банк

Если вы нашли жилье мечты, и оно соответствует требованиям выбранного банка, то смело заключайте договор с продавцом и кредитный договор с банком. Позволю себе напомнить, если вы купите квартиру в строящемся доме, то право собственности сможете оформить только после завершения строительства. В то же время в пользу банка будет оформлен залог вашего имущества до полного погашения кредита.

Источник https://xn--h1alcedd.xn--d1aqf.xn--p1ai/instructions/usloviya-programmy-ipoteka-dlya-molodykh-semey/

Источник https://sovcombank.ru/blog/ipoteka/semeinaya-ipoteka

Источник

Источник