Ставка на депозит: Выгодно ли открывать депозиты в Украине?

МОТИВАЦИЯ НБУ

«Наша высокая ставка (имеется в виду учетная ставка НБУ — процентная ставка, по которой Центральный банк страны предоставляет кредиты коммерческим банкам. — Ред.) является эффективным инструментарием, заставляющим банки платить больше по депозитам. Мы видим, что у нас есть корреляция между нашей ставкой и ставкой по депозитам юрлиц, которые, как правило, короткие по срокам. В то же время, по физлицам мы видим, что сейчас ставки находятся на том же уровне, что и полгода назад. Банки прекратили снижать ставки, когда мы начали цикл повышения учетной ставки», – сообщил замглавы НБУ Олег ЧУРИЙ.

По его словам, банки до конца года повысят процентные ставки по депозитам физлиц, и НБУ намерен в этом направлении их подтолкнуть. Также замглавы НБУ сообщил, как именно Нацбанк будет стимулировать банки к повышению ставок по депозитам.

«Мы подумаем, как ввести ограничения по тендерам рефинансирования. Сейчас мы можем дать 3 млрд грн на неделю. Может быть, мы снизим этот объем, чтобы дать стимул банкам поднять ставки по депозитам», – сообщил Чурий.

Банкир пояснил, что ликвидность банковской системы (способность банка своевременно и в полном объеме выполнять свои обязательства перед кредиторами и вкладчиками. – Ред.), снижается в результате того, что НБУ не выкупает облигации банков, платит правительству прибыли меньше, чем поступает ему процентов по облигациям внутреннего государственного займа (ОВГЗ). Кроме того, увеличивается доля наличных в обращении, что приводит к уменьшению корсчетов банков.

«Все это приводит к тому, что избыточная ликвидность (наличные деньги и быстрореализуемые активы, превышающие обычную потребность в них. – Ред.), которая у нас была в начале года – это 70 млрд грн на депозитных сертификатах — уже уменьшилась до 23 млрд грн. И мы не исключаем, что скоро увидим спрос банков на кредиты рефинансирования», – добавил Чурий.

ПРАВ ЛИ НАЦБАНК?

НБУ от слов перешел к делу и 7 сентября поднял учетную ставку на 0,5 процентных пункта — до 18%. К слову, это было уже шестое увеличение с октября 2017 г.

По словам финансового аналитика Евгения КОПЕЙКО, именно учетная ставка НБУ определяет стоимость привлеченных и размещенных денежных ресурсов для коммерческих банков. Ее рост направлен на повышение депозитных ставок банков.

Кроме того, НБУ пытается ограничить предоставление своих денежных средств банкам, что тоже должно увеличить проценты по вкладам и повысить их привлекательность. Почему же НБУ идет на такие шаги?

Как отмечает аналитик ГК TeleTrade Владимир ЧЕРНОБАЙ, стремление НБУ простимулировать повышение банками процентов по вкладам физлиц вызвано недостатком средств в банковской системе, оттоком гривны на валютный рынок для покупки долларов.

«Люди не доверяют банкам, поскольку ставки по депозитам не покрывают обесценивание гривны в условиях высокой инфляции и роста курса доллара», — поясняет эксперт.

Судите сами: средняя доходность по депозитам на срок 3-12 мес. на начало сентября 2018 г. составляет 12,94% (+0,3% за последний месяц). В то же время, курс доллара к гривне только за два последних месяца поднялся более чем на 7%, или на 42% в годовом исчислении. По данным Госстата, рост потребительских цен за январь-август составил 11,7% по сравнению с тем же периодом прошлого года. В перспективе из-за ослабления гривны, повышения цен на бензин, тарифов ЖКХ и пр. можно ожидать увеличения инфляции. Соответственно, банковские ставки не стимулируют приток средств во вклады и поддержание необходимых сумм для ликвидности в банках.

С этим и пытается бороться НБУ. Вот только не все эксперты уверены в том, что это сработает. Но если и так, то хорошо ли это для банковской системы?

Так, экономический эксперт Виталий ШАПРАН считает идею НБУ неплохой, но, по его мнению, ставки растут и без этого, особенно по депозитам в гривнах. «Сейчас, чтобы привлечь деньги у НБУ, банкам нужно заплатить за рефинансирование примерно 20% годовых. На рынке ставки доходят до 19% максимум, но большинство банков удерживают ставки на 17% т.е. резерв для роста у них остается», — говорит эксперт.

А президент Украинского аналитического центра Александр ОХРИМЕНКО и вовсе считает, что действия НБУ не сработают.

«Формально, если растет учетная ставка НБУ, должны расти и ставки по депозитам, но в Украине это не работает. Сейчас банки привлекают депозиты населения и деньги инвестируют в депозитные сертификаты НБУ. Ставки по этим сертификатам около 18% годовых и риск минимальный, поэтому банкам это выгодно. Им нет смысла что-то менять», — подчеркивает эксперт.

Аналитик финансовой компании «Альпари» Максим ПАРХОМЕНКО тоже согласен с этим: повысить процентные ставки по депозитам — крайне сложно.

«Несмотря на высокий уровень ставки рефинансирования, ставки по нашим депозитам не растут уже несколько лет подряд. Иными словами, связь между повышением учетной ставки НБУ и доходностью депозитов отсутствует», — поясняет эксперт.

Причина заключается в том, что банки ликвидность с депозитов отправляют на кредитные продукты, а не привлекают рефинансирование от НБУ для раздачи кредитов. В связи с этим нет роста ставок по депозитам. «Вытягивая» депозитные ставки, банки могут снизить свою маржинальность (разницу в процентных ставках. — Ред.), на что вряд ли пойдут.

КОМУ ВЫГОДНО?

На первый взглад, повышение депозитной ставки НБУ выгодно вкладчикам банков — они смогут больше заработать. Но аналитики утверждают, что чем выше ставка по депозитам, тем выше риски. Так, Е. Копейко говорит, что не стоит гнаться за максимальными процентными ставками по депозитам, так как часто они говорят о проблемах в банке. Есть банки, которым взять деньги у НБУ сложно, и они предлагают высокие ставки по вкладам. Но как понять, что ставка излишне высока? НБУ ежемесячно рассчитывает базовую доходность вкладов: это средняя максимальная ставка крупнейших банков. Если какой-то банк предлагает ставку выше базовой, с ним что-то не так.

Бывает, что банки собирают деньги под высокий процент, заранее зная, что не станут их возвращать — выводят их со счетов и исчезают. А бывает и хуже: привлекают клиентов высокой ставкой, по факту принимают деньги, а по документам нет. Потом у банка отзывают лицензию, а вкладчики ничего не получают: их вклады не были застрахованы.

И, наконец, повышение ставок по депозитам неизбежно приведет к повышению ставок по кредитам. А это, по мнению экспертов, плохо отразится на кредитовании банков, которое и так в Украине, по сути, не работает.

М. Пархоменко отмечает: если НБУ будет пытаться поднять доходность депозитов, это приведет к увеличению стоимости кредитования физлиц. Эта затея негативно отразится и на банковском секторе в целом, поскольку увеличит стоимостб кредитования на дополнительные проценты и снизит его общий объем.

В. Чернобай тоже уверен, что рост ставок по депозитам приведет к тому, что банки вынуждены будут поднимать и проценты по кредитам. Но тогда предприятиям станеттруднее привлекать кредиты. В результате растет риск невозвратов, сокращается рентабельность предприятий и самих банков, ослабляется экономика.

ХРАНИТЕ ДЕНЬГИ В БАНКЕ

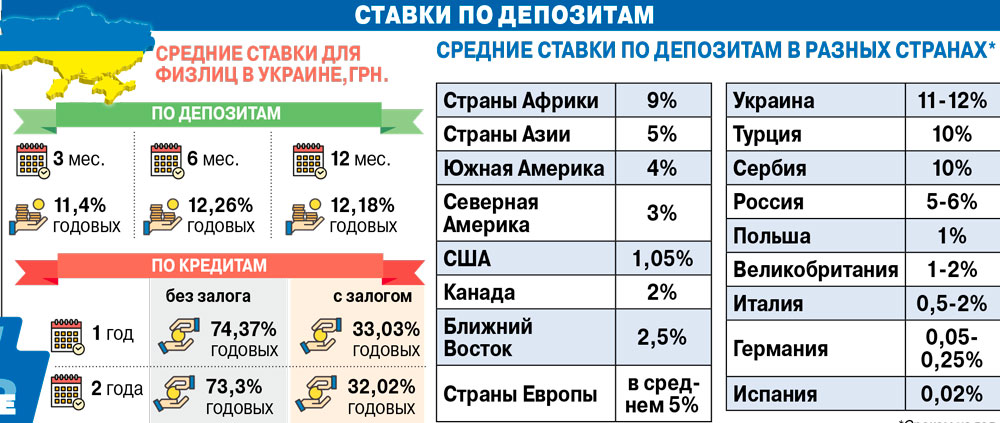

Самыми прибыльными являются вклады в странах СНГ – России, Беларуси, а также в Украине, где прибыльность в отечественной валюте составляет 12-18%, а в иностранной – 8-12% годовых. Следующие по величине процентных ставок — Иран, Вьетнам, Монголия и Аргентина. В этих странах на валютные вклады ставки постоянно меняются, но остаются неизменно высокими: порядка 10-12% годовых.

Некоторые финансовые аналитики, оценивая динамику ставок и сравнивая ее с состоянием экономики страны, пришли к выводу, что колоссально высокие ставки часто наблюдаются перед кризисом. Так, например, произошло в Украине, когда в конце 2012 г. можно было положить депозит под 27% годовых в гривне и под 15% годовых в долларах. А в начале 2014 г. произошел обвал гривны на 40%.

Для сравнения: ставки в США 1,05%, Канаде 2% и Англии 1-2%. Как правило, 3% — это «потолок» для всех банков в Америке и развитых странах Западной Европы. Там депозит рассматривается не как средство обогащения, а как способ хранения денег. В Европе самые большие ставки предлагает Сербия – 10%. Неудивительно, что богатые европейцы хранят деньги в банках, несмотря на низкие ставки. Это надежно, ведь многие финорганизации там работают более 150 лет. Кроме того, наличие счета в банке – это весомый «плюс» к репутации, открывающий возможности для более выгодного инвестирования и сотрудничества с известными партнерами.

Виктория ХАДЖИРАДЕВА

Что будет с депозитными ставками в 2021 году

По данным Украинского индекса ставок по депозитам физических лиц, средняя ставка по вкладам в национальной валюте на 12 месяцев только за две недели этого года упала с 8,78 до 8,56% годовых.

Как изменилась доходность депозитов в 2020 году и на что рассчитывать вкладчикам в 2021, сообщает Минфин.

Итоги 2020

В 2020 году максимальная ставка по гривневым депозитам на 12 месяцев в крупных банках с депозитным портфелем физлиц более 1 млрд грн упала с 18% до 12,5% годовых.

Банки-малыши также «срезали» максимальную доходность годовых вкладов в гривне — с 17,5% до 11,5% годовых.

Средние ставки упали еще больше — c 15,71% до 9,22% годовых.

Украинский индекс ставок по депозитам физических лиц

Доходность депозитов падала из-за политики Нацбанка. В течение прошлого года регулятор снижал учетную ставку 4 раза — суммарно за год она опустилась с 13,5% до рекордных 6%. Вслед за ним банки также «резали» проценты.

«По какой ставке вы могли открыть депозит в январе 2020 года?! 15−16% годовых. Сегодня — это 8−8,5%. Почувствуйте разницу. Впрочем, депозитные ставки уже почти достигли экономически обоснованного минимума», — констатирует первый заместитель главы НБУ Екатерина Рожкова.

Значит ли это, что доходность падать уже не будет? Банкиры в этом не уверены.

Что будет влиять на размер депозитных ставок

На доходность депозитов в 2021 году будут влиять 4 главных фактора:

- инфляция;

- учетная ставка НБУ;

- ликвидность в банковском секторе;

- регулирование.

Инфляция и учетная ставка

По прогнозу Нацбанка, в этом году инфляция может ускориться до 6,5% против 5% в 2020 году. В госбюджете-2021 заложен показатель 7%.

Если рост потребительских цен ускорится, НБУ может повысить учетную ставку. Но, вероятно, это произойдет не в ближайшее время.

«В первом квартале размер учетной ставки, вероятно, останется неизменным. Глобально же в 2021 году мы допускаем ее рост на 2−3 п.п.», — отмечает директор департамента по продуктам розничного бизнеса ПУМБ Дмитрий Дудник.

С ним соглашаются в Кредитвест Банке. «Думаю, Нацбанк сохранит учетную ставку на нынешнем уровне во время первого заседания монетарного комитета в январе (должно состояться 21 января — ред.). Поскольку карантин в начале года будет сдерживать потребительский спрос. Но потом учетная ставка, скорее всего, будет повышаться в несколько этапов», — прогнозирует директор департамента развития бизнеса банка Татьяна Ефремова. По ее оценкам, к середине 2021 года учетная ставка НБУ выйдет на уровень 7−7,5% и останется на нем до конца года.

Финучреждения будут равняться на решение Нацбанка. Но заметно повышать проценты не собираются.

«Если регулятор и повысит учетную ставку в 2021 году, то несущественно, по сравнению с ее падением на 12 п.п. в течение 2019−2020 годов. Поэтому ее влияние на процентные ставки будет минимальным», — считают в Форвард Банке.

К тому же, банки не будут реагировать быстро. Заместитель директора финансового департамента Укргазбанка Виктор Пастернак объясняет, что обычно временной лаг составляет 1−2 месяца. К тому же, ставки будут расти неравномерно. Уровень повышения доходности значительно колеблется в зависимости от типа и срока депозита.

Если же НБУ сохранит ставку на текущем уровне, доходность вкладов продолжит медленно снижаться. Как прогнозирует Дмитрий Дудник, депозиты в национальной валюте в среднем подешевеют на 1% годовых.

«В таком случае средняя доходность годовых депозитов, по моим оценкам, к середине 2021 года может опуститься ниже 8% годовых. Но такой сценарий маловероятен», — отметила Татьяна Ефремова.

Ликвидность

Определяя цены не депозиты, банки будут также ориентироваться и на собственные задачи.

Сейчас, например, у финучреждений избыточная ликвидность. Объемы денег на банковских счетах физлиц растут. По данным НБУ, депозиты украинцев в гривне за 2020 год увеличились на 26,4%. А вот кредитовать банкиры не спешат. По статистике регулятора, в прошлом году кредитный портфель юрлиц сократился на 3%, домашних хозяйств — на 3,4%.

«Если в 2021 году на фоне роста экономики удастся активизировать кредитный процесс, потребность банков в ресурсах вырастет. В таком случае можно будет говорить о перспективах небольшого роста депозитных ставок — в пределах 1% годовых. Но оно коснется только долгосрочных вкладов — от года и выше», — прогнозирует Татьяна Ефремова.

Политика каждого банка будет зависеть от его бизнес-модели и потребности в ресурсах в тот или иной момент. «В течение года, вероятно, мы увидим повышение процентных ставок у разных банков, но говорить о глобальной тенденции пока рано», — добавляет Дмитрий Дудник.

Регулирование

Из-за падения ставок и неопределенности в экономике украинцы начали отказываться от срочных вкладов. По данным НБУ, на данный момент средства до востребования составляют почти половину депозитного портфеля физлиц. Из 663,14 млрд грн, которые находились на счетах населения на 1 декабря 2020 года, 317 млрд грн — приходилось на бессрочные вклады.

Люди не готовы замораживать сбережения и хотят иметь свободный доступ к счетам. Они также предпочитают короткие вклады длинным. Это сдерживает кредитование и создает определенные риски.

«В кризисных ситуациях это может привести к быстрому оттоку денег из банков», — комментируют в Форвард Банке.

Чтобы сократить разрыв между сроками кредитов и депозитов, с апреля 2021-го регулятор запустит еще один норматив — NSFR (Net Stable Funding Ratio) — коэффициент чистого стабильного финансирования. Он должен стимулировать банки привлекать депозиты на длительные сроки и уменьшить их зависимость от краткосрочного финансирования.

Это требование скажется на процентных ставках для вкладчиков.

«Банки, которые предлагали высокие ставки по краткосрочным депозитам, пересмотрят свою политику и будут предлагать проценты, пропорциональные сроку размещения. Чем дольше срок депозита — тем выше размер ставки», — объяснил Андрей Киселев.

Ставки по вкладам на 1−3 месяца сильно опустят. Доходности 12-месячных вкладов также могут немного снизиться.

Валютные депозиты

В январе 2020 года на долларовом депозите на 12 месяцев можно было заработать до 4,25−5% годовых, в зависимости от банка. Теперь на таких же условиях банки предлагают максимум 3,05−3,3% годовых.

«Пока не восстановится кредитование в иностранной валюте, не стоит ожидать повышения ставок для депозитов в долларах и евро. В 2021 году мы ожидаем снижение доходности депозитов в иностранных валютах еще на 0,5% годовых», — делится Дмитрий Дудник.

По его словам, некоторые банки могут и вовсе отказаться от краткосрочных и среднесрочных вкладов в валюте в пользу долгосрочных депозитов на 2 года и больше. В то же время продолжит расти доля остатков на карточных счетах и вкладах до востребования.

Однако банки вряд ли полностью откажутся от срочных вкладов в иностранных валютах. Комиссии за обслуживание текущих и карточных счетов в валюте тоже пока вводить не спешат.

«Если банки начнут взимать с клиентов плату за хранение средств, есть большая вероятность оттока вкладов — люди вернутся к практике хранения денег дома. Банки будут бороться за этих клиентов, поэтому вряд ли в ближайшее время начнут вводить тарифы за хранение наличности», — объясняет Дмитрий Дудник.

Вкладчикам некуда деваться

Но в целом банкиры не боятся оттока вкладов. Они отмечают, что у украинцев практически нет альтернатив классическим депозитам.

Конечно, можно вспомнить об ОВГЗ, фондовом рынке, банковских металлах или криптовалютах. «Однако большинство рядовых граждан не имеет доступа к этим инструментам. А те, кто имеет, не всегда понимают, как ими выгодно пользоваться», — делится Дмитрий Дудник.

Банкиры также напоминают, что инвестиции в такие активы государство не гарантирует (за исключением ОВГЗ). Поэтому есть риск не только не получить доход от инвестиций, а вообще потерять всю сумму размещенных средств.

https://aif.ua/money/economy/stavka_na_depozit_vygodno_li_otkryvat_depozity_v_ukraine

https://kurs.com.ua/novost/272729-chto-budet-s-depozitnimi-stavkami-v-2021-godu