В каком банке самый низкий процент по кредиту

Чем привлекателен кредит

Будущему заемщику стоит заранее ознакомиться с условиями возврата кредита, оценить свою платежеспособность для снижения риска просрочек обязательных платежей. Затем можно подобрать банковскую программу с привлекательными условиями и оформить кредит под выгодную процентную ставку с посильными регулярными платежами и умеренной итоговой переплатой.

Многообразие продуктов финансовых организаций позволяет соискателю из любого российского региона выбрать оптимальный вариант и без отказа получить заемные средства на финансирование важных личных проектов.

Взять кредит под низкий процент в банке

Предварительная оценка предложений разных кредитных учреждений помогает быстро взять кредит в понравившемся банке под низкий процент с комфортным графиком исполнения обязательств.

Важно учесть, что на размеры будущих ежемесячных платежей оказывает влияние величина процентной ставки и совокупность прочих существенных параметров конкретной программы кредитования.

Клиенту необходимо оценить значимые характеристики предлагаемых продуктов:

- максимальная сумма кредита;

- предельные сроки погашения долга;

- наличие дополнительных комиссий;

- порядок досрочного погашения займа;

- условия приобретения страховки;

- штрафные санкции за просрочки.

На снижение стоимости кредитных ресурсов до минимальных значений влияют:

- обеспечение в виде залога ценного имущества или поручительство третьих лиц;

- предъявление стандартного пакета документов, включая справку 2-НДФЛ и заверенные копии трудовой книжки и договора с работодателем;

- приобретение полиса личного страхования;

- получение крупной суммы на короткий срок.

Однако чрезмерное сокращение срока пользования заемными средствами увеличивает размер ежемесячных платежей и нагрузку на семейный бюджет, что повышает риск просрочек.

Оформление кредита наличными или на карту под низкий процент

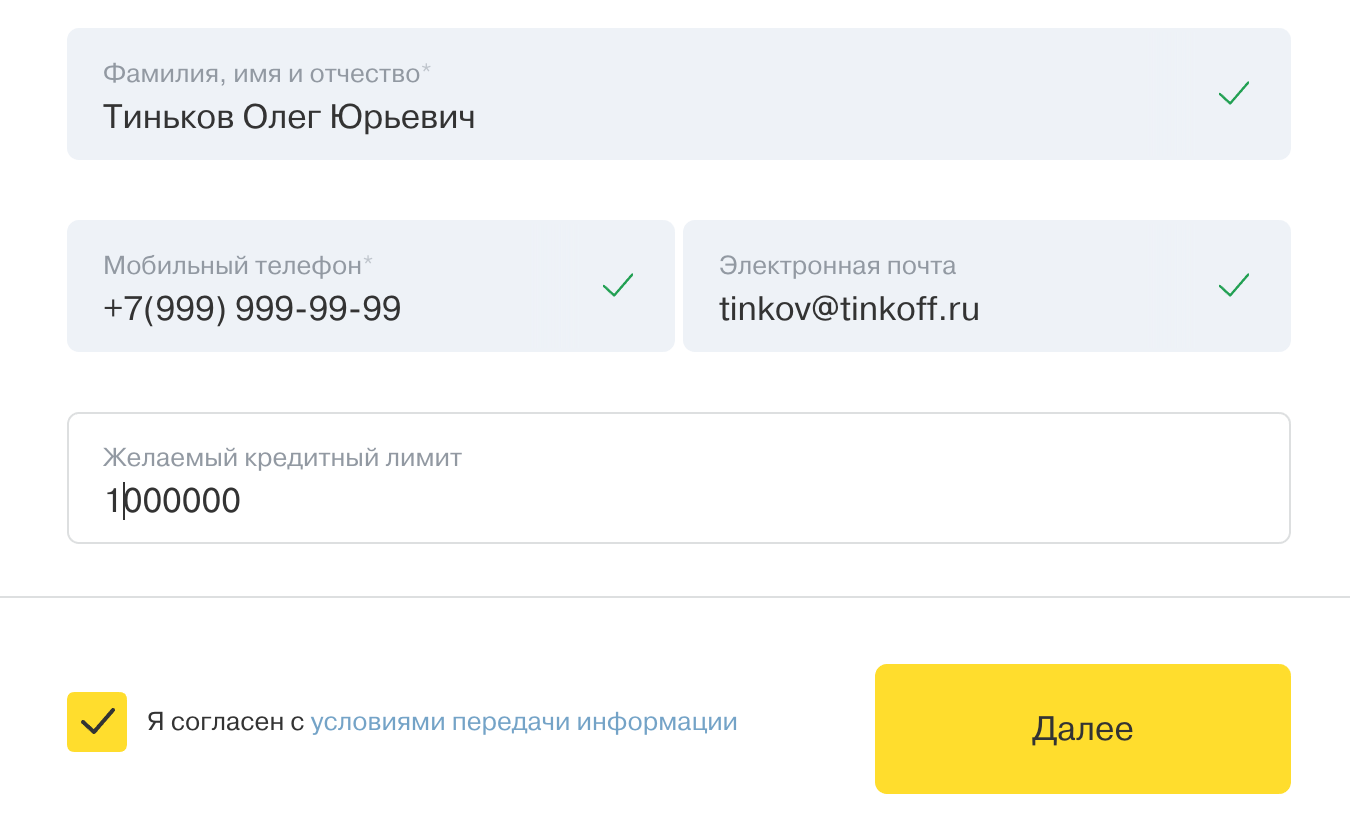

Решение о срочном оформлении нецелевого онлайн кредита на карту или наличными под низкий процент выполняется без лишних усилий. Заявитель вправе обратиться в отделение финансового учреждения или не выходя из дома подать онлайн заявку на официальном сайте банка. Самостоятельное оформление заявки по паспорту занимает 5-10 минут.

Необходимо лишь заполнить заявление и точно указать:

- ФИО кандидата;

- дату рождения;

- контактную информацию;

- паспортные данные;

- адрес регистрации;

- источники и величину доходов;

- сведения о действующих займах.

Предоставление актуальной и достоверной информации значительно увеличивает шансы претендента на быстрое одобрение заявки и выдачу денег в день обращения. Завершается подготовка заявления обозначением желаемых параметров ссуды.

При выборе необходимой суммы и срока кредита необходимо оценить свои возможности по возврату долга: рассчитать с помощью онлайн калькулятора предстоящие выплаты и сопоставить их с собственными доходами.

Потребительские кредиты под низкий процент по заявке

После получения положительного решения по онлайн заявке на выдачу потребительского кредита под низкий процент остается всего 1 раз прийти в офис для подписания необходимых бумаг. Многие кредиторы выдают крупные суммы денежных средств всего по 2 документам. Заявителю понадобится паспорт и документ из предлагаемого финансистами перечня:

- загранпаспорт;

- свидетельство ИНН;

- военный билет;

- водительское удостоверение;

- СНИЛС;

- пенсионное удостоверение.

Исчерпывающий перечень документации следует уточнить на сайте кредитора или по телефону.

Получить кредит под низкий процент без справок и поручителей

Для получения выгодных условий кредитования (низкая процентная ставка, минимальный пакет документов) необходимо рассмотреть предложения организаций, клиентом которых заемщик уже является.

Заявителям льготных категорий (держателям зарплатных карт, вкладчикам, проверенным постоянным заемщикам) доступны специальные программы с повышенными лимитами кредитования и существенно сниженными процентными ставками.

Клиент с положительной кредитной историей и стабильными доходами вправе рассчитывать на одобрение заявления и взять деньги в долг на неотложные нужды на привлекательных условиях:

- с удобным графиком платежей;

- без лишней итоговой переплаты;

- с правом свободного распоряжения деньгами без каких-либо отчетов;

- возможностью сэкономить при досрочном погашении.

Остается грамотно распорядиться полученной суммой, своевременно исполнить принятые обязательства и подтвердить репутацию надежного заемщика.

11 лучших потребительских кредитов с низкой процентной ставкой

Когда требуются дополнительные денежные средства, способные решить насущные проблемы, мы обращаемся в банки за потребительским кредитом. Подскажем, в каких банках можно взять потребительские кредиты с низкой процентной ставкой путем отправки онлайн-заявки.

Почта Банк

Почта Банк предлагает потребительский кредит на весьма привлекательных условиях:

- сумма — от 50 тыс. до 4 млн. рублей;

- срок — от 3 до 5 лет;

- ставка — от 5,9%;

- обязательные документы — паспорт, СНИЛС.

Преимуществом является возможность снизить размер процентов по кредиту в случае полного погашения без просрочек. Имеется возможность досрочного погашения кредита в любое время без штрафных санкций и комиссионных сборов.

Подключив услугу “Ноль сомнений”, заемщик вправе в течение 3-х месяцев не платить проценты по кредиту.

Газпромбанк

В Газпромбанке условия потребительского кредита в 2021 году позволяют получить от 100 тыс. до 5 млн. рублей на срок от 13 месяцев до 7 лет. Размер процентной ставки зависит от суммы кредита — чем больше сумма, тем меньше процентная ставка:

- 5,9% при сумме кредита от 1,5 до 5 млн. рублей;

- 8,9% при сумме кредита от 300 тыс. до 1,5 млн. рублей;

- 9,9% при сумме кредита от 100 тыс. до 300 тыс. рублей.

Обратите внимание, льготная ставка действует при заключении договора страхования. Клиенты, не являющиеся зарплатными, обязательно должны подтвердить трудовую занятость и уровень дохода.

Альфа-Банк

Альфа-Банк предлагает онлайн-решение по выдаче кредита в течение 7 минут. Гражданин РФ в возрасте от 21 года, имеющий стаж работы от 3-х месяцев и постоянный доход в размере не менее 10 тыс. рублей, вправе претендовать на кредит с параметрами:

- сумма — до 5 млн. рублей;

- срок — до 5 лет;

- ставка — от 6,5%.

Стоит обратить внимание на то, что минимальная ставка действует при соблюдении двух условий:

- сумма кредита от 1350000 рублей;

- участие в программе финансовой защиты.

УРАЛСИБ

Гражданин РФ в возрасте от 23 лет, имеющий постоянную регистрацию в России и стабильный доход, может заполнить онлайн-заявку на сайте банка УРАЛСИБ и получить кредит:

- сумма — до 3 млн. рублей;

- на срок — до 7 лет;

- под минимальную ставку 5,5%.

При желании взять до 300 тыс. рублей, можно обойтись двумя документами: паспортом и вторым — на выбор. Претендуя на большую сумму, нужно будет позаботиться о предоставлении документа, подтверждающего официальный доход.

Восточный банк

Непосредственно в день обращения курьерская служба Восточного банка доставит на дом бесплатную карту с одобренным кредитным лимитом. Условия:

- сумма — от 80 тыс. до 3 млн. рублей;

- срок — от 13 до 60 месяцев;

- ставка — от 9%.

- находиться в возрасте от 21 до 76 лет;

- быть официально трудоустроен;

- иметь стабильный доход.

- предоставляет кредитные каникулы сроком до 3-х месяцев;

- выплачивает 1000 рублей за каждого нового клиента, обратившего в банк по рекомендации заемщика.

Совкомбанк

В Совкомбанке получить потребительский кредит могут клиенты в возрасте от 20 до 85 лет, имеющие ежемесячный доход от 30 тыс. рублей. При этом необходимо представть два документа, удостоверяющих личность, один из которых — паспорт. Стандартные условия:

- сумма — от 200 тыс. до 1 млн. рублей;

- срок — от 1,5 до 5 лет;

- ставка — 9,9%.

В конце срока действия договора Совкомбанк вернет уплаченные проценты по кредиту, если заемщик:

- подключит услугу “Гарантия минимальной ставки”;

- участвует в программе “Финансовая защита”;

- оплачивает покупки картой Халва — ежемесячно на сумму не менее 10 тыс. рублей.

Банк ВТБ предлагает кредит наличными на любые цели. Базовые условия, предусматривающие подключение к программе страхования “Финансовый резерв”:

- сумма — от 50 тыс. до 3 млн. рублей;

- срок — от 6 месяцев до 5 лет;

- ставка — от 6,9%.

Специальные условия по кредиту действуют для заемщиков, получающих зарплату на карту ВТБ:

- сумма — до 5 млн. рублей;

- срок — до 7 лет;

- ставка — от 6,4%.

Обратите внимание, что раз в полугодие можно позвонить в банк и пропустить очередной платеж. Кредитные каникулы предоставляются без взимания комиссии.

СКБ-Банк

- сумма — от 51 тыс. до 1,5 млн. рублей;

- срок — от 1 года до 5 лет;

- ставка — от 6,1%.

Обратившись за кредитом с помощью онлайн-заявки, можно получить снижение базовой ставки на 1%. В качестве документов достаточно предъявить паспорт и любой документ, подтверждающий доход.

Погасить досрочно кредит можно в любое время, как при личном посещении отделения банка, так через мобильное приложение. Плата за досрочное погашение не взимается.

Райффайзенбанк

Оформить заявку на потребительский кредит в Райффайзенбанке можно путем подачи онлайн-заявки через:

- официальный сайт банка;

- портал Госуслуги.

Кредитное предложение предусматривает:

- сумму — до 1 млн. рублей;

- срок — до 5 лет.

Ставка от 7,99% действует для клиентов:

- Получающих зарплату на карту банка.

- Подключивших премиальный пакет услуг.

- Участвующих в программе страхования.

Для остальных клиентов — минимальная базовая ставка составляет 8,99%.

ХоумКредит

Банк ХоумКредит одобряет 90% заявок на потребительский кредит наличными. Так как решение по заявке принимается моментально, то получить деньги можно непосредственно в день обращения. Условия:

- сумма — от 10 тыс. до 3 млн. рублей;

- срок — от 1 месяца до 7 лет;

- ставка — от 7,9%.

Важно, что условия одинаковые как действующих клиентов банка, так и новых клиентов.

Заемщик, получивший одобрение по кредиту, может получить деньги:

- наличными в кассе отделения;

- переводом на карту любого банка;

- в банкомате на бесплатную моментальную неименную карту.

Обратите внимание, что получить кредит может гражданин РФ, начиная с 18-летнего возраста.

Тинькофф

- Выносит одобрительное решение по кредиту в день обращения.

- Организует бесплатную курьерскую доставку в течение 1-2 дней.

- сумма — до 15 млн. рублей;

- срок — от 1 года до 15 лет;

- ставка — от 6,9%.

После того как долг будет погашен, необходимо в течение 3-х месяцев сообщить об этом в банк. Добросовестным заемщикам, не допускавшим просрочек, банк пересчитает проценты по сниженной ставке и вернет разницу.

Почему могут отказать в кредите

Получить кредит под минимальный процент годовых смогут не все граждане РФ. Наиболее распространенные причины отказа:

- Низкая заработная плата или часть доходов в конверте, так называемая «черная» или «серая» зарплата.

- Нет возможности подтвердить источники неофициального или дополнительного дохода.

- Ошибки в информации о заемщике, которые допущены в заявке.

- Низкий кредитный рейтинг или его полное отсутствие.

- Большая текущая задолженность перед другими кредиторами.

- Проблемы с законом у заемщика. Наличие правонарушений и судимостей может стать поводом для отказа в выдаче кредита.

- Опечатки и ошибки в оформлении документов. Это может быть неправильный код города в справке 2-НДФЛ или другие описки. Такие ошибки легко исправить и можно подать документы повторно.

При оформлении заявки клиенты могут допускать неточности из-за невнимательности, но бывает и так, что они умышленно скрывают факты или предоставляют ложную информацию. Банк проверяет все сведения о потенциальных клиентах, поэтому указывайте только правдивую информацию. Если банк установит, что предоставлены ложные данные, это может привести к занесению в черный список. Дальнейшее сотрудничество осложнится или вообще станет невозможным. Банк откажет не только в кредите под низкую процентную ставку, но и даже в дебетовой карте.

Кредитная карта

Как оформить кредитку и правильно ей пользоваться

Кредитная карта — это платежная карта, на которой лежат деньги банка. Когда вы покупаете что-то по кредитке, вы берете у банка взаймы и потом отдаете.

Кредитной картой можно расплачиваться в интернете, магазинах, кафе, ресторанах, аптеках и торговых центрах — в любых местах, где принимают к оплате банковские карты. С точки зрения магазина кредитная карта ничем не отличается от дебетовой: это те же деньги.

Деньги на кредитной карте принадлежат банку. Когда вы ими рассчитываетесь, вы берете эти деньги взаймы у банка. Несмотря на то, что купленная на кредитные деньги вещь становится вашей, сами деньги не ваши. Их нужно будет вернуть. Сумма, которую вы взяли у банка, называется задолженностью. Банк дает вам деньги не просто так, а за плату: процент от задолженности.

У большинства кредитных карт есть беспроцентный период. Это срок, за который вы можете полностью погасить задолженность по кредитной карте и не платить проценты за займ у банка. Банку выгодно, когда вы быстро возвращаете деньги, поэтому он готов простить вам проценты.

Беспроцентный период распространяется только на безналичные платежи. Если вы снимете наличные в счет кредитных средств, банк сразу спишет проценты с вашего счета за использование кредитной карты.

Помимо банковских денег на кредитной карте также могут лежать и ваши собственные деньги. За их использование банк не берет проценты, если в этот момент вы ничего не должны банку.

Например, баланс вашей кредитной карты — 100 000 Р , а ее кредитный лимит — 70 000 Р . Это значит, что из всей суммы 30 000 Р — ваши деньги, остальное — деньги банка. Если вы купите айфон за 60 000 Р и расплатитесь картой, то потратите 30 тысяч собственных денег и возьмете у банка в долг еще 30 тысяч.

Какой кредит можно получить с кредитной картой?

Сумму кредита по карте банк определяет индивидуально для каждого клиента. Она зависит от вашей кредитной истории, ежемесячного дохода и вида кредитной карты. Если у вас плохая кредитная история или небольшой ежемесячный доход, банк может отказать в выдаче кредитной карты или предложить небольшой кредитный лимит.

Если вы давно сотрудничаете с банком и вовремя выплачиваете кредиты, банк может увеличить ваш лимит. Для этого выплачивайте задолженность по кредиту минимум за три рабочих дня до даты погашения, чтобы деньги вовремя поступили на счет, и исправьте ошибки в кредитной истории.

Например, максимальная сумма кредита по карте — 700 000 Р . Но для вас банк одобрил только 30 000 Р . Если в течение года вы вовремя погашаете задолженность по кредиту, то в какой-то момент банк увеличит ваш кредитный лимит до 50—100 тысяч. Если в течение следующего года вы продолжаете пользоваться картой и исправно возвращать долги, то банк может увеличить лимит до 200 и даже до 700 тысяч.

По какому принципу банк принимает решения о лимитах — секрет банка. Но общее правило неизменно: хорошим заемщикам — хорошие кредиты.

Как оформить кредитную карту?

Чтобы оформить кредитную карту, обратитесь в отделение банка или оставьте заявку на сайте банка. Для оформления карты вам нужен паспорт. Некоторые банки попросят справку с места работы по форме 2-НДФЛ за последние полгода и документы, подтверждающие трудовую занятость, — это нужно, чтобы подтвердить ваши доходы и платежеспособность.

Банк может одобрить выпуск кредитной карты без запроса со стороны клиента. Например, позвонить или прислать смс с суммой кредита. Вы можете согласиться оформить карту или отказать банку. Если вы согласитесь, будьте готовы предоставить банку все необходимые документы.

Можно ли получить кредитную карту с доставкой на дом?

Часто кредитную карту можно доставить на дом. Такой способ предлагают онлайн-банки. Это удобно: не нужно тратить время на дорогу в банк и стоять в очереди. Вы заполняете заявку на сайте и, если нужно, высылаете фото или сканы документов. Банк выпустит именную кредитную карту и организует ее доставку к вам домой или на работу.

Например, для оформления кредитной карты «Тинькофф Платинум» заполните заявку на сайте и предоставьте свои паспортные данные — банк проверит вашу кредитную историю и сообщит о решении. Если кредит одобрен, курьер уточнит время доставки и привезет карту домой или на работу по предварительной договоренности.

Заполнение заявки на выпуск кредитной карты «Тинькофф Платинум»

Как гасить долг на кредитной карте?

Несмотря на то, что вещи, купленные по кредитной карте, сразу становятся вашими, деньги на кредитной карте не ваши. После того, как их потратили, их нужно вернуть.

Долг по кредитной карте можно погасить переводом с дебетовой карты или платежом в отделении банка. Также многие банки принимают платежи через терминалы оплаты и банкоматы. Комиссия за переводы и платежи зависит от условий банка или партнера. За внутренние переводы банки обычно не берут комиссию.

Чтобы не платить проценты за кредит, погашайте задолженность в беспроцентный период. Каждый месяц банк присылает вам выписку, в которой указаны сумма вашего долга и срок платежа. Погасите долг целиком до указанной даты, и банк не начислит проценты, а в кредитной истории у вас будет всё чисто.

Не путайте общую задолженность с минимальным платежом. Общая задолженность — это сколько всего вы должны банку. Минимальный платеж — это требования банка: эту сумму нужно обязательно внести до указанной даты как подтверждение вашей платежеспособности. Проценты по кредитной карте включены в минимальный платеж.

Например, в начале месяца вы потратили по кредитной карте 30 000 Р . Банк прислал вам выписку с датой платежа, общей суммой долга в 30 000 Р и суммой обязательного платежа — 3100 Р . Если до указанной даты вы зачислите на счет 30 000 Р , то не будете платить проценты по кредиту. Если зачислите только 3100 Р , то будете платить банку проценты от оставшейся суммы долга.

В чем разница между кредитом наличными и кредитной картой?

Многие банки предлагают не только кредитные карты, но и кредиты наличными. Принципиальная разница — в сроке и возможности снятия.

Кредит наличными сразу зачисляется на счет, и его можно полностью снять в банкомате. По кредитной карте можно платить только безналично, за снятие — штраф.

У кредита наличными есть четкий срок погашения. У кредитной карты принципиально нет срока до тех пор, пока вы вносите минимальный ежемесячный платеж.

Кредит наличными возвращается ежемесячными фиксированными платежами, которые будут прописаны в кредитном договоре. Размер ваших фактических трат не влияет на размер фиксированного платежа. У кредитной карты минимальный платеж зависит от того, сколько вы фактически потратили.

В фиксированных платежах по кредиту наличными сначала преобладают проценты банку. Поэтому чем раньше вы вернете кредит наличными, тем меньше заплатите банку. По кредитной карте, напротив, проценты на задолженность начисляются равномерно в зависимости от фактических трат.

Например, у вас ежемесячный платеж 10 тысяч рублей. В первый месяц из этих 10 тысяч 8 тысяч уходят банку в счет процентов, 2 тысячи — в счет кредита. Во второй месяц 7500 вы заплатите в счет процентов, а 2500 — в счет кредита. В третий — 7000 за проценты, 3000 за кредит. И так далее, пока вы не выплатите банку все проценты. И оставшееся время будете выплачивать деньги в счет оставшегося долга.

У кредитной карты есть подлинный беспроцентный период, когда деньги можно вернуть без переплат. У кредита наличными такого понятия нет, но в некоторых случаях по факту его тоже можно вернуть без переплат — изучайте кредитный договор.

И кредитную карту, и кредит наличными можно погасить досрочно.

Часто в банках к кредиту наличными навязывают страховку жизни или здоровья заемщика в процентах от полной суммы кредита. У кредитных карт бывает страхование в процентах от фактической задолженности. В обоих случаях от страховки можно отказаться.

Что мне выгоднее: кредит наличными или кредитная карта?

Обычно кредитную карту используют для путешествий и как подушку безопасности для повседневных трат. Кредитная карта — хороший способ занять в банке «до зарплаты». По кредитке удобно получать бонусы. Кредитку можно использовать в схеме «кредитное плечо + депозит», чтобы получать дополнительный доход.

Кредит наличными оформляют, чтобы расплачиваться наличными. Например, берут кредит на ремонт, снимают деньги в банкомате и расплачиваются наличными с мастерами.

На покупку дорогих вещей вроде квартиры или машины обычно берут целевые кредиты под залог этих вещей. Например, ипотечный кредит — это кредит под залог квартиры. Автокредит часто дают под залог машины. Ставки этих кредитов ниже, чем в кредитных картах и кредитах наличными.

Как правильно пользоваться кредитной картой

- Не используйте кредитку при покупке машины или квартиры. Возьмите целевой кредит.

- Не используйте кредитку для снятия наличных — сразу попадете на штрафы.

- Выплачивайте долг вовремя, чтобы не доводить до процентов.

- Не тратить деньги с кредитки, если нет средств погасить весь долг. Тратьте ровно столько, сколько сможете вернуть. Вне зависимости от того, какой у вас кредитный лимит, живите по средствам. Если вы не можете купить что-то за собственные деньги, не покупайте это за кредитные — эти деньги придется возвращать, причем с процентами.

- Оплачивать все покупки кредиткой, чтобы получить больше бонусов.

- Не выпускайте карту из рук при оплате в кафе или ресторане. Попросите официанта принести терминал к столику или сами подойдите к кассе.

- Не используйте кредитные или любые другие карты для вскрытия замков, как это делают в фильмах.

Что такое льготный период

Льготный период — это когда вы можете не платить проценты по кредитке. В каждом банке свой беспроцентный период. В Тинькофф-банке это 55 дней с первого дня расчетного периода.

Обычно банк устанавливает даты расчетного периода автоматически, а в последний день формирует выписку и в течение трех дней отправляет ее вам в письме или СМС.

В течение льготного периода после выписки нужно погасить задолженность, чтобы не платить проценты по кредитке. О дате окончания беспроцентного периода банк напомнит в выписке, в личном кабинете и мобильном приложении. Чтобы вы наверняка не забыли погасить долг вовремя.

Как закрыть кредитную карту

Закрыть кредитку можно в отделении банка или дистанционно. В каждом банке по-разному.

Чтобы закрыть кредитную карту в Тинькофф-банке, напишите в чате приложения, по электронной почте или позвоните в службу поддержки. Если на карте есть задолженность, сотрудник банка сообщит ее сумму с точностью до копеек. Погасите ее, прежде чем закрыть карту. Если у вас нет задолженности, банк закроет карту в течение 30 дней.

https://finanso.com/ru/blog/banki/v-kakom-banke-samyj-nizkij-procent-po-kreditu/

https://journal.tinkoff.ru/wiki/creditcard/