Процентная ставка кредитной карты Тинькофф

Тинькофф банк – одна из самых крупных финансовых систем, предоставляющая кредитные ссуды в различных вариациях и под индивидуальные процентные ставки. Рассмотрим все формы задолженности, способы её оформления, виды кредитных пластиков, а также особенности их обслуживания.

Процентные ставки по кредитной карте

Все возможные кредитные ссуды в данной банковской компании выдаются исключительно безналичным расчетом, поскольку обслуживание производится дистанционно, и финансовый пластик — дополнительный гарант безопасности денежных средств пользователя.

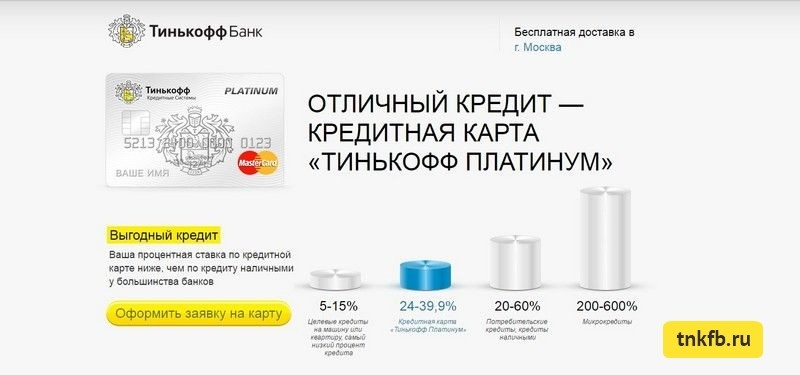

Если сравнить вариации процентных ставок в различных компаниях, станет очевидно, что в Тинькофф банке они не самые маленькие, однако и не слишком высокие — средний уровень.

Логично, что при оформлении одной кредитной карты будут особые процентные параметры, а при получении другой — отличные от предыдущей, поэтому для характеристики каждого варианта следует отдельно рассмотреть все финансовые пластики в Тинькоффе.

Одним из самых популярных является Платинум, позволяющий пользоваться как кредитными, так и личными средствами. При оформлении данного пластика проценты варьируются от 19 до 49%. Все зависит от того, как именно клиент использует деньги — наличными или безналичными. В последнем случае процентная ставка будет минимальная, а в первом — максимальная.

А вы знали, что при безналичном расчете пользователи в среднем получают кредитную карту под 19-20%, в то время как при наличном — под 32-33%?

В Тинькофф банке разработаны отдельные программы, позволяющие клиентам отправляться в путешествия, бронировать места отдыха и совершать дистанционные приобретения. Именно благодаря им пользователям переводятся большие процентные кэшбэки, позволяющие сэкономить небольшое количество денежных средств.

Также стоит упомянуть партнерские пластики, в которых процентная ставка варьируется от 29% при безналичном расчете и от 39% при наличном способе вывода финансов.

Требования к заемщикам

- Минимальный платеж до 8%

- Возвращаем до 30% баллами

- 120 дней без процентов

Подробнее →

В Тинькофф банке действует минимальное количество требований к заемщикам, из-за чего клиентская база в данной финансовой организации с каждым годом лишь увеличивается. Единственным важным для сотрудничества пунктом является выполнение всех условий, оформленных в договоре, то есть своевременное выплата задолженности и строгое соблюдение сроков обслуживания ссуды.

В том случае, если пользователь не сумел вовремя положить денежные средства на счет банка в качестве погашения задолженности, ему придется дополнительно выплачивать штрафы. Конечно, и кредитная история будет изменена в худшую сторону.

Для того, чтобы стать заемщиком в Тинькофф банке и иметь все возможности для удовлетворения своих финансовых потребностей, необходимо соответствовать следующим требованиям:

- Возрастные рамки от 21 года до 65 лет;

- Наличие паспорта гражданина РФ;

- Наличие адреса регистрации в регионе расположения Тинькофф банка;

- Не испорченная кредитная история.

Потребительская ссуда выдается в данной банковской компании после предоставления паспорта клиентом.

Как переводится процентная ставка?

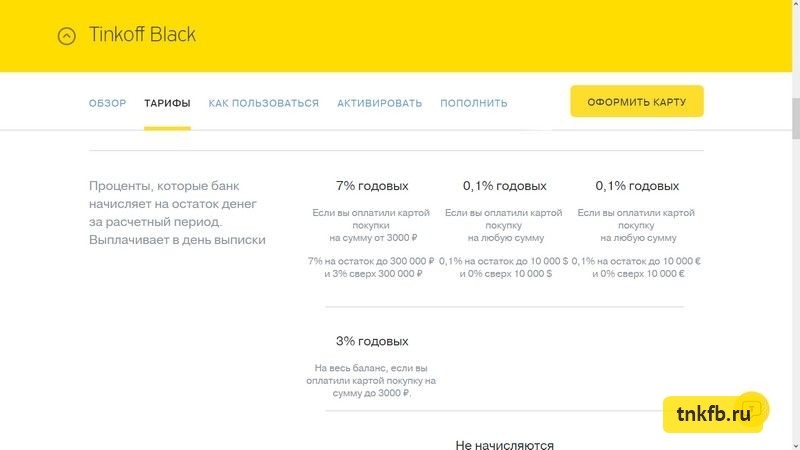

- До 30% кэшбэк

- До 6% годовых

- Бесплатное обслуживание

Подробнее →

Все пользователи изначально получают одинаковые условия обслуживания, однако при подписании договора их процентная ставка меняется в зависимости от уровня платежеспособности, регулярного дохода, максимальной суммы займа, а также от характеристик в кредитной истории.

Важно заметить — минимальные проценты всегда будут лишь при безналичном расчете, в то время как использование наличных денежных средств будет менее выгодно. Также стоит упомянуть большие комиссионные сборы, которых придется выплачивать каждый раз при выводе денег.

А вы знали, что в среднем комиссия урезает больше 3% от всей суммы кредитной ссуды?

Как использовать кредитную карту без процентных ставок?

Первые два месяца кредитный пластик обслуживается по льготному тарифу, то есть пользователь не платит никаких процентных ставок за обращение к помощи банковской компании в течение 55 дней. Дальнейший беспроцентный период невозможен, разве что в некоторых случаях могут снижаться ставки.

Важно заметить — при выводе денежных средств наличными все льготы будут отменены, поэтому желательно все покупки осуществлять либо дистанционно, через интернет, либо через кредитную карту безналичным способом оплаты.

Большим преимуществом системы данного финансового учреждения является отсчет льготного периода не с даты подписания договора, а с момента оформления выписки.

Как узнать процентную ставку по выписке?

У каждого заемщика есть выписка, в которую вносятся ежемесячные изменения сроков обслуживания кредитной ссуды, взносов и процентных ставок. Поставляется она с помощью доставки курьером до места проживания или же через почтовые отделения. Также возможна электронная отсылка на рабочий ящик клиента.

В том случае, если заемщик не сумел своевременно внести ежемесячный платеж в качестве задолженности по кредиту, ему автоматически отменяют право на нулевую процентную ставку и начинают добавлять к сумме долга ежедневные проценты.

На сайте банковского учреждения можно найти следующую информацию:

- Количество суток до истечения льготного тарифного плана обслуживания;

- Количество дней до следующего обязательного взноса;

- Момент наступления следующего периода с процентными ставками.

Можно ли снизить процентную ставку?

Процентная ставка — постоянная единица, назначаемая на весь срок обслуживания кредитной ссуды, однако в некоторых случаях она может меняться, и именно их мы сейчас рассмотрим.

Случаи, при которых возможно понижение процентных выплат:

- Изменение условий обслуживания самим банком в одностороннем порядке;

- Изменение условий обслуживания самим заемщиком с помощью личной инициативы.

При первом варианте банковская компания сама идет на уступки пользователю в случае добросовестного и своевременного выполнения им всех обязательств. Как правило, это возможно лишь в редких случаях — при изменении социального статуса клиента и его перевода в более надежную категорию заемщиков.

При втором варианте физическое лицо строго ограничено в действиях. Оно может воспользоваться данным шансом лишь при внутреннем изменении структуры в самой финансовой организации. То есть, иными словами, если банк сам снижает ставку новых кредитных карт, пользователь может воспользоваться этим и изменить свои условия обслуживания в лучшую сторону.

Тарифные планы Тинькофф банка

Прежде чем выбрать конкретную кредитную систему, следует ознакомиться с различиями в процентных ставках в тех или иных финансовых пластиках. Выделим основные:

- Платинум — от 15%;

- All Airlines — от 18,9%;

- Малина — от 23,9%;

- ПланетаКард — от 30%;

- ЛетоКард — от 30%;

- Кредитная карта ТКС — от 23,9%;

- Нашествие — от 13%.

Пластик All Airlines — финансовый инструмент, с помощью которого пользователи могут путешествовать с максимальным комфортом. Малина — для дистанционных приобретений через интернет, Нашествие — для постоянных слушателей радио и регулярных посетителей «Нашествий».

Все вышеперечисленные процентные ставки считаются минимальными. Для того, чтобы узнать индивидуальный процент по кредиту, необходимо лично прийти в компанию или же спросить на официальном сайте банка.

Как может меняться процентная ставка?

Самой минимальной процентной ставкой Тинькофф банка является 15%. Её можно получить лишь в случае хорошей репутации пользователя, положительной кредитной истории, регулярного обслуживания исключительно в Тинькоффе, а также при высоком уровне платежеспособности.

А вы знали, что организация оставляет за собой право увеличения процентов до 29%?

При снятии денежных средств в сторонних терминалах иных банковских учреждений минимальная процентная ставка может повышаться до 30, иногда до 40%.

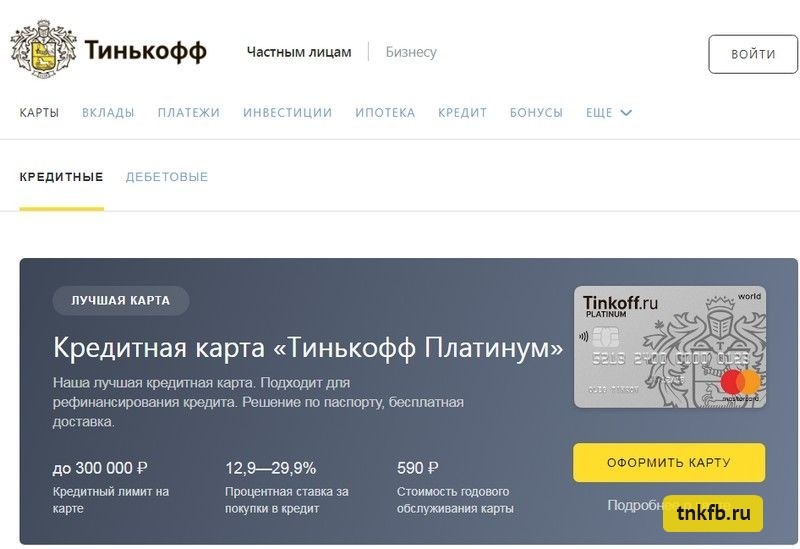

Помимо процентов, клиент должен ежегодно оплачивать содержание карточного средства. К примеру, обслуживание Платинум обойдется в 590 рублей в год.

Периодически кредитные программы корректируются, и их условия меняются в ту или иную сторону, поэтому желательно всегда отслеживать новости Тинькофф банка.

Как правильно использовать льготный период?

В Тинькофф банке действует льготный тариф первые два месяца (55 дней) при оформлении пользователем кредитного пластика. По незнании клиент может случайно прекратить действие этого выгодного предложения, и для того, чтобы это предотвратить, следует знать некоторые правила работы финансовых инструментов банковской компании.

А вы знали, что можно закрыть долг за 55 дней и тогда проценты вообще не придется оплачивать?

К примеру, при снятии кредитных средств с пластика в терминале или в других точках доступа льготный период автоматически аннулируется, и на счет пользователя приходят процентные отчисления за обслуживание.

Если правильно использовать это время, можно снизить процентную ставку до полного минимума. Контролирование расходов и доходов происходит через официальный сайт учреждения или же с помощью мобильного приложения Тинькофф банка.

В первые тридцать дней периода клиент тратит денежные средства исключительно по собственному желанию. В последующие 25 дней он должен осуществить обнуление задолженности в том случае, если хочет избежать перевода процентных отчислений.

В Тинькофф банке процентные ставки отличаются приемлемыми цифровыми показателями, оптимальными условиями обслуживания, а также доступными способами их снижения при наличии соответствующих условий.

Кредитная карта Тинькофф Банка: отзывы, условия, тарифы и как ей правильно пользоваться

Обязательно прочитайте это руководство перед тем, как заказывать кредитную карту от банка Тинькофф.

В статье я проведу обзор предложений по кредитным картам от Тинькофф Банка. Кредитная карта Тинькофф сегодня – это целая линейка продуктов для путешественников, автолюбителей, игроманов и шопоголиков. Всего 25 карт с разными условиями обслуживания и привилегиями. Я подробнее остановлюсь на основной из них – Тинькофф Платинум. А также кратко расскажу про другие.

По результатам исследования на основании данных Банка России, которое провел Тинькофф Банк, за 2019 год рынок кредиток вырос на 21,8 %. Основную долю поделили между собой 5 финансовых организаций: Сбербанк (43,9 %), Тинькофф Банк (13,3 %), Альфа-Банк (10,8%), ВТБ (6,7 %) и Русский Стандарт (4,9 %).

Почему кредитки так востребованы сегодня и сохранится ли эта тенденция в будущем? На первый вопрос ответ неоднозначный. С одной стороны, люди повышают свою финансовую грамотность и начинают активно пользоваться удобными банковскими инструментами. С другой – любителей халявы становится все больше, а понимания, что тратить чужие деньги надо с осторожностью, – все меньше. Вот такой парадокс.

Но банковские аналитики сходятся в едином мнении: с каждым годом рынок кредитных пластиковых карт будет только увеличиваться. Чтобы занять на нем место под солнцем, надо научиться удивлять клиента все новыми и новыми возможностями.

Разберемся, удалось ли это Тинькофф Банку.

Как заказать и получить

Тинькофф Банк предъявляет следующие требования к клиенту, который решил оформить кредитку:

- Возраст: 18–69 лет.

- Наличие документа, удостоверяющего личность.

- Постоянная или временная регистрация на территории Российской Федерации.

Тинькофф Банк – крупнейший онлайн-банк России, поэтому процедура оформления и получения кредитки проводится через интернет. На сайте надо выполнить процедуру заполнения данных в 4 шага:

- Контактные данные: Ф. И. О., номер мобильного телефона, электронная почта и желаемый кредитный лимит.

- Паспортные данные: серия, номер, код подразделения и дата выдачи паспорта, дата и место рождения, адреса постоянной регистрации и фактического проживания, дополнительный номер телефона.

- Место работы: название, адрес организации, должность, стаж.

- Дополнительные сведения: персональный ежемесячный доход, сведения о кредитах, образование, семейное положение, номер СНИЛС, сведения об автомобиле и кодовое слово.

Когда заявка будет подана, сотрудники проанализируют предоставленные сведения и вынесут решение об открытии кредитной карты (занимает по времени несколько минут). После этого с вами свяжется менеджер, с которым вы должны уточнить время и место доставки карточки (доставка осуществляется за 1–7 дней).

Кредитная карта доставляется заказной почтой или курьерской службой. Ваше участие потребуется только на этапах подачи заявки и получения готовой кредитки. А это всего пара минут за монитором компьютера и время для встречи курьера с конвертом или получения заказа на почте.

Клиент получает кредитку неактивированной. Для ее активации можно обратиться к курьеру, который привезет карту, либо активировать самостоятельно в мобильном приложении или на сайте банка. Кроме того, банк рекомендует поставить личную подпись на обратной стороне карты.

Условия пользования кредиткой Тинькофф Платинум

Тинькофф Банк выпускает 25 видов кредиток на все случаи жизни. Но самой лучшей, по словам самого банка, является Тинькофф Платинум. Ей уделим больше внимания в статье.

Тарифы

В статье о кредитных картах мы уже познакомились с основными терминами, с которыми придется столкнуться нам в качестве пользователей кредитками. Поэтому сегодня на них не будем останавливаться, а разберемся с тарифами как уже финансово подкованные клиенты.

Кредитный лимит по карте – 300 000 руб. Остальные условия в таблице:

| Наименование тарифа | Ставка тарифа |

| Процентная ставка по операциям покупок | |

| В беспроцентный период до 55 дней | 0 % годовых |

| За пределами беспроцентного периода (при внесении минимального платежа) | 12–29,9 % годовых |

| Процентная ставка по операциям получения наличных денежных средств и переводам | От 30 до 49,9 % годовых |

| Плата за погашение задолженности через партнерские банки | Бесплатно |

| Годовое обслуживание | 590 руб. |

| Комиссия за операцию получения наличных денег | 2,9 % + 290 руб. |

| Услуга “Оповещение об операциях” | 59 руб. в месяц |

| Минимальный платеж | не более 8 % от суммы долга (min 600 руб.) |

| Штрафы за невнесение минимального платежа | |

| Первый раз | 590 руб. |

| Неустойка при неоплате минимального платежа | 19 % годовых |

Увеличить кредитный лимит может только банк. Сделает это автоматически, если клиент часто пользуется кредиткой и вовремя погашает задолженность. По запросу лимит не увеличивается.

Беспроцентный период: как грамотно пользоваться

Лучше всего процесс работы льготного или беспроцентного периода покажет диаграмма, которую составили на сайте Тинькофф Банка.

Допустим, вы ежемесячно получаете выписку 20-го числа. Тогда например, 23 марта 2020 г. до конца грейс-периода останется 52 дня. Из них 28 дней на пользование кредитными деньгами, т. е. на покупку товаров и услуг. До 13 мая вы должны погасить полностью весь кредит или внести обязательный минимальный платеж.

Если до 13 мая вы внесете сразу всю сумму в погашение долга, то он обойдется вам бесплатно. Если погасите только часть (но не менее минимального платежа), то за пользование “чужими” деньгами придется уже заплатить проценты (12–29,9 %). Если не внесете даже минимального платежа, заплатите штраф 590 руб. и неустойку 19 % годовых.

При своевременном выполнении обязательств кредитный лимит каждый раз возобновляется, и вы сможете снова пользоваться заемными средствами по своему усмотрению.

Как пополнить карту и снять наличные

Тинькофф Банк предлагает 3 способа пополнения кредитной карты:

- Перевод с карты на карту. Это можно сделать на сайте или в мобильном приложении.

- Внесение наличных через банки-партнеры. Могут быть лимиты по сумме пополнения.

- Банковский перевод из любого банка по реквизитам вашей кредитной карточки. Сумма перевода не ограничена.

Пополнение через партнерские сети бесплатное, в том числе через ФГУП “Почта России”.

При снятии наличных с кредитки не забывайте, что это не ваши деньги, а деньги банка. А он не любит, когда обналичивают пластиковую карточку. При этом банк допускает, что могут быть разные обстоятельства, которые вынуждают клиента так поступать. В этом случае придется заплатить за услугу 2,9 % от суммы и 290 руб.

Дополнительно банк, в банкомате которого вы снимаете наличные деньги по кредитке Тинькофф, может взять комиссию за эту операцию.

Бонусная программа

По карте Платинум бонусная программа получила название “Браво”. Она дает возможность получать возврат части стоимости покупки (кэшбэк) в размере:

- 1 % от суммы любой покупки;

- от 3 до 30 % по специальным предложениям.

Баллами можно расплачиваться за товары и услуги из категорий “Рестораны”, “Ж/д билеты”.

Погашение кредита другого банка без процентов

Картой Платинум можно погасить кредит, выданный в другом банке. И сделать это без процентов и с нулевой комиссией за перевод. Как работает такая услуга, и в чем ее выгода:

- Например, у меня есть кредит в банке X на сумму 50 000 руб. под 20 % годовых.

- Через 90 дней мне начислят проценты за пользование кредитом в сумме 2 500 руб.

- Я звоню в Тинькофф Банк и оставляю заявку на погашение долга за счет своей кредитки.

- Тинькофф Банк погашает долг и дает 120 дней без процентов на возмещение потраченных денег.

Итог: моя экономия составит 2 500 руб. При своевременном погашении кредита в течение 120 дней я не заплачу ни копейки.

Как закрыть кредитку Тинькофф

Клиент имеет право расторгнуть договор кредитной карты. Чтобы закрыть кредитку, надо:

- Сообщить об этом банку минимум за 30 дней до предполагаемого расторжения договора (письменно или через интернет).

- Погасить всю имеющуюся задолженность по кредиту.

- Вернуть в банк все кредитные карты (если такое требование будет).

При наличии переплаты по заявлению клиента банк перечисляет ее почтовым переводом или иным способом с удержанием комиссии.

Банк в одностороннем порядке может расторгнуть договор кредитной карты в случае:

- неиспользования карты клиентом в течение более 6 месяцев;

- предоставления недостоверной информации в заявке на открытие карты;

- невыполнения обязательств по договору.

Преимущества и недостатки кредитки Тинькофф Платинум

Как всегда, обзоры завершаются списком плюсов и минусов. Моя задача – постараться все их выявить, чтобы вы смогли принять взвешенное решение о выборе карты. Даже отрицательные моменты могут обойти вас стороной, если о них знать и не совершать необдуманных действий.

- Быстрое оформление через интернет без сбора пакета документов и посещения банка. Экономия времени и денег уже на этапе подачи заявки.

- Бесплатная доставка по адресу, указанному в заявке.

- Льготный период кредитования до 55 дней. При своевременном внесении платежей по возмещению кредита он обойдется в 0 % годовых.

- Недорогое, по сравнению с другими картами, годовое обслуживание – 590 руб.

- Возможность с выгодой для себя погашать кредиты, полученные в других банках (120 дней без процентов).

- Бесплатные интернет-банк и мобильный банк. Абсолютное дистанционное управление своей картой.

- Участие в бонусной программе “Браво” (возврат от 1 до 30 %). Накопленными баллами можно расплачиваться в ресторанах, при оплате ж/д билетов.

- Возможность установления ограничения на пользование кредитной картой. Например, запретить операцию по снятию наличных, покупки в интернет-магазинах, лимит на ежедневную сумму покупок.

Выявленные недостатки характерны для любой кредитной карты, некоторые составлены на основе отзывов клиентов о кредитной карте:

- Психологически сложно устоять от соблазна бесконтрольно пользоваться легкими деньгами.

- Большая комиссия за снятие наличных.

- Если вы первый раз оформляете кредитку, то процент будет высоким, а лимит – небольшим.

- Нельзя обратиться в банк с просьбой повысить кредитный лимит. Он сам делает это автоматически.

- Платное СМС-оповещение о сделанных операциях (59 руб. в месяц).

- Автоматическое подключение услуг страхования и СМС-информирования. При заключении договора внимательно читайте все условия. В мобильном приложении или интернет-банке еще раз проверьте, подключены или нет у вас эти услуги. Если они вам не нужны, там же отключите.

https://tnkfb.ru/procentnaya-stavka-kreditnoy-karty-tinkoff/

https://iklife.ru/finansy/karty/kreditnaya-karta-tinkoff-otzyvy-kak-polzovatsya.html