Платёжные карты: законодательство, виды карт, оформление

К какой бы международной платёжной системе не относились платёжные карты, и какой бы привлекательный дизайн не использовали банки при их выпуске, принципы работы карт подчинены ГК РФ, банковскому законодательству РФ и изложены в Положениях Центрального банка РФ.

Основные принципы функционирования платёжных карт изложены в Положении ЦБ РФ «Об эмиссии банковских карт и об операциях, совершаемых с использованием платёжных карт» (утв. ЦБ РФ 24.12.2004 N 266-П) (ред. от 23.09.2008 ).

В соответствии с этим Положением ЦБ, каждая Кредитная организация может выпускать банковские карты следующих видов:

- Расчётная (дебетовая) карта — предназначена для совершения операций в пределах установленной суммы денежных средств (расходного лимита). Расчёты по такой карте осуществляются за счёт денежных средств клиента, находящихся на его банковском счёте, или за счёт кредита, предоставляемого клиенту в соответствии с договором банковского счета при недостаточности или временном отсутствии на банковском счёте денежных средств (овердрафт).

- Кредитная карта — предназначена для совершения операций, расчёты по которым осуществляются за счёт денежных средств, предоставленных кредитной организацией — эмитентом клиенту в пределах установленного лимита в соответствии с условиями кредитного договора.

- Предоплаченная карта — предназначена для совершения её держателем операций, расчёты по которым осуществляются кредитной организацией — эмитентом от своего имени, и удостоверяет право требования держателя предоплаченной карты к кредитной организации — эмитенту по оплате товаров (работ, услуг, результатов интеллектуальной деятельности) или выдаче наличных денежных средств.

Банковская платёжная карта — это универсальный платёжный инструмент, с помощью которого физические лица (держатели карт) могут осуществлять проведение следующих операций:

- получать наличные денежные средства в валюте Российской Федерации или иностранной валюте на территории Российской Федерации;

- получать наличные денежные средства в иностранной валюте за пределами территории Российской Федерации;

- оплачивать товары (работы, услуги, результаты интеллектуальной деятельности) в валюте Российской Федерации на территории Российской Федерации, а также в иностранной валюте — за пределами территории Российской Федерации;

- иные операции в валюте Российской Федерации, в отношении которых законодательством Российской Федерации не установлен запрет (ограничение) на их совершение;

- иные операции в иностранной валюте с соблюдением требований валютного законодательства Российской Федерации.

Платёжные карты банков (на материальном носителе) соответствуют определённым стандартам по оформлению и имеют определённый стандартом ISO 7810 ID-1 формат:

- ширина — 85,6 мм,

- высота — 53,98 мм,

- толщина — 0,76 мм.

Более подробно про размер банковской карты и материал для её изготовления можно посмотреть здесь.

Обозначения и элементы дизайна на банковской карте

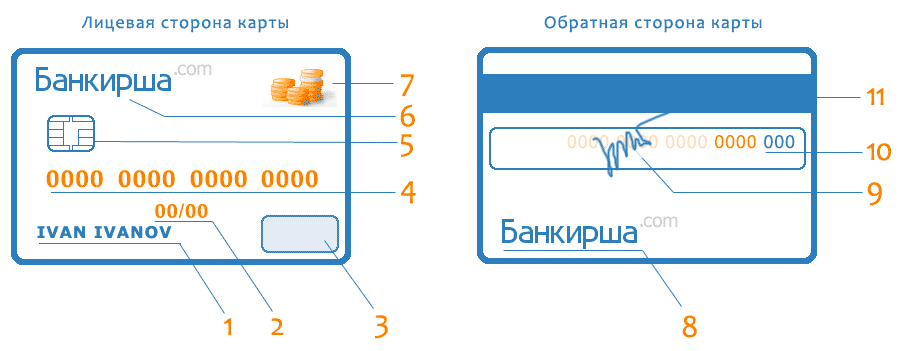

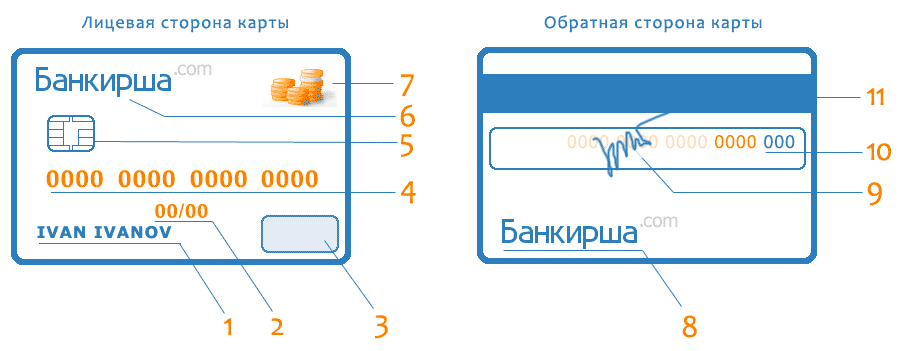

Макет лицевой и оборотной стороны условной банковской платёжной карты выглядит примерно так:

Лицевая сторона банковской карты может иметь следующие элементы и обозначения:

- Имя и фамилия держателя карты — в латинской транскрипции.

- Срок окончания действия карты – месяц и последние две цифры года

- Наименование и логотип платёжной системы, с помощью которой обслуживается карта.

- Номер карты – состоящий из 16. Номер карты может иметь и 18 – 19 цифр

- Чип — дополнительная защита карты

- Сокращённое фирменное наименование банка, однозначно его идентифицирующее.

- Логотип банка-эмитента, идентифицирующий банк.

Оборотная сторона банковской карты может иметь следующие элементы и обозначения:

- Название банка – повторяется внизу карты

- Бумажная полоса для подписи владельца

- CVV2 или CVC2 — код проверки подлинности, встречается не на всех категориях карт. На картах «AmericanExpress» код размещён на лицевой стороне (четырёхзначное число над номером карты)

- Магнитная полоса (чёрного цвета)

Внешний вид банковских карт

Какой внешний вид карты выбирают банка? Для примера приведу виды банковских карт трёх наиболее популярных у населения банков:

- Карты самого крупного и популярного банка — Сбербанка России :

- Карты АКБ МОСОБЛБАНК ОАО :

- Классическая карта ВТБ24 :

При рассмотрении приведённых образцов пластиковых карт вышеуказанных банков можно констатировать, что, несмотря на наличие различных цветных рисунков, на всех картах чётко просматриваются изображения: название и логотип банка, логотип и название международной платёжной системы (VISA, Maestro, MasterCard), номер карты и т.д.

На лицевой стороне карты может быть нанесён и какой-либо определённый рисунок, а логотип и название банка могут располагаться сверху, но в любых местах, определённых дизайнером банка (справа или слева). Как правило, основная цветовая гамма и рисунок у каждого банка имеет свою, свойственную только этому банку особенность.

Банковская карта может быть выдана физическому лицу, не зависимо от его гражданства (как резиденту, так и не резиденту). Выдача банковских карт клиенту и совершение операций по банковскому счёту с их использованием, осуществляется на основании договора банковского счета.

Положение ЦБ РФ разрешает совершение операций с использованием карт в следующих вариантах:

- По одному счёту клиента могут совершаться операции с использованием нескольких расчётных (дебетовых) карт, кредитных карт, выданных кредитной организацией — эмитентом клиенту.

- По нескольким счетам клиентов могут совершаться операции с использованием одной расчётной (дебетовой) карты или кредитной карты, выданной кредитной организацией — эмитентом клиенту.

На основании этого правила, с целью улучшения сервиса для своих клиентов, и естественно, усиления привлекательности услуг, каждый банк разрабатывает различные варианты использования банковских карт:

- переводить средства через систему Онлайн;

- управлять всеми своими счетами через интернет;

- открывать Онлайн вклады, не выходя из дома и.т.д.

Комментарии и отзывы отсутствуют. Комментировать!

Последние новости на сегодня

21.04.21

21.04.21

Запасы золота Российской Федерации — год 2021

22.04.21

22.04.21

Ставка ипотеки по программе «Семейная ипотека» снижена в Райффайзенбанке

Классификация банковских карт

Классификация банковских карт

Банковская карта — связанный с одним или несколькими расчетными счетами банка, как правило, пластиковый, документ. Используют для расчета в сети-интернет, оплаты по счетам, а так же расходов на услуги и товары и выдачи наличности посредствам банкоматов.

Внешний вид

Вид карточки соответствует определенным стандартам (ISО-7810, ID 1), размеры которого – 53,98х85,6 мм, с магнитной полосой, но в последнее время применяют и карты с чипами. Лицевая сторона обычно украшена какой-либо картиной или фотографией. Там же расположены данные владельца, период действия карты, ее номер и платежная система. Оборотная сторона снабжена магнитной и бумажной полосой, на последней находится подпись хозяина, некоторые располагают СVV кодом.

Держатель – человек, под чьим именем произведена банковская карточка. Все деньги, размещенные на данном счете, находятся в его собственности. Преградить держателю карты использовать свой счет, средства на нем, а так же отсрочить их выплату, возможно только после принятия соответствующего решения в суде или согласно некоторым пунктам банковского договора. Собственником карты, в свою очередь, является банковская организация.

Собственник — банк, организация, которая выпустила карты и которая ее обслуживает. Владелец должен по первому требованию вернуть карту, если таковое было озвучено.

Владелец – человек, непосредственно владеющий картой. При ее утере владельцем может быть любой, нашедший ее, гражданин.

Классификация банковских карточек основана на нескольких признаках.

Типы банковских карт

Материал

Карты могут быть изготовлены из трех видов сырья: пластик, металл и картон. Картонные, в настоящее время, встретить практически невозможно. Пластиковая карта вытеснила все остальные, ее удобство в том, что ее можно применять не только как платежное средство, но и как дисконт.

Предназначение

Карты могут содержать различные реквизиты, а значит нести несколько функций: платежную, информационную и идентификационную. Кроме того, бывают карты, объединяющие все три эти назначения. Например, карты для входа на территорию (информационные и идентификационные), карты, выданные на предприятии, и имеющие счет со средствами для оплаты (все три функции).

Принцип расчета

Карта может быть двусторонняя, что позволяет производить оплату по ней только в конкретных магазинах и организациях, или многосторонняя, дающая возможность использовать ее в любом месте, имеющем связь с банком через терминал, в качестве средства платежа. Данный пункт подходит только для платежных карт.

Многосторонние и двусторонние карточки

Виды расчета

Дебетовая карта предусматривает использование только денежных средств держателя карты, тогда как кредитные карточки дают возможность тратить и использовать деньги, которыми владеет банк. На такие карты распространяется конкретный, заранее оговоренный, лимит. Такой кредит облагается повышенной процентной ставкой и должен быть погашен в короткие сроки.

Категория клиента

Карта имеет название металла, подразделяется на платиновую, золотую, классическую и простую. Самые распространенные карты – простые. Они применяются и как зарплатные, и кредитные, даже социальные. Класс карт серии «Классическая» существенно ниже, такие карты предусматривают возможность пользования средствами организации. Две другие, как правило, принадлежат состоятельным людям, имеющим статус персоны ВИП.

Количество владельцев

Индивидуальная, семейная, корпоративная. В первом случае, доступ к счету открыт только для держателя карты. Во втором создается определенный коридор для членов семьи, которые могут так же распоряжаться средствами на счету. Третья разновидность – карты для работников организации и, по статистике, имеют лимит, установленный руководством.

Эмитент

Карта может быть выпущена банком, коммерческой или любой иной организацией.

Технология производства

На карте может быть расположена либо магнитная полоса (с информацией о держателе карты, полезной для его идентификации), для работы которой требуется устойчивое, защищенное соединение с банком, что не всегда бывает возможно, либо микрочип (микросхема) (карты с информацией обо всех банковских операциях, которая автоматически обновляется). Кроме того, такая карта имеет самостоятельный центр принятия решений, в котором отсутствует такой элемент, как банковский компьютер, отличается особой надежностью.

Различия в технологиях

Классификация по функционалу карты

И, конечно же, функции карты. Этот признак будет сборным из тех, о которых в данной статье уже говорилось, и некоторые новые виды. Так, согласно этой классификации выделяют:

Кредитная карта

По сути, это автоматическое взятие кредита, под который, по запросу, сразу же открывается кредитная линия согласно установленному лимиту. Лимит соответствует доходам человека, кому принадлежит банковский счет. При выдаче карт такого рода сотрудник банка обязательно информирует держателя, в какой срок и под какие проценты этот кредит гасится. Кредит может быть погашен как списанием средств со счета, который указывается клиентом банка при оформлении карты, наличностью или через перевод.

Кредитные карты могут быть выпущены для частного и для корпоративного использования. Последние могут быть иметь лимит, а могут быть без него. И в случае непогашения кредита ответственность лежит на предприятии, где сотрудник трудоустроен. Карточки, которые принадлежать частному лицу, могут быть обычными или золотыми. Последние выдают ся состоятельным гражданам и предусматривают льготы.

| Банк | Название карты | Процентная ставка | Кредитный лимит, руб |

|---|---|---|---|

| Банк Москвы | Дар святыне | от 29,9% | до 350 000 |

| Тинькофф Платинум | Тинькофф Кредитные Системы | от 24,9% | до 300 000 |

| Банк Москвы | Золотая карта «Низкий процент» | от 29,9% | до 350 000 |

| Банк Москвы | «Классическая карта «Низкий процент»» | от 29,9% | до 350 000 |

| Сбербанк | Кредитные золотые карты Visa / MasterCard | от 25,9% | до 600 тыс. руб. |

| Сбербанк | Кредитные карты мгновенной выдачи Visa / MasterCard «Momentum» | 25,9% | до 150 тыс. руб. |

| Сбербанк | Кредитные классические карты Visa Classic / MasterCard Standard | от 25,9% | до 600 тыс. руб. |

| Сбербанк | Кредитные карты «Подари жизнь» Visa Classic | 25,9%* — 33,9% | до 600 тыс. руб. |

Расчетная карта

По-другому ее называют дебетовая. Такие карты соотносятся только со счетом держателя. Владелец может распоряжаться только теми средствами, которые размещены на счету карты. Остаток средств облагается процентной ставкой, как любой ординарный вклад.

Сетевые карты

Это подтип расчетной карты. Она действительно только в виртуальной реальности, может быть использована для оплаты чего-либо посредством сети Интернет.

Международная карта

Дают возможность пользования международными системами платежей. Самый известные и пользующиеся популярностью – Виза (Електрон, Классик, Голд, Платинум) и Мастеркард (Сирес, Маэстро, Мастеркард Масс, Голд, Платинум).

Туристические карты, карты для отпуска

Такие карточки выпускают компании, которые работают в сфере туризма и развлечений. Ими можно воспользоваться в различных мировых туристических центрах, более того, держатель может получить скидку на покупку авиабилета, на бронь гостиницы, и иметь определенный, указанный дисконт при покупке товаров из данной категории. К сожалению, таких центров не так много по всему миру, а значит, радиус использования довольно ограничен.

Карта туристического оператора Натали турс

Подарочный сертификат (предоплаченная карта)

Очень популярна в последнее время. Не имеет привязки к конкретному человеку или расчетному счету. Имеет строго отмеченный номинал, который и можно израсходовать. Распространена в сетевых учреждениях торговли.

Карта для банкоматов

Дают возможность собственнику получить наличность посредством банкоматов, размещенных повсеместно, в настоящее время, в рамках собственных средств на счету. Использовать такую карту можно в местах, оборудованных банковским устройством – терминалом. Практически все карты имеют такой функционал.

Карта для внутрибанковского пользования

Такие карты могут быть полезны только в случае наличия банкомата или терминала конкретного банка, который является собственником карты. Как правило, у таких банков существует сайт, посредством которого можно управлять своими средствами. Например, карта банка ВТБ может быть использована в банкоматах банка Москвы, а Сбербанк нет, что как раз является ярким примером внутрибанковской карты.

Плюсы использования

Карты универсальны, держатель может единовременно иметь при себе крупную сумму денег.

- В случае потери, достаточно одного звонка, чтобы ваша карта была аннулирована и перевыпущена. Никто, кто бы ее не нашел, не сможет ее использовать. Сумма на счете будет сохранена, кроме издержек на перевыпуск.

- Возможность провозить с собой крупные суммы без таможенной декларации, когда как многие страны ограничивают ввоз наличности более установленной нормы.

- Карта позволяет оплачивать товары по всему миру, как через Интернет, так и при наличии терминала там, где вы собираетесь что-либо приобрести. Отсутствие необходимости обмена валют в таком случае.

- Скорость получения наличных денег. Любой банкомат выдаст вам необходимые средства в течение нескольких секунд.

Любой банкомат выдаст вам необходимые средства в течение нескольких секунд

Минусы

- К сожалению, не во всех местах торговли есть возможность расплатится через терминал, кроме того соединения иногда дают сбой. Деньги же принимают везде.

- Практически отсутствует возможность чаевых, так как чаще всего они выдаются наличными. Именно поэтому в некоторых барах и ресторанах нет возможности использовать карту для оплаты. Такая проблема характерна для европейских стран, в РФ такого не наблюдается.

- Наличие Интернет-мошенничества и фальшивых банкоматов существенно подрывает репутацию «самого безопасного» средства платежа.

- Для возрастной категории граждан некоторые возможности карт остаются неизведанными из-за сложного устройства банкоматов и некоторых терминалов оплаты.

- Все операции по карте становятся достоянием общественности.

Перед тем, как начать пользоваться услугами кого или иного банка, обязательно изучите предложенные ими карты и условия к ним, и остановитесь на той, которая будет удовлетворять ваши потребности.

Понравилась статья?

Сохраните, чтобы не потерять!

https://bankirsha.com/platyognie-karti-zakonodatelstvo-vidi-kart-oformlenie.html