10 секретов кредитных карт, о которых не все знают

Кредитки плотно вошли в обиход среднестатистического россиянина и стали его неотъемлемой частью, зачастую как дополнительный кредитный груз, со своими процентами, штрафами, обслуживанием, звонками из банка. Все потому что многие не знают как ими правильно пользоваться, и что можно не только не платить по кредитной карте, но и зарабатывать на ней.

1. По кредитке можно не платить

Бытует мнение, что при оформлении кредитной карты вы автоматически должны платить кредит постоянно, это не так. Кредит активируется лишь после списания суммы покупки по ней, и если вы закрыли эту сумму в период льготного кредитования, то вы банку ничего не должны. Для экономии лучше совершать покупки безналичным платежом, потому что при получении наличных через банкомат взимается повышенная комиссия от 3%.

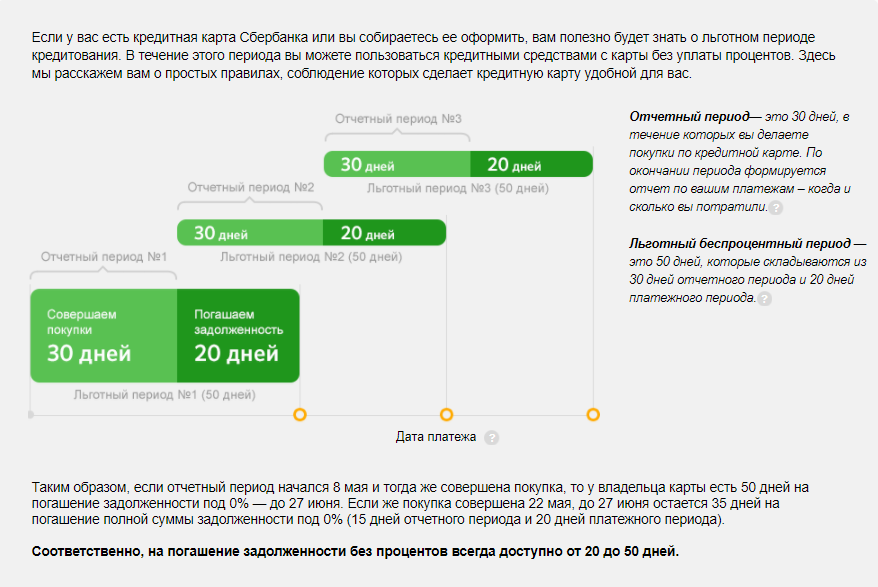

2. Каков настоящий льготный период

В основном банки предлагают стандартный период льготного кредитования, который составляет 55 дней (между тем есть предложения и до 730 дней!), но зачастую банки умалчивают, что это маркетинговый прием и плохо информируют о таком понятии как “расчетная дата”, по которой период может существенно сократиться (расчетную дату банк определяет при выпуске карты).

Например, это 5-е число каждого месяца, при условии льготного периода кредитования в 55 дней. Если вы совершаете покупку по кредитке 6 числа, у вас остается 54 дня для погашения кредита, чтобы он был бесплатным.

Если же, деньги вы потратили 4 числа, при расчетной дате 5, то льготный период составит всего 26 дней (1 день до отчётной даты и 25 дней после неё).

Расчетная дата на примере кредитной карты Сбербанка.

При несвоевременном пополнении баланса карты в размере снятой ранее суммы в разрезе льготного периода банк будет начислять проценты уже с первого дня задолженности.

При выпуске кредитной карты обязательно уточните расчетную дату, потому что она может формироваться как с момента первой покупки, так и выпуска карты, чтобы не путать их и считать период правильно. А также, если вы планируете снимать наличные с карты уточните распространяется ли на эту операцию период льготного кредитования, возможно он применим лишь к безналичным операциям, что не редкость и специалисты редко об этом упоминают.

3. Как заработать с помощью кредитки

При правильном понимании формирования льготного периода, на кредитке достаточно легко заработать, для этого понадобится, собственно, кредитка с кэшбэком, дебетовая карта с большим процентом на остаток или пополняемый вклад.

При этом сама схема достаточно проста, если у вас есть работа или постоянный доход, свои деньги необходимо держать на дебетовой карте или вкладе, а повседневные траты производить с кредитки, по окончании льготного периода закрывать ее с заработной платы, остатки же распределять на доходные счета.

Тем самым расплачиваясь, по кредитке вы получаете кэшбэк намного выше, чем по обычным дебетовым картам и составлять он может 2% от всех ваших покупок, в зависимости от карты которой пользуетесь, а при оплате бензина или ресторанов 10% и выше. Сумму накопленного кешбека в зависимости в чем его начисляют по карте, в рублях, балах или милях потратить можно на обычные покупки, спец предложение партнеров банка или купить авиабилеты.

Выгода очевидна, на доходных счетах вы не только приумножаете свои деньги, но и накапливаете их, при этом экономите на кэшбэке по кредитке.

4. Бесплатное обслуживание

По кредитным картам банки назначают комиссию за обслуживание, за исключением предоформленных карт или спец. предложений, которая варьируется в зависимости от вида карт Standard и Classic в среднем составляет 700 — 1000 руб., Gold — 3000-4000 руб., Platinum — 5000 -10 000 руб в год.

И если у вас в пользовании такая карта, есть простой способ получить бесплатное годовое обслуживание, достаточно подать заявку на закрытие карты и на вопрос менеджера о причине, указать на высокую для вас стоимость обслуживания, намекнув, что отсутствие не помешало вам ее пользоватся. В некоторых случаях, чтобы не портить статистику клиентоориентированные банки идут навстречу или предлагают вам другие более выгодные кредитные продукты. В случае отказа, вы можете выбрать другой банк с более выгодными условиями.

5. Карту можно не носить с собой

Если вы активный пользователь кредитной карты, то при наличии в вашем смартфоне технологии NFC, вы можете использовать приложение Apple pay, Samsung pay или Android pay, для бесконтактной оплаты, предварительно загрузив данные карты и оплачивать покупки в одно касание, что очень удобно, потому что зачастую телефон всегда при вас.

6. Страховка

Мало кто знает, но к некоторым кредиткам прилагается бесплатная страховка для путешественников на полный период обслуживания, что позволяет при выезде за границу не тратить дополнительные деньги на такие полисы, цена которых варьируется от 5 до 20 тыс. руб. в год.

7. Проценты на кредитке начисляются каждый день

Несмотря на льготный период кредитования проценты за пользование деньгами начисляются каждый день, платить которое не нужно если укладывается в данный период, но если выйти за него, начисление произойдет за каждый день долга.

Выглядит это следующим образом, с баланса вы потратили 25 тысяч рублей, во время льготного периода вернули банку 5 тысяч, по истечении нескольких месяцев остальную недостающую сумму в 20 тысяч, при этом банк начислит вам проценты сначала на общую сумму, затем на остаточную.

8. Комиссия при переводах с карты на карту

Как вы уже знаете при снятии наличных через банкомат взимается повышенная комиссия, поэтому некоторые клиенты в желании обхитрить банк пытаются перевести деньги на дебетовую карту, а уже с нее обналичить их, но сталкиваются с тем, что процент за перевод имеет такую же ставку, что и за снятие.

В некоторых случаях такие переводы с кредитки невозможны, прослеживается это в некоторых продуктах Сбербанка.

9. Оплата за утерю карты

По договору, который редко кто читает полностью, кредитная карта является собственностью банка, он в свою очередь передает ее вам во временное пользование, следовательно при утере или порче придется заплатить штраф в размере годового обслуживания, плюс оплатить взнос за перевыпуск карты, если срок действия предыдущей еще не истек.

Старайтесь читать кредитные договоры полностью и уточнять у специалиста банка непонятные для вас моменты, до его заключения, чтобы не удивляться тому факту, что с вас просят деньги по тому или иному случаю.

10. С помощью карты можно исправить кредитную историю

Если вам отказывают в крупном займе и есть проблемы с кредитной историей. Существует возможность поправить положение через небольшой заем по кредитной карте, занимая, и вовремя отдавая по которой можно сформировать положительную динамику вас как заемщика, тем самым исправить или улучшить вашу кредитную историю. И через некоторое время подать заявку на большой заём повторно.

Сделай репост – выиграй ноутбук!

Каждый месяц 1 числа iBook.pro разыгрывает подарки.

- Нажми на одну из кнопок соц. сетей

- Получи персональный купон

- Выиграй ноутбук LENOVO или HP

—>  LENOVO или HP от 40-50 т.р., 8-16ГБ DDR4, SSD, экран 15.6″, Windows 10

LENOVO или HP от 40-50 т.р., 8-16ГБ DDR4, SSD, экран 15.6″, Windows 10

Всё, что будет полезно знать о кредитных картах

Что такое кредитная карта

Кредитная карта — это банковский продукт, позволяющий приобретать товары или оплачивать услуги за счёт средств банка. Как правило, на таких картах нельзя держать собственные средства. Однако существуют дебетовые карты с овердрафтом, то есть клиент может использовать для оплаты как свои, так и деньги банка. В РФ такой тип карт тоже относят к кредитным.

Чем отличается кредитная карта от дебетовой

По внешнему виду эти карты одинаковые: тот же пластиковый прямоугольник с округлыми краями, те же данные владельца карты, срок действия, защитный код на обратной стороне. На кредитке около значка платёжной системы иногда пишут тип карт.

- Дебетовая карта — это личный счёт клиента, который можно повертеть в руках. Больше, чем есть на счёте, человек снять не может, счёт ограничен только собственными деньгами. Такие пластики используют для личных расчётов, для зачисления заработной платы или любых других выплат, для снятия наличных, для оплаты онлайн-покупок или интернет-переводов. Банк взимает с владельца деньги только за обслуживание (ежемесячно или раз в год) и за подключённые сервисы, например SMS-уведомления.

- Кредитная карта — это счёт клиента, на котором лежат деньги банка. Она выполняет все те же функции, что и дебетовая, но за многие транзакции снимаются проценты. По факту, пользователь такого пластика берёт для своих покупок в долг у банка по определённым соглашениям, описанным в договоре к кредитке.

По таким условиям с клиента могут снимать деньги:

- за обслуживание;

- обналичивание;

- переводы;

- просрочку платежа;

- начисление пени и процентов;

- любые другие опции согласно договору.

Как работает кредитная карта

Принцип работы такого пластика не отличается от других. Человек выбирает нужный ему товар и при оплате использует эту карту, а банк платит за приобретаемую вещь или услугу. Эти деньги впоследствии человек возвращает банку.

ВАЖНО! Нельзя путать данный тип карт с потребительским кредитом.

Зачем нужна кредитная карта

Это тип платежных инструментов, который имеет место быть в качестве финансовой подушки на случай непредвиденных обстоятельств.

ВАЖНО! Никогда не стоит забывать, что средства с кредитки берутся в долг у банка.

Для повседневного обихода такой пластик не нужен, и обычные покупки стоит планировать с учётом своих доходов, для поддержания внутреннего контроля над расходами.

Пользоваться кредиткой стоит:

- при инвестировании в себя, например при оплате обучения или при повышении квалификации (тогда все будущие доходы способны перекрыть издержки);

- при наступлении чрезвычайной ситуации в жизни человека (например, тяжелое заболевание или пожар);

- при явной выгоде (это тот случай, когда ожидаемые доходы покроют все расходы по карте, связанные с использованием заёмных средств: очевидный профит, открытое снижение цены на что-либо);

- при страховом случае (на многие карты оформляют страховки, которые возмещают все минусы клиента при возникновении ситуации, входящей в полис страховки);

Сколько кредитных карт может иметь один человек

Законодательно никакого ограничения не существует. Здесь важно опираться на ежемесячный заработок и возможность погашать в срок нужные суммы.

Некоторые граждане умело лавируют между периодами погашения и сроками беспроцентного займа по разным продуктам, осуществляя собственное рефинансирование.

Такие манёвры можно производить только после тщательного изучения всех договоров по кредитным картам. В противном случае велика вероятность попадания в долговую яму.

Как пользоваться кредитной картой

Не следует забывать, что средства на кредитке принадлежат банку и возвращать их всё равно придётся. Чтобы не стать заложником кредитного «рабства», нужно помнить следующие правила:

- погашение долга нужно совершать до окончания беспроцентного периода, так не будут начисляться проценты;

- траты должны соизмеряться с собственным доходом;

- личные деньги нужно держать на дебетовой карте с процентами на остаток;

- стараться не обналичивать кредитный пластик.

ВАЖНО! Если платить только минимальными платежами, то сумма долга практически не будет уменьшаться, так как средства с такого платежа идут в основном на погашение процентов.

При грамотном обращении со всеми предложениями банка можно не только не остаться должником, но и получить выгоду от этих предложений.

Стандартный сценарий такого оборота средств:

- клиент держит свои деньги на накопительном счёте;

- расплачивается в льготный период кредиткой;

- получает проценты на остаток дебетового счёта;

- снимает свои деньги и закрывает полностью долг перед банком;

- в результате профит пользователя составляют начисленные проценты на собственные средства.

Как снимать деньги с кредитной карты

Прежде чем снимать деньги с кредитной карты, стоит ещё раз перечитать соглашение с банком.

На что стоит обратить внимание?

- Комиссия за обналичивание. Почти все финансовые организации, выдающие кредитки, берут фиксированный платёж за само снятие + процент от запрашиваемой суммы.

- Банкоматы с дешевым снятием денег. Банки часто сотрудничают между собой и в рамках партнёрских отношений позволяют снизить расходы за снятие.

- Льготный период кредитования. Если у карты есть временной промежуток, в течение которого не начисляются проценты за пользование, то, как правило, на обналичивание денег эта льгота не распространяется, и банк сразу начинает считать проценты.

Если клиента всё устроило, то он может снимать средства с кредитки, как с обычной карты.

ВНИМАНИЕ! Если сразу нужна большая сумма наличными, то выгоднее взять потребительский кредит, как по ставкам, так и сроку возврата.

Как расплачиваться кредитной картой

Для действия всех заявленных предложений по карте необходимо совершать с её помощью только безналичные расчёты:

- оплата через терминалы в магазине с использованием PIN-кода;

- оплата через защищённые каналы связи при шопинге в интернете, с указанием защитного кода с обратной стороны.

ВАЖНО! Никому никогда не сообщайте данные по своей кредитке, иначе вам придётся возвращать чужие долги.

Как только клиент банка полностью расплачивается по своим обязательствам, ему вновь предоставляют кредитную линию исходя из условий по карте. Таким образом, владелец пластика может бесконечно брать в долг у финансовой организации и своевременно отдавать взятое, пока не выйдет срок действия карты. При желании пластик можно потом перевыпустить.

Как проверить баланс кредитной карты

Существует несколько стандартных способов, чтобы узнать баланс:

- Посредством отправки СМС на сервисный номер банка. В ответном сообщении придёт остаток по карте.

- Через интернет-банк. Необходимо зайти на сайт финансовой организации, ввести логин и пароль. Обычно все продукты банка, которыми пользуется клиент, находятся на главной странице. Нужно выбрать кредитную карту и посмотреть баланс.

- Через официальное приложение. Все ведущие банки имеют своё мобильное приложение для смартфонов. Оно схоже по функционалу с браузерной версией сайта. Пользователю необходимо войти в учётную запись, найти нужную ему карту и узнать информацию по остатку.

- Через банкомат. В банкомат банка, выдавшего кредитку, вставить карту, набрать PIN-код и нажать «баланс». Информацию можно вывести на экран либо распечатать.

- При обращении в службу поддержки клиентов. Телефон колл-центра обычно указан на обороте пластика. Оператор может посмотреть остаток и сообщить его клиенту. Перед звонком стоит приготовить паспортные данные, саму карту и вспомнить кодовое слово — вся эта информация понадобится при общении со специалистом. Без этих данных сотрудник техподдержки не сможет идентифицировать владельца карты и сообщить баланс.

Как начисляются проценты по кредитным картам

Есть простая инструкция для расчёта процентов по такому виду банковских продуктов:

- Нужно сумму долга на дату подсчёта умножить на процентную ставку за год.

- Полученное разделить на 365 (по количеству общих дней в году).

- Этот результат умножить на количество дней задолженности.

ВАЖНО! Некоторые банки предоставляют своим клиентам беспроцентный период пользования кредитными средствами. Размер этого периода регулируется договором с банком.

Документы, необходимые для оформления карты

Есть неписанный закон финансовых организаций: чем больше документов предоставил клиент, тем выше вероятность низкой процентной ставки по кредитным продуктам.

В стандартный пакет для оформления кредитки входят:

- анкета заёмщика;

- заявление на выдачу;

- паспорт;

- СНИЛС и ИНН.

В дополнительный пакет документов можно отнести:

- справку о доходах по форме банка;

- справку 2-НДФЛ;

- копию трудовой книжки или договора;

- другие удостоверения личности (загранпаспорт, водительское удостоверение и пр.);

- заверенную информацию о вкладах или сберегательных счетах;

- документы на собственность.

Многие банки идут по упрощённой схеме оформления кредитных карт и требуют минимум документов. Это же правило работает, если получатель кредитки уже является клиентом банка и имеет другой счёт, например для перечисления зарплаты.

Оформление кредитной карты

В стандартном оформлении в офисе банка процедура займет порядка одного-двух часов, если карту будут сразу изготавливать.

Если финансовое учреждение не может выпустить именную карту сразу (а это частое явление для филиалов или дополнительных офисов), то пластик будет готов в течение одного-двух рабочих дней.

Если было предварительное одобрение: в случае заранее поданной заявки или банк сам прислал предложение, то процесс пойдет намного быстрее, так как обычно кредитка уже выпущена банком и просто ждёт активации от клиента.

Онлайн-заявка на кредит

Для упрощения получения кредитной карты пользователь может подать заявку дистанционно.

Для этого необходимо:

- Выбрать банк и зайти на его официальный сайт.

- Выбрать предложение по кредитным пластикам.

- Указать сумму кредитных средств.

- Записать данные по доходу, другим кредитам и информации по истории.

- Заполнить личные данные: Ф. И. О., дату рождения, образование, серию и номер паспорта.

- Оставить контактные данные: телефон и электронный ящик.

В течение часа приходит SMS с предварительным ответом или звонит специалист банка, который и сообщает решение.

Что такое грейс-период

Это тот самый льготный беспроцентный временной промежуток, в течение которого банк не берёт дополнительной платы с клиента за пользование средствами банка.

Каждое финансовое учреждение самостоятельно регулирует предложение по такому периоду.

Продолжительность льготы может определяться:

- до какого-либо дня;

- по фактической дате списания средств;

- по внесению минимального платежа.

ВАЖНО! Грейс-период обязывает клиента платить ежемесячный минимальный платёж.

Преимущества

Пользование кредитной картой предполагает ряд достоинств для клиента, среди которых можно выделить:

- Постоянную кредитную линию. Как только клиент возвращает средства банку, карта снова готова к работе на тех же условиях.

- Бонусы и акции владельцам. Сюда входит программа кешбэка, начисление внутренних баллов, скидки от магазинов-партнёров банка. О таких поощрительных мерах всегда приходит рассылка от самого банка. Либо это происходит при оформлении карты, когда специалист отдела рассказывает обо всех выгодных предложениях.

- Грейс-период.

- Универсальность. Банку не требуется знать, на какие цели пользователю нужна карта. Можно использовать для оплаты любых товаров и услуг или держать в качестве дополнительной кубышки на непредвиденные расходы.

Возможные причины отказа в выдаче

Банк имеет полное право отказать клиенту в выдаче любого финансового продукта без объяснения своего решения. Однако есть довольно распространённые причины отказа:

https://loxotrona.net/10-sekretov-kreditny-h-kart-o-kotory-h-ne-vse-znayut/

https://finanso.com/ru/blog/kreditnye-karty/chto-takoe-kreditnaya-karta/